前言

最近朋友給我推薦了一篇文章——《“亞馬遜戰士們”來到中國》,挺新穎的一種資本玩法,講述有這么一些公司,選擇跳過從0到1的亞馬遜運營開發過程,而是直接通過資本,在市面上收購亞馬遜品牌店鋪,接著進行整合營銷,最大化品牌效應。打造線上的“聯合利華”。

我腦海里突然蹦出一個問題:資本入局,上市?并購?是跨境電商賣家必選之路?

早期的跨境電商,

是一個非常小眾的市場,

傳統外貿企業壓根看不上這塊小市場,

跨境早期的拓荒者,更多只是為了賺錢。

直到了2014-2015年,

行業的頭部賣家已成規模,

紛紛開始嘗試登陸新三板,

這讓跨境賣家們意識到上市的可能性。

五六年過去,當我們再回首時,

當初上市的企業大多數不如預期發展,

甚至可以說是一地雞毛,讓人噓唏不已。

---------------共計:4491字,預計9min看完----------

(一)亞馬遜品牌收購

首先,聊一聊“亞馬遜戰士們”——聚合亞馬遜品牌的公司。

其實,我還是挺好奇他們這種模式,同時,我也會有點質疑——他們收購品牌之后的運營能力,以及整合營銷能力。

為此,無聊的我,上網查詢了了其中的2家企業——Seller X & Thrasio

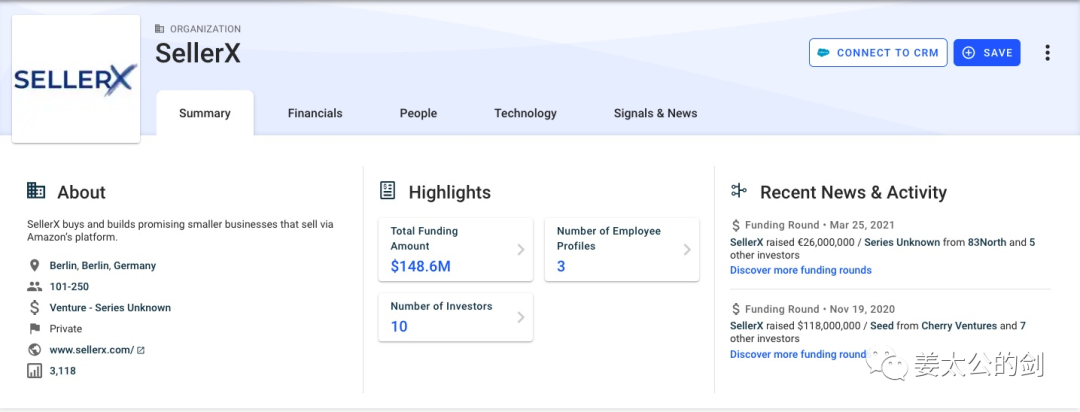

【Seller X】

Seller X

成立時間:2019年

地址:柏林·德國

人數:120人

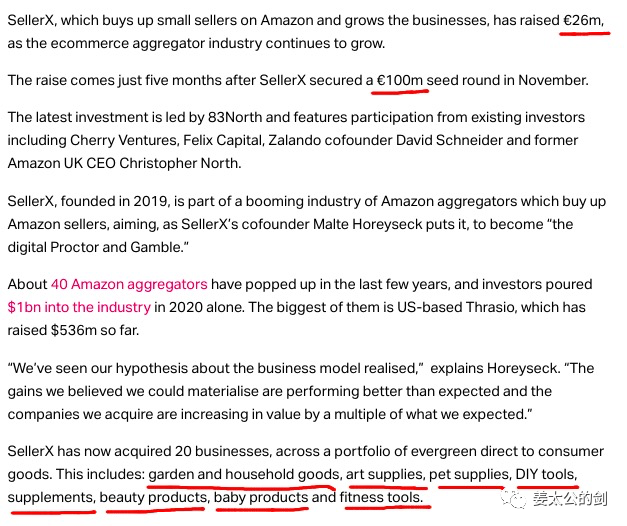

2020年,獲得天使輪:1億歐元

2021年,獲得風險投資:2600萬歐元

已經完成20家企業的收購。

涉及的產品類目包括:花園與家居用品、藝術品、寵物用品、兒童用品、美容與健康用品等。未來1年將繼續收購50-60家企業。創始人的愿景是打造成為“線上寶潔”。

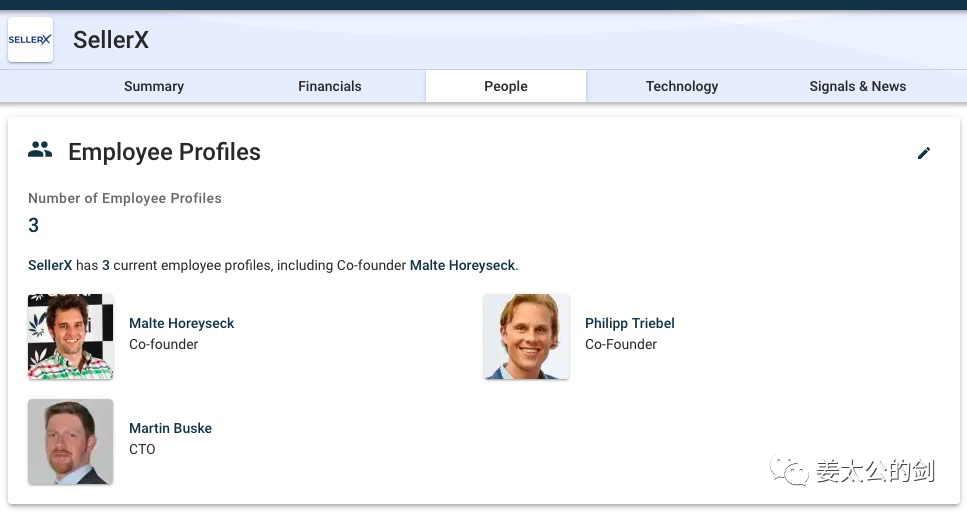

查詢了下兩位創始人的信息,都是哈佛大學畢業,在電子商務方面有一定經驗,然而在品牌運營整合方面似乎并沒有積累相關經驗,只有CTO之前是做過互聯網廣告相關業務。從有限的信息中,無法獲悉他們的整合品牌的運營與營銷能力到底有多強。

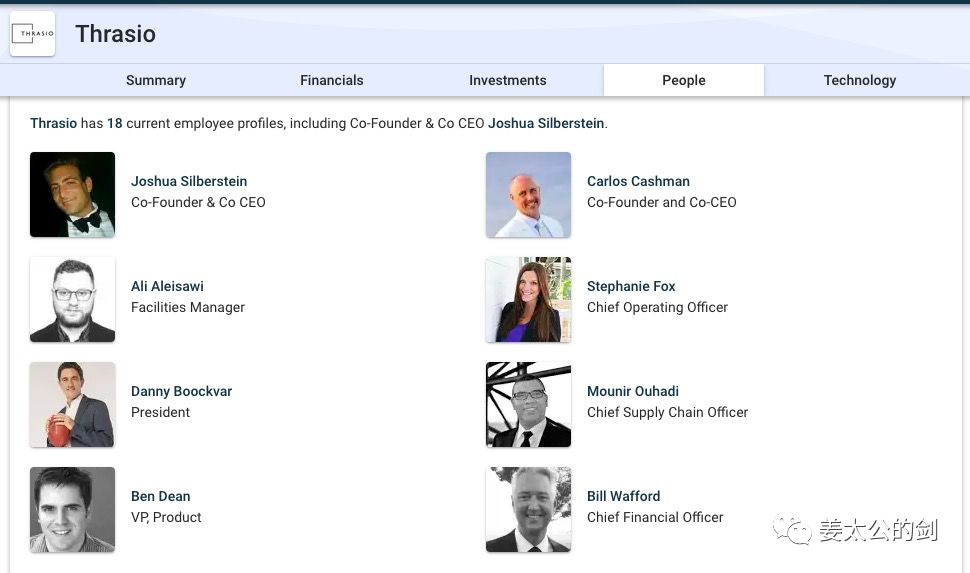

【Thrasio】

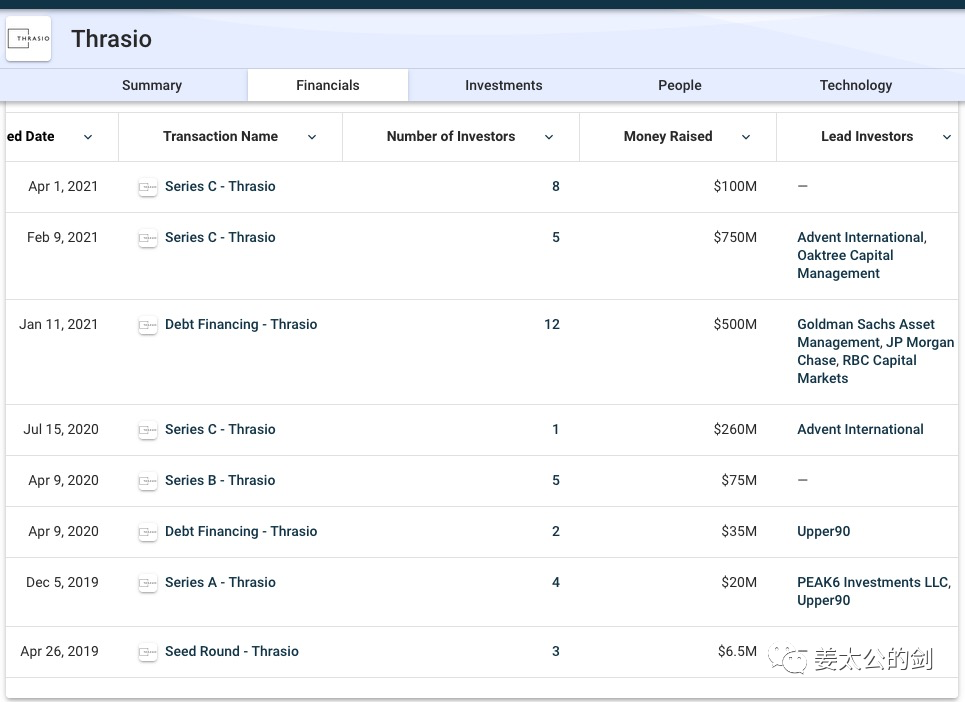

Thrasio

成立時間:2018年

地址:馬薩諸塞州·美國

人數:1000+

融資階段:C輪

累計融資:17億美元

已經收購了100多個亞馬遜品牌。

2020年利潤達到1億美元。

2021年在中國(深圳)開設分公司。

Thrasio 兩位創始人,相對而言,對于品牌運營擁有更豐富的經驗。一個曾經經營過一家轉為品牌提供數據分析與投資回報率分析的數據云,一個投資過多個有關社交、廣告傳媒的企業。

對于Thrasio 與SellerX 這些以收購亞馬遜品牌進行整合營銷的企業,他們的目標客戶群:

1.品牌銷售額能夠做到$100w以上

2.賣家自身資源與資金無法支持進一步發展

3.品類排除不可投放廣告、受管制的產品

他們的玩法:

1.收購相同類目品牌10-20個,進行供應鏈整合優化;

2.維持亞馬遜平臺推廣的同時,開展其他渠道的銷售,進一步放大品牌效益。

3.利用自身資源與資金,開拓更多地區的市場。

我心中最大的疑問:亞馬遜品牌,能否沖出亞馬遜平臺?

聯想到最近一陣子,帕托遜、傲基、澤寶等大賣的個別主賬號因為刷單遭遇亞馬遜平臺封店之事(至今尚未解封)。若這些亞馬遜品牌聚合商,沒法帶領收購回的亞馬遜品牌沖出亞馬遜平臺,那么它將永遠受制于亞馬遜平臺,很難完成價值翻番。

(二)上市 vs 并購

隨著2020年開始,資本越來越多的涌入跨境電商行業。不少賣家也是憑借自己的實力,完成了融資。未來的跨境電商行業的比拼,將在運營能力、供應鏈能力、組織力三個方面的較量中,疊加資本的比拼。

資本的進入,勢必會考慮其退出機制——企業上市 or 并購?

“秦人不暇自哀而后人哀之,后人哀之而不鑒之,亦使后人復哀后人已。”——《阿房宮賦》

1.上市

1)頭部賣家的上市之“坑”——對賭協議

a.價之鏈:10億對賭失敗,創始人遠赴海外

2017年潯興股份(福建潯興拉鏈科技股份有限公司,品牌名:SBS)以10.1億元收購價之鏈(前身:廈門歐樂德貿易有公司)65%的股份,純現金收購。

2017年,價之鏈營收8.68億元,利潤1.03億元。潯興以超過10倍的PE進行收購,是以較高的溢價收購,攜帶“對賭協議”是正常的。高收益、高風險。作為北大英語系畢業生,價之鏈創始人甘情操接受了挑戰。

“對賭協議”規定,2017年、2018年、2019年價之鏈分別需要為母公司潯興股份貢獻凈利潤不得低于1億元、1.6億元、2.5億元,三年共計5.1億元。若未完成承諾,價之鏈需要以現金形式補償母公司潯興股份10億元。

2017年價之鏈完成了9687萬元凈利潤,完成了96.87%,差一點達標。2018年開始中美貿易加劇,同時價之鏈內部盲目擴張品類,結果連續兩年虧損,三年累計凈利潤-4112.43萬元。預料到價之鏈不可能完成承諾,潯興股份2018年就提起仲裁訴訟。

結局:

1.創始人甘情操夫婦出走美國

2.潯興股份,控制價之鏈,通拓科技前海外事業部總經理孫漢山,接任價之鏈CEO,重組架構,清除舊黨。

b.通拓:創始人耕耘十六載,黯然離場

2017年義烏華鼎按照“股份+現金”形式(大約2.6億元現金,其余是股份),以29億元作價100%收購通拓。同樣雙方簽署了對賭協議。

對賭協議規定:2017年、2018年、2019年分別需要為母公司貢獻凈利潤分別為2億元、2.8億元、3.9億元。三年共計8.72億元。

2017年,通拓凈利潤2.02億元,達標;

2018年,通拓凈利潤2.21億元,完成約定的78.9%;

2019年,通拓凈利潤3.04億元,完成約定的77.5%。

未完成承諾。需要按照“股份+現金”形式給予母公司賠償業績補償款。

讓人驚訝的是:

1.2018年底,當初約定的2億多元現金,華鼎遲遲沒有支付,理由是資金募集尚未完成;

2.2019年10月,華鼎股份被ST,股價大跌;

3.2020年8月,華鼎CEO丁志民,因為金融詐騙罪被刑事拘留;

4.2021年4月,華鼎銀行賬戶1300萬被凍結,尚知具體原因。

通拓本次賣身,可謂損失慘重,當初29億元高溢價估值,大多數卻是股份形式,華鼎變成“ST股”,股價縮水近80%。相當于通拓當初賣身,收購價不到10億元,而通拓三年的凈利潤就達8億多元,得不償失。由于對賭協議的失敗,創始人廖新輝,不得已交出指揮棒,淡出管理層。

對賭協議失敗,不僅會導致創始人失去控制權,而且還要做相應的賠償。當然對賭協議也有成功的企業,比如:澤寶、帕托遜。

可見:

高溢價,總是伴隨著“對賭協議”;

謹慎簽訂對賭協議,看清行業發展趨勢,穩步發展;

合理評估并購企業,以及并購支付的形式;

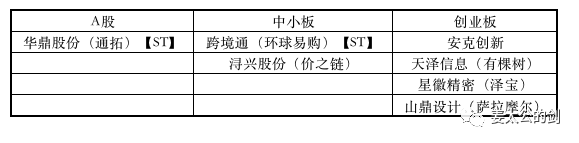

2)上市的選擇——新三板?創業板?借殼上市?自主上市?

小貼士:中國大陸上市板塊

主板(A股):門檻高、市盈率高、流動性最強

60/000開頭——大型企業:茅臺、工商銀行

中小板(深交所):門檻較高、流動性較強

002開頭 ——中型企業:順豐、蘇寧、比亞迪

科創板(上交所):創新企業為主、盈利考核低、注冊制(其他都是核準制)

創業板(深交所):科技公司為主、有盈利要求

300開頭——安克創新

新三板(場外交易):門檻低、流動性差、適合小微企業。

83/43開頭

回顧跨境史:

2015-16年,許多跨境電商企業在“新三板”掛牌。

其中包括海翼股份(安克創新的前身)、價值鏈、傲基、有棵樹、賽維、三態股份。

當初“新三板”之所以迎來一波跨境熱潮:

1.對于跨境電商企業而言,“新三板”掛牌融資比銀行融資更方便;

2.各地政府有“新三板”掛牌的kpi考核,因此積極推動當地符合要求的跨境電商企業入駐,并給予不錯的獎勵。(比如:2016年傲基獲得龍崗區經濟促進局50萬獎勵)

到了2017-19年,基本上跨境電商企業都紛紛退出了“新三板”。

主要原因:

1.新三板,流動性差,難以獲得預期的融資收益;

2.由于要滿足“新三板”的掛牌要求,進行財務披露等企業行為,增加了企業的經營成本。

權衡之后,跨境電商企業選擇了退出。

現在跨境電商上市情況:

通過跨境大賣的探路,可見:

1.新三板,是一個融資的渠道,但是性價比不高;

2.借殼上市或者自主IPO,都是通往上市的路徑,根據實際情況選擇;

3.并購上市,最好不要簽“對賭協議”,非得簽的話,一定求穩,考慮到“現實約束條件”。

4.并購上市,要反向調研收購方的財務狀況,否則可能掉坑。

2.被收購

這是一個“大魚吃小魚,快魚吃慢魚“的時代。

企業必須不斷的自我迭代,與時俱進,才能保證自身的企業安全。

當企業經營遇到瓶頸,或者自身資金不足以支持業務的進一步發展時,選擇被收購也許是一個不錯的選擇。前提是有被收購的價值。

跨境電商行業,隨著資本的入局,很多資源會越來越多的兩極分化。

前不久,我看到一個非常形象的比喻:

精品型的賣家:種一棵樹———精心呵護

鋪貨型的賣家:種一片樹苗——隨機發展

精品型賣家,關注產品,注重品牌,擁有較高溢價;同時,也比較容易遭受天花板:

1.產品屬于小眾市場,市場份額超80%,若不開發新的品類,很難再有所突破。

2.產品已經打出品牌,若要打開其他市場,需要更多的資金進行撬動。

3.主打品類,被大賣家盯上,競爭加劇,守住自己一畝三分地將異常困難。

這些也是“聚合亞馬遜品牌商”會出現的原因。

其實,跨境電商圈就早已經有類似收購案例的出現。

廣州納川的SHARK SPORT WATCH(天鯊),在跨境電商平臺專注于年輕男性運動型手表的打造。2018年,有棵樹全資將其收購。

(三)參照系——“淘品牌”

亞馬遜賣家的發展,也可以參考——“淘品牌”

曾經,淘寶為了肅清假貨、建立好產品形象,扶植了一批“淘品牌”。

淘品牌也是不負眾望,趁著流量紅利,飛速發展,并在2010年左右,紛紛獲得風險融資:

2010年11月,“綠盒子”獲得1.2億元融資;

2010年12月,“七格格”獲得1億元融資;

2011年3月,Sportica(斯波帝卡)獲得千萬元融資;

2015年3月,“茵曼”獲得3.24億元融資;

···

甚至,有不少淘品牌完成了上市:

2018年,御泥坊在創業板上市;

2019年,三只松鼠在創業板上市;

2019年,小熊電器在中小板上市。

大浪淘沙,

在傳統品牌進軍互聯網之后,

許多“淘品牌”在悄無聲息地消失了。

能夠維續下來的“淘品牌”屈指可數。

回顧淘品牌的發展:

1.2006年~2012年,“淘品牌”抓住平臺流量紅利期,迅速發展;

2.2012年~2014年,淘寶成立“天貓商城”,引進傳統老牌企業。“雙十一”的爆發力,讓很多傳統品牌看到了互聯網的潛力,紛紛加入。流量紅利的消失,傳統品牌的加入,“淘品牌”明顯感到壓力大增;

3.2014年~2017年,遭遇多重壓力,同時銷量遭遇瓶頸的“淘品牌”開始嘗試多平臺發展(比如:京東、唯品會),有些嘗試自建商場或者實體店;

最終,完成突圍的“淘品牌”少之又少。究其原因:

1.“淘品牌”的能力沉淀在于流量營銷,當平臺紅利消失時,很難在獲得差異化競爭優勢;

2.資本的入局,加速了“淘品牌”的無序擴張,由于缺乏組織管理能力或者戰略不清晰等原因,很多“淘品牌”在短期的快速擴張中倒下;

3.當與傳統品牌正面對抗時,“淘品牌”在后端的劣勢,尤其是供應鏈的管控,包括成本控制、品質管控、產品迭代方面,完全無法與傳統品牌相抗衡。

其實,“淘品牌”參考性還是極強的,中國的電商走在世界的前列,中國的電商市場也是較早對線下市場產生了強力沖擊。如今,疫情影響全球,全球的線上消費滲透率提升,勢必會有更多當地的傳統品牌布局電商市場。

上市敲鐘

是每一個企業家,

內心深處埋藏的夢。

當鐘聲敲響的那一刻,

是企業家成功的見證。

同時,也是緊箍咒戴上的那一刻。

資本是一把雙刃劍,

擁抱資本,御風而行最好,

若無法擁有,一定要避其鋒芒,

堅持長期主義,堅持價值導向。

贈言:

「別人恐懼,我貪婪;

別人貪婪,我恐懼」

——巴菲特

(來源:姜太公的劍)

以上內容屬作者個人觀點,不代表雨果跨境立場!本文經原作者授權轉載,轉載需經原作者授權同意。

(來源:姜太公的劍)