之前給大家系統地介紹了跨境電商賣家必備的VAT基礎知識,接下來我們會將不同國家的VAT知識,分為系列來詳細介紹。

點擊回顧專題??

首先就從跨境電商發展最為成熟的國家之一——英國開始。

英國VAT如何注冊?如何申報?在本文將為大家解決這兩個問題。

別忘了關注我們

跨境電商行業的財稅知識庫??

1.注冊

注冊條件

什么情況下必須注冊英國VAT?簡單概括就是:

?賣家在英國設有倉儲中心或者使用了英國FBA倉及其他第三方海外倉

注冊所需資料

?公司營業執照復印件

?法人代表身份證明:身份證/護照/駕駛證

?地址證明文件:戶口本/出生證/結婚證/房代付款證明/個人房屋租憑合同/在職證明

(以上的身份、地址證明文件,選擇其二提供)

?電商平臺英國站前臺截圖/店鋪鏈接

?VAT注冊申請表和64-8授權簽字文件

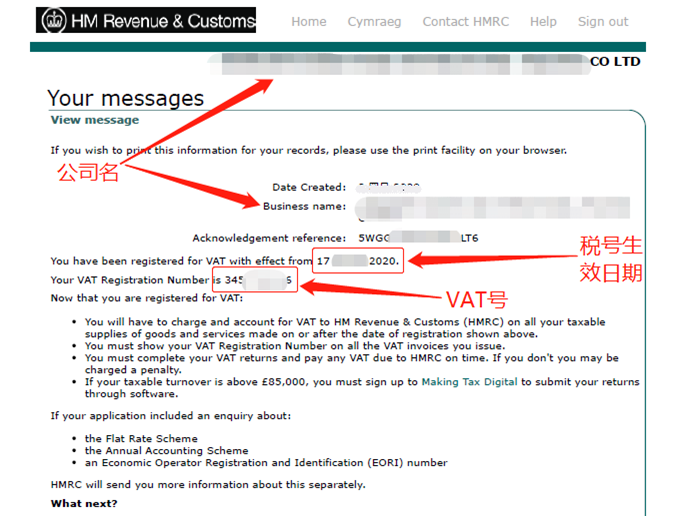

稅號證書

證書(一):稅號文件

英國VAT注冊申請通過后,英國稅局一般都是先發一個稅號通知,以messages的形式呈現。

文件上會有的關鍵信息:公司名,稅號和稅號的生效日期,以及一些注意事項,即履行合規繳稅義務等。憑VAT 號即可綁定店鋪后臺。

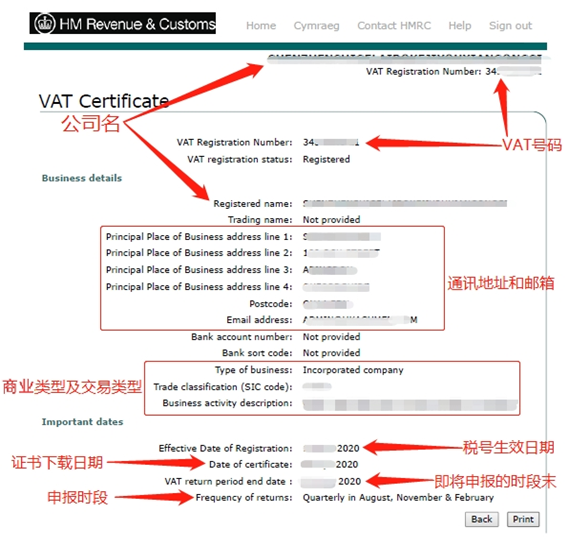

證書(二):VAT 證書

VAT證書是英國稅號的官方證明文件,所涵蓋信息較為全面,一般情況下,先下“your messages” 稅號通知后一周左右下證書。

個體戶綁定后臺被拒時,可以按要求上傳VAT證書以通過驗證。

2.申報

申報條件

1、遠距離銷售限額:70,000 英鎊

2、VAT申報方式:季報

3、VAT申報日期:英國申報期較長,申報時間為一個月加7天。例:1-3月的申報,需要在5月7號之前完成申報,并且支付稅金到賬。

4、稅率:稅率分為兩種方案:

(1) 統一費率,也就是我們常說的低稅率,這個方案下的稅率百分比有很多種,根據用戶注冊時選擇的商品類型的不同,我們選擇的稅率百分比也不同。注:低稅率申請的標準為,加入前,預計一年的銷售額不得高于150,000 英鎊;加入后,一年累計超過23萬就需要退出低稅率。

(2)標準費率,也就是英國固定的稅率,為20%。

申報核算方式

低稅率:核算GB TO EU ,EU TO GB兩部分

注:(1)所有從英國發出的貨物收取VAT, 包括英國的免稅島,歐盟以外的國家銷售,按照低稅率核算稅金

(2) B2B 銷售需要核算VAT,按照低稅率收取VAT;B2B的ESCL 還是需要單獨做申報。

標準費率:剔除免稅的銷售額,核算GB TO EU ,EU TO GB兩部分

附加費及罰款

HM海關總署(HMRC)在以下情況下會記錄“拖欠”:

(1)他們沒有在截止日期之前收到您的增值稅申報表

(2)申報應繳的增值稅全額款項在截止日期之前尚未到達他們的帳戶

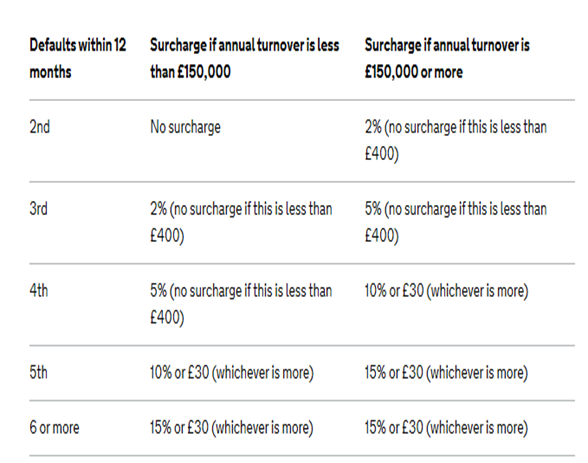

附加費

如果違約,可以進入12個月的“附加費期”。如果在此期間再次違約:

(1)附加費期限再延長12個月

(2)除了所欠的增值稅外,可能還要額外支付一筆錢(“附加費”)

如果逾期提交報稅表,無須在下列情況下繳付附加費:

(1)在截止日期前全額支付增值稅

(2)沒有稅金需要支付

(3)是由于一個增值稅還款

HMRC會寫信給你解釋你所欠的任何附加費,以及如果你再次違約會發生什么。

注:你不會因為第一次違約支付附加費。

附加費處罰比例

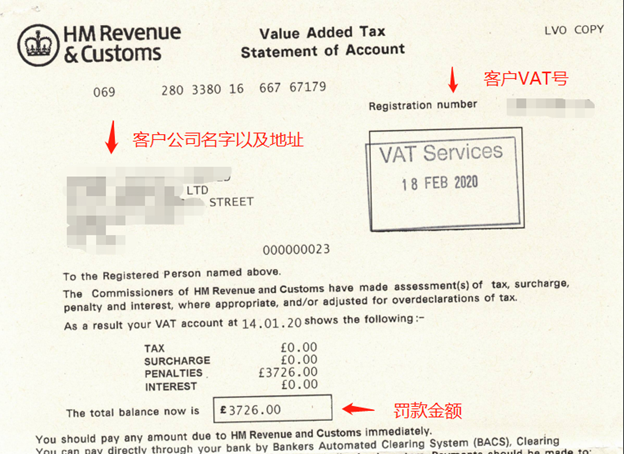

罰款

英國稅務海關總署可向你收取高達以下金額的罰款:

(1)如果您發送的申報表中有疏忽或故意的不準確之處,您將獲得所有少報或多申的稅款的100%處罰

(2)如果HMRC發給你一份過低的稅金評估,而你沒有在30天內回復他們,并完成申報,那么就有30%的處罰。

(評估指的是,沒有發送增值稅申報表并按時繳納任何增值稅,將會收到HMRC一份“ 增值稅評估通知書” ,上面會告知您他們認為你欠了多少錢)

(3)如果提交了一份紙質的增值稅申報表,就得交400英鎊,除非英國稅務海關總署(HMRC)已經告訴你,你不必在網上提交申報表。

uEC Sales申報

EC Sales,也就是通稱的B2B銷售,需要客戶向稅局申報從英國銷往其他歐盟國家且買家具有除英國外其他歐洲國家注冊VAT稅號的貨物銷售額

EC Sales申報注意事項

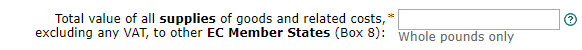

?在VAT申報時填寫了BOX 8金額(不包括0)的用戶均被稅局視為需要主動進行EC Sales申報的對象。

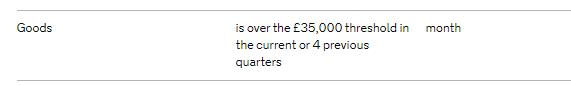

?申報時段主要分為季度和月度,最近四個季度EC銷售額超過35000英鎊的用戶將會被稅局自動轉為月度申報,用戶也可以自行選擇向稅局申請進行月度申報。

?紙質的EC Sales申報表需要在申報當月的14號前提交到稅局;線上EC Sales申報則需要在申報當月的21號前提交。

?所有的申報金額均為英鎊,因此需要仔細核對產生銷售額的月份,幣種,及當月對應匯率進行換算。

(來源:Amy聊跨境)

以上內容屬作者個人觀點,不代表雨果跨境立場!本文經原作者授權轉載,轉載需經原作者授權同意。

(來源:Amy聊跨境)