對(duì)于做歐洲站的跨境電商而言,清楚并了解VAT無(wú)疑是非常重要的,其中VAT的計(jì)算更是重中之重,賣家們只有懂得了各國(guó)如何申報(bào)和計(jì)算VAT,那么才算是進(jìn)入跨境電商的第一步,當(dāng)掌握了這些知識(shí),賣家才能更好的降低和稅收使利益最大化,不要在存在蒙混過(guò)關(guān)的僥幸心理,如今的歐洲站在稅務(wù)方面把控得相當(dāng)嚴(yán)苛。

1、什么是VAT

VAT是Value Added Tax的簡(jiǎn)稱,這是歐盟國(guó)家普遍使用的銷售增值稅。 當(dāng)貨物進(jìn)入歐洲(按歐盟法例),貨物繳納進(jìn)口稅;當(dāng)貨物銷售后,商家可以退回進(jìn)口增值稅,再按銷售額交相應(yīng)的銷售稅。 之前像eBay、Amazon這類平臺(tái)并不需要繳納VAT增值稅,因?yàn)槎际且脏]件小包形式發(fā)送物品,因此省略了VAT這樣繁雜的流程。 但從2017年開(kāi)始,亞馬遜歐洲站相繼要求注冊(cè)VAT號(hào)碼,按時(shí)繳納VAT增值稅,否則作封號(hào)處理。

2、如何利用核算原則節(jié)省稅金

在計(jì)算VAT之前我們需要清楚兩種核算原則,一種是是發(fā)貨國(guó)原則、另一種則是收貨國(guó)原則。

核算原則如他們的名字一樣,發(fā)貨國(guó)原則:(稅款征收都將由商品出發(fā)國(guó)來(lái)征收,使用該國(guó)的稅率。需要注意貨物轉(zhuǎn)運(yùn)的 B2C 總交易是否有超過(guò)該國(guó)的稅率)

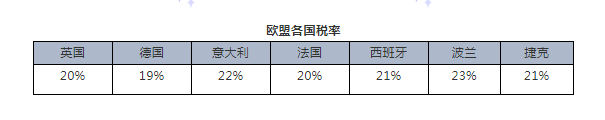

收貨國(guó)原則(目的國(guó)原則):(稅款都將由商品的轉(zhuǎn)運(yùn)的目的國(guó)來(lái)進(jìn)行征收以及使用該國(guó)的稅率) 例如客戶有法國(guó)和意大利的稅號(hào),法國(guó)發(fā)往意大利的這部分銷售,按照發(fā)貨國(guó)原則這部分稅金就應(yīng)該在法國(guó)繳納,按照收貨國(guó)原則這部分稅金就應(yīng)該在意大利繳納。但是如果以發(fā)貨國(guó)繳納增值稅,需要監(jiān)控遠(yuǎn)程銷售門檻。如果超出這些門檻,賣家將需要登記并開(kāi)始承擔(dān)收貨國(guó)的增值稅,所以各賣家需要注意把控銷售門檻來(lái)控制成本。 那么就會(huì)有人問(wèn)了,在哪個(gè)國(guó)家繳納稅金有什么區(qū)別嗎? 答:當(dāng)然有區(qū)別,因?yàn)槊總€(gè)國(guó)家所規(guī)定的稅率是不同的,例如法國(guó)的稅率為20%,意大利為22%,如果您的銷售大多數(shù)都是法國(guó)發(fā)往意大利的,那么使用發(fā)貨國(guó)原則就比使用收貨國(guó)原則少繳納2%的稅金。可千萬(wàn)別小看這部分稅金,如果換成是稅率19%的德國(guó)和23%波蘭,那么就節(jié)省了4%的稅金。

3、繳納的都是什么稅

1)進(jìn)口稅:進(jìn)口稅分為進(jìn)口關(guān)稅和進(jìn)口增值稅,其中進(jìn)口增值稅商家可以用作抵扣或退回。 進(jìn)口關(guān)稅=申報(bào)貨值X 產(chǎn)品稅率 進(jìn)口增值稅=(申報(bào)貨值+頭程運(yùn)費(fèi)+關(guān)稅)X 20%(根據(jù)各國(guó)稅率) 2)銷售稅: 銷售增值稅= 總銷售額/(1+20%)X 20%-進(jìn)口VAT(根據(jù)各國(guó)稅率) 應(yīng)繳納稅金=銷售增值稅-進(jìn)口增值稅

總結(jié)

如何合理避稅還是要利用現(xiàn)行的規(guī)則、方法來(lái)規(guī)避當(dāng)前的稅金,不交VAT的賣家反而要花更多的錢,2017年至今已經(jīng)有許多跨境電商企業(yè)都已經(jīng)因?yàn)閂AT問(wèn)題而關(guān)門大吉。注冊(cè)一個(gè)VAT號(hào)花費(fèi)在幾千塊錢人民幣,成本并非很高,跨境電商賣家如果要做歐洲市場(chǎng),注冊(cè)VAT賬號(hào)十分必要。

(來(lái)源:Amy聊跨境) 以上內(nèi)容屬作者個(gè)人觀點(diǎn),不代表雨果網(wǎng)立場(chǎng)!本文經(jīng)原作者授權(quán)轉(zhuǎn)載,轉(zhuǎn)載需經(jīng)原作者授權(quán)同意。