新型冠狀病毒疫情的突發,打亂了跨境電商企業年初的戰略部署,其中運力的影響掣肘著諸多跨境賣家的業務發展。那么,隨著疫情得到進一步的控制,各行業開始全面復工,在現有情況下貨運供需關系會有什么變化,未來航線運價會有什么趨勢呢?

針對上述問題,運去哪業務副總裁王海雷(Maggie)從微觀的角度(疫情現狀、需求情況、供給情況、價格走勢預測等)和大家討論分享一下,那就是客戶、船東在現行情況下,供需之間的互動會擦出一個什么樣的火花?市場狀況每天都在變化,今天我想跟大家分享的都是個人的一些看法,也希望能夠拋磚引玉和大家有一個開放的討論。

王海雷表示:

1、除湖北以外,預計會在2月底、3月初有一個全面的復工。所以我們現在對市場的預期,都是基于這樣的一個假設,來做后續的計劃。

2、受疫情影響,全年我們預期對整個貨量的影響大概是在6%-8%左右。

3、船東3月會宣布漲價,價格策略采取更加堅挺的定位。

以下為運去哪業務副總裁王海雷(Maggie)分享實錄:

先來看一下,到目前為止疫情最新的一個發展情況。在過去一個月左右的時間,所有人對新冠病毒的認識都是一個由淺入深、不斷迭代的一個發展階段。從國家到企業到個人,都會每天在調整各自的應對方案。我們在這個過程當中也看到了變化,從一開始防止疫情擴散為壓倒一切的重點,變成今天的防止疫情擴散以及恢復經濟增長,兩條主線齊頭并進。湖北以外新增確診病例的人數已經連續17天連降。基于此,更多的人認為,2月底左右疫情會出現拐點。相應的針對企業復工,大家也會看到,在最近中央的會議上,對復工以及生產頻頻提及,明確表明了政府的一個態度,就是說防疫情和復工復產兩條戰線互為支撐,缺一不可。

企業的復工之路,從2月15日左右起,由最初的一個非常繁瑣的審批制,轉為負面清單加備案制加承諾制相結合的一個方式。企業在自我落實一些防護措施后,向鄉政府或者街道的相關部門報備之后,就可以復工。從運去哪這邊,我們也體會到了,尤其是深圳、寧波等地的辦公室,從最初復工很困難,到現在變得相對很簡單很多,所以,我們在本周像這幾個口岸也都完全復工。

通過我們自身的經歷,以及跟上下游所有客戶的溝通。我們期待,在2月下旬以后,大家復工的速度都會較以前有一個大幅的提高。從行業的覆蓋度上來講,也從最初的疫情保障行業、醫療、快遞行業擴展到更多的生產和物流行業,國家正在推動科學有序的復工。我們也看到,外來務工人員主要的流入大省,廣東、浙江等地開展了搶人大戰,對返工人員提出了很多的政策,鼓勵企業支持包工包列包機接回外省的員工,并對返工人員給予相應的補貼。基于阿里區塊鏈的數據,我們推測演算,所有全國的各個省市,除湖北以外,預計會在2月底、3月初有一個全面的復工。所以我們現在對市場的預期,都是基于這樣的一個假設,來做后續的計劃。

從全國大型物流園區的角度來看,目前遇到的最大一個瓶頸就是物流不暢,原材料和成品的流動相對是阻塞和停滯的。也就是說,有貨發不出去,原材料進不了園區。這中間很重要的一環是公路運輸,因為前期比較粗暴的封村封路,嚴格的返工審查,不合理的隔離要求產生了一個斷崖的現象。 數據顯示,一直到正月二十八的時候,我們整個卡車的返工速度,不管是整車、還是零擔,都還是比較低的。

在這個情況下,上游賣家有原材料發不出去,下游買家的庫存基本上消耗殆盡。大家也都知道,針對不同的行業,通常的庫存可能是2~6個星期,那么我們在整個春節,因為疫情造成的延誤大概有一個月左右,這樣的話就造成了很大的影響。尤其是有一些用Just-In-Time(準時制庫存)理念來管理的汽車零配件行業已經出現了斷檔的情況。也出現了一些客戶,為了維護供應鏈的正常運行,不得不高價包機,將之前用海運來運輸的產品,通過包機的方式運往東南亞,在當地工廠組裝再次出口。

隨著多國對我們國家采取一些貨物、人員進入的管制措施,外貿也受到一些影響。那么在這種情況下,如果我們的物流不迅速恢復的話,可能會加速產業鏈的轉移。2019年,因為中美貿易戰,中國對美國的出口,已經在整個亞太到美國的出口中,從70%的比例降低到了60%,這中間的一些份額基本上被轉移到了東南亞,主要是越南、泰國這幾個國家。

所以我們需要盡快的疏通物流,讓整個經濟恢復到一個正常軌道上。在這種前提下,我們會看到各地政府的一個政策,在不久前出現了一個很大的轉變。各地紛紛出臺鼓勵集卡司機返回的補貼,取消封橋封路,取消非重點地區司機14天的隔離,以及采用一些數字化的手段,譬如健康二維碼來做司機的一些管理,促使司機能夠盡快返回到工作崗位。同時國家也會有一些針對企業的優惠措施,譬如社保、稅收等。2月15日交通部給出了一個政策,表示整個疫情期間,全國所有的高速公路全部免費運行,從短期來講,這可能有最得力的一個措施,能夠鼓勵集卡司機盡快返崗,提升業務量。所以方方面面的一些政策和措施,都會加速集卡司機的返崗。

基于此,我們認為,大概會在2月底到3月初全面復工。全面復工之后,我們可能需要留出7~10天的時間,消化因為之前司機短缺而造成的一些瓶頸,疏通碼頭擁堵。因此,我們期待,在三月中旬可以恢復到節前的至少七八成的一個水平。如果大家在這個行業做了一段時間,都會知道,傳統春節之后的出貨情況,也就是在正月十五之后才會逐漸恢復到節前的大概7~8成。今年的正月十五是在2月8日,也就說正常的到2月10日左右業務量應該能恢復到7~8成。但受疫情影響,我們預期說今年3月中旬左右業務量恢復到7~8成,我們基本上可以說今年整體出貨節奏會延誤一到一個半月。

那么,整體出貨延后一個月,大家會擔心有一些海外訂單是否會被取消?我們看到的情況是,除了之前我們提到的有一些小部分的訂單,可能是采取空運的方式出運,或者有一部分訂單轉到海外生產制造。但是整體可能只影響1個月左右的時間,而且周邊國家的一些產業鏈、供應鏈的完善度和專業度還有待提高,短期內,外貿訂單的轉移其實是有限的。但從長期來講,一些跨國企業可能會更加關注風險的分散,繼而進一步推動一些產業鏈向周邊國家的轉移,但是實際的影響應該會在2021年,才能體現出來。短期供應鏈不是那么簡單,說轉就可以轉的。

針對貨代行業,這一個月左右的延誤,可以說不幸中萬幸是,疫情發生在春節期間,這一個期間正好是一年當中貨量的谷底。通常來說,我們規劃一年的貨量,按季度來劃分的時候,最高的應該是三季度或者是四季度,一季度則是一年當中可能最淡的一個季度,會占到一年總體貨量的22%~23%左右。而春節之后的這一個月,又是一季度中最低谷的一個月。所以這樣看起來,我們失去的這一個月,其實從總體貨量上來說,是一年當中影響最小的一個月份。同時考慮到短期我們的訂單并沒有一個實質性的轉移。在3月大家開始復工后,因為海外庫存的短缺,貨量會有一個報復性的反彈。這樣的話,全年我們預期對整個貨量的影響大概是在6%-8%左右。

與此同時,由于進口運力或者說進口空箱的運力也會大幅削減。我們認為,在3月底到4月初,當貨量開始反彈,達到節前100%水平的時候,我們可能會碰到一個空箱短缺的情況。此外,由于采用低硫油,考慮到船東今年運營成本壓力很大,再加上丟失的這一個月,對于船東財務狀況帶來的壓力。那么我們認為,船東3月會宣布漲價,價格策略采取更加堅挺的定位。 細節我們會在后面,按照每條航線來做一個討論。

在這里,我想多說兩句,雖然說我們之前預計,丟失的這一個月對船東的箱量影響可能在6~8個點。考慮到后期,船東可能會更早、更堅決的推漲運價,那么對船東收入的影響會小于6~8個點,有可能會是在4~5個點。但如果考慮到船東的EBITDA(稅息折舊及攤銷前利潤)不高,可能也就是在5個點左右,所以此次疫情,對船東的凈利潤影響可能會比較大。

那么船東對疫情的應對,短期內唯一可做的,基本上就是削減運力。在這個行業里的人也都會體驗到,幾乎在過去的一段時間,可能每天都會聽到船東進行blank sailing(停航)的信息。基于Alphaliner最新的數據統計,在過去這四周以及接下來的幾周,亞歐航線削減的運力就達到約70萬TEU,這個數量是去年同期的兩倍還要多。

船東在從各方面考慮怎么樣削減運力、削減成本,將疫情的影響降到最低。不過我們也看到,另外有一些比較有遠見的船東,因為預測到3月份之后市場的反彈,已經開始著手布局,吸納市場上一些短期的租船運力。下面我們展示的是所有船東近期撤船的一個情況匯總,大家如果關注運去哪公眾號,也可以隨時隨地收到最新的更新。我們會每周更新最新的情況,以及船東的最新舉措。大家都可以在公眾號上看到這些信息,我不花時間去闡述了。

剛剛講到是受疫情影響,短期的需求波動。要看市場長期走勢的話,還是要看一個長期的基本面,那么這一塊是一個什么情況?

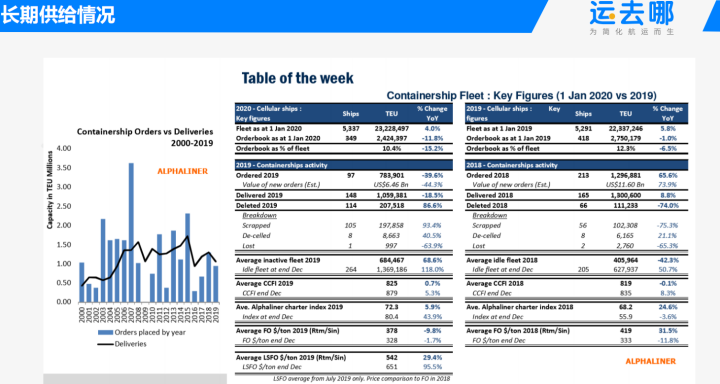

我們還是用Alphaliner的一些數據來對市場從不同的角度做一個分析。

如果看一下大家這張表其實蠻有意思的,可以看到船東新造船的訂單量,其實在2019年的時候就已經達到了一個新低,2020年是進一步再縮減,所以這幾年船東的軍備競賽也基本上到了一個尾聲,運力的增加是在可控范圍內的。

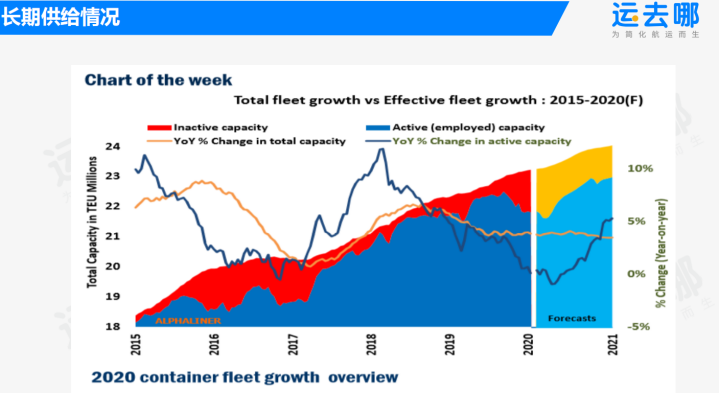

如果看去年的數字,大家可以看到,運力的增長是5個多點,事實上是高于市場需求的。去年整個全球運輸需求量的增長,可能就在2~3個點。雖然運力還是供大于求,但是已相對比較平衡,船東對運價的掌控做得比以往任何一年都要好。除了非洲航線,實在去年非洲的經濟很不好,其他所有的航線運價大多數情況下都是在上漲的。所以可以看到船東的聯盟、集中化的趨勢,其實已經產生了一些對船東來說,希望看到的效果。

此外,除了看增長的運力是多少,還要看實際可利用的運力是多少。有一點比較特殊的是,從去年延續到今年,有很多船需要去裝脫硫塔。雖然有一些已經完成,但還是有相當多的船要繼續排隊去安裝,那么運力都會被短時間的排除在外。所以考慮到這些情況,今年實際有效運力的增長幾乎為0。今年整個市場,會從過去十來年的供大于求,變得更加平衡,從而轉為對船東來講更為有利的一個局面。

然后從過去幾年船東的聯盟、集中化、并購來看,我們可以看到市場上活躍的船東名單越來越短。目前市場上,排名前三的馬士基,MSC(地中海航運)和COSCO(中遠海運)加起來,市場比重已經接近50%。雖然還沒有達到其他行業的集中度,但是比起十年前已經是非常大的進展。而這三家船東很有意思,你可以看到今年新下水的訂單數據,增長的運力是非常有限的。

除了MSC,今年還有5條22700TEU系列的船會下水外,馬士基和COSCO新的船舶訂單量都非常小。而且MSC這個22700TEU這個規模的船,也只能是用在歐洲航線上。另外值得一提的是,現代商船今年新下水的船是非常多的,它們建造了12條世界上最大的2萬多TEU的船,在新下水的船里面,現代商船是所有船公司中排名第一位的。接下來的,還有達飛輪船、長榮海運、陽明海運等。所有這些新下水的船,除了長榮海運10條11,700TEU的船,其他基本上都是2萬TEU以上的船。而這個規模的船,基本只能用在歐洲航線。所以說今年新增的絕大多數運力,其實是在歐洲航線上。

與此同時,那些進入歐洲航線的2萬TEU大船的運力,會逐漸取代掉歐洲線目前規模較小的船舶。那么這些小的船相應的會移到其他的一些航線,考慮到各條航線的一個增長性、回報性,可能會是在拉美線,中印航線等。

然后在考慮市場情況的時候,不管從船東的角度,還是從貨代的角度,一個繞不開的因素就是低硫燃油的影響。到目前為止,已經裝了脫硫塔的船東來說,完成船舶數量最多的是MSC。而且MSC正在排期等待改造的一些船,基本上都是在韓國的船廠改造,所以這些船的改造不會受到中國船廠的疫情影響,不會有延誤。所以在這方面,MSC今年是有優勢的,因為裝了脫硫塔的船,它的成本上會比沒有裝脫硫塔的船有優勢。在所有的大船東里面,ONE(海洋網聯)是目前唯一一家沒有給旗下任何一艘船舶裝任何脫硫塔的船東。所以這里面大家可以看到,每個船東在這方面會有一些什么樣的成本優勢。

考慮到剛剛我們說的今年新增運力的情況,以及基于各個聯盟已宣布的年度航線調整情況。我們可以看到,2M聯盟沒有什么新增的運力,但現代商船從2M聯盟退出后,2M會把在墨西哥灣的一些運力收回,進行一些分配,所以在這個區域會帶來有限的艙位增長。森羅商船會與2M合作,取代現代商船之前在2M上的一個位置,分享之前現代商船在美西使用的一些艙位。但是馬士基和森羅商船的合作只是單向的,也就是說,森羅商船會在馬士基船上購買艙位,但是馬士基并不在森羅商船的船上購買艙位。所以對于2M聯盟來講,增長的運力都是有限的。

從OCEAN聯盟來說,只有長榮海運和達飛輪船會有些比較大的運力增長,達飛新增的船基本會全部放在OCEAN聯盟的歐洲航線,下水時間基本上是從6月份開始。也就是說,它運力的增長會集中在下半年,大概會有30%左右的運力增長。另外,我們看到PIL在不得已的情況下,退出了經營十幾年的北美航線。PIL之前這部分的艙位都是和其他船公司合作的,那我們預期,PIL退出后,這部分艙位絕大部分會被COSCO吸收。這可能是對COSCO來說,會有的一個運力增長。

現代商船會在今年4月份加入THE聯盟,那么現代商船12條超大級船會加入到THE全球網絡配置里面去,從而給THE聯盟帶來很大的運力增長。同時,赫伯羅特在前面的PPT里,如果大家留意的話,是沒有任何新船下水的一個船東。 那么赫伯羅特現在做出的一個對策,是跟2M進行一些跨聯盟的合作,會從3月、4月份,以非常快的速度,在2M的歐洲航線上購買艙位,這個也會讓赫伯羅特的產品更加的豐富。同時,因為現代商船加入THE聯盟后,應該會重新開啟美東的這個產品,所以對于現代商船來講,美東的運力會大幅增加。

PIL剛剛我們已經說過,已經決定從北美線全部撤出。考慮到PIL現在的財務狀況,這種撤出也是一個自保的動作。對PIL的情況,我覺得我們拭目以待,看它通過這個動作是否能夠挽救自身,獲得一個比較好的財務表現。

此外,剛才我們講過,這些從東西航線上調換下來的一些運力,在我們預期上最大的可能會轉移到拉美航線,以及到中東紅海航線,這些是在去年表現都比較有亮點的一些航線。 但是這些運力的增加基本上要等到下半年,一季度或者上半年,運力還是一個持平的狀態。

基于我們剛剛說的短期和長期對市場的分析,在考慮市場情況和價格走勢時,還有一些其他小的因素,譬如海外的傳統節日,如中東印巴航線,它的齋月,還是今年在4月底-5月。以及在正常情況下,現在應該正好是談一年的長約的時候,但是今年因為疫情的影響,大部分船東和客戶的討論還沒開始,還是在一個觀望的態度。那么大家也知道,船東在做長約之前,都不希望SPOT(現貨)價格跌的太低,這會影響到一年長約的簽署。所以考慮到方方面面這些原因,以及船東的財務壓力,必須要在接下來的10個月里,彌補春節這段時間的損失。所以我們認為,今年各大航線的價格走勢可能如下:

歐洲線可能會是先揚后抑。在下半年大批量的運力進入之前,船東一定是有動力,把價格先盡量做的比較高,我們認為3月份會漲價。但是價格推起之后,受到供需關系的影響,價格還是會有壓力的,所以,我們覺得歐洲線的價格會先揚后抑。

美加線則會是一個小幅上漲的一個情況。美加線去年的價格控制也相對是比較好的。那么,馬上就要開始簽長約,以及中美貿易的一些不確定性,船東會非常有動力,把價格控制在一個比較合理,比較有利于簽長約的狀態下。

日韓航線,乃至整個東南亞航線,在過去的一年以及未來都會是一個比較活躍的航線。在全球貿易壁壘、經濟增速下滑的大背景下,亞洲區域內的航線表現都會好過遠洋航線。所以我們說,日韓或者東南亞航線,還是一個正常的走勢波動,大體上來講,應該是持平的。

中東印巴紅海因為齋月的影響,再加上空箱短缺的問題,我們認為它的價格會有一個快速的上漲。但是過了齋月之后又會回歸,這個航線也是一個非常傳統、交易性很強的一個航線。

拉美航線應該會有一些上漲,但是從長遠來講,因為拉美航線現在的價格還是在船東可接受的范圍內。同時船東后續可能會有擴艙的計劃,所以我們認為它是會是小幅上漲或持平這樣一個趨勢。

非洲的經濟去年不是很好,今年也沒有什么起色,然后到目前為止,整個船東的運力裁撤比重也比較大。所以非洲今年可能還是一個不太受關注的航線。

澳洲線是下半年預期會比較好,而且澳洲的運力相對是比較有限的,是一個比較獨立的市場。同時澳洲也會有更多的一些資源會轉到東南亞,所以在澳洲線,我們認為,過了春節后,會有一個從持平到上漲的過程。

以上這些運價的預測,只是基于市場基本面做出的一個判斷。這個過程當中,還要看船東的自律性。尤其運力有較大增長的船東,怎么樣在跟其他船東既有合作、又有競爭中的關系中取得一個最好的平衡。同時在這個過程中,我們還要考慮的一些其他的因素,譬如全球在經濟增長比較緩慢的情況下,一個貿易保護主義的抬頭的情況等,以及疫情在全球擴散的情況等等。

另外,還有一個不可忽視的,就是船東的財務狀況。整個行業在過去的幾年,船東的財務狀況一直不是很穩健。那么在今年又受到疫情沖擊的情況下,是否有可能會出現某些船東挺不過去,出現倒閉的情況。是需要貨代朋友們眼觀六路、耳聽八方去關注的,要有這樣的一種風險把控儀式。

同時,大家還要密切關注產業鏈轉移的問題。我們看到,2019年中美貿易下降了大概10%左右。雖然現在中美貿易戰已緩解,或者東南亞一些國家的基礎設施情況暫時還無法與中國完全抗衡。但隨著這次突發疫情的影響,從長期角度來說,是否會推動一些產業或者跨國公司,為了自己供應鏈的安全性,逐漸把一些訂單分散到其他東南亞國家?在這中間,作為我們的貨代朋友,如何應對這種可能的趨勢,值得大家思考。

最后,通過此次疫情,很多船東也正在以及計劃推出一些數字化的解決方案,我相信,作為行業的從業者,也都有了直觀的了解。那么未來,航運的數字化還將帶來哪邊便利或者效率的提升?船公司在這方面還會有什么新的動作?我想這一點需要廣大貨代朋友們密切關注。

以上內容僅代表作者個人觀點,不代表雨果網立場!