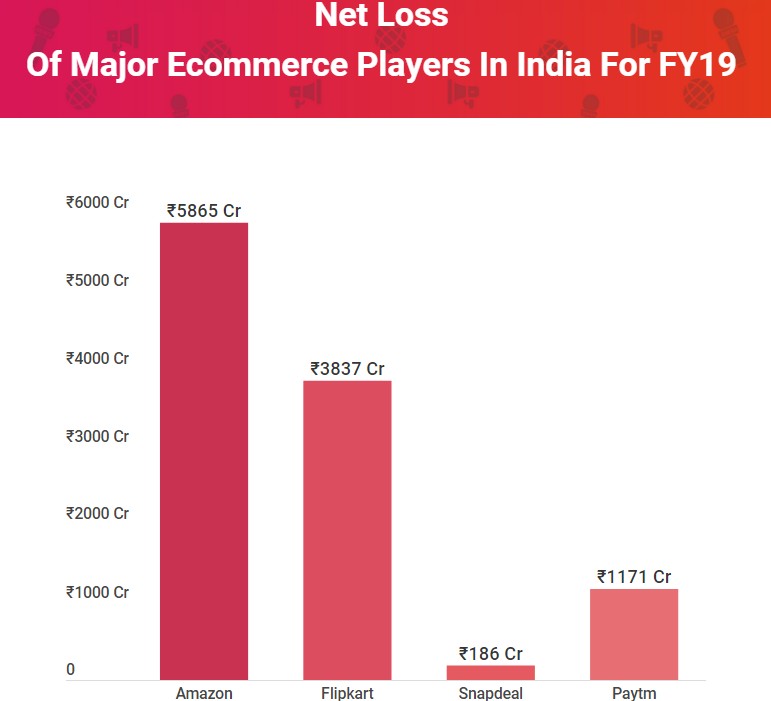

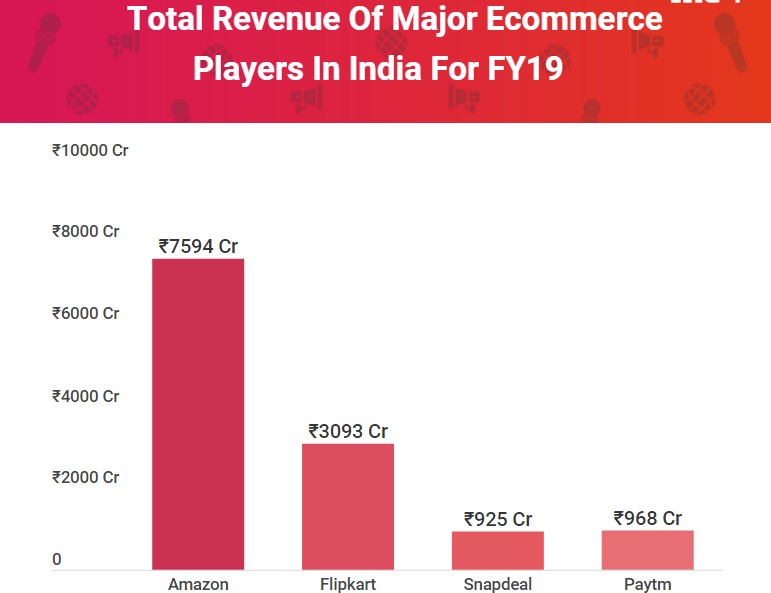

目前,印度的電商公司總體處于虧損狀態(tài)。總的來說,2018-2019財年期間,印度電商市場主要的四家公司Flipkart、亞馬遜、Snapdeal和Paytm Mall在印度的虧損達(dá)到1087.9億盧比(約15.1億美元)。這個驚人的數(shù)字突顯了印度電商行業(yè)距離實現(xiàn)盈利還遙遙無期。

亞馬遜印度公司和Flipkart的凈虧損達(dá)到568.5億盧比(約7.9億美元)和383.7億盧比(約5.3億美元),而Paytm Mall和Snapdeal則分別虧損了117.1億盧比(約1.63億美元)和18.6億盧比(約2589萬美元)。這樣的虧損與印度電商行業(yè)的繁榮發(fā)展形成了鮮明對比,據(jù)估計,到2020年印度電商行業(yè)的價值將達(dá)到1200億美元。

但是,目前來看,印度所有電商公司在去年的表現(xiàn)都無法表明他們離實現(xiàn)盈利更近一步。

就財務(wù)業(yè)績而言,根據(jù)去年的數(shù)據(jù),這些公司似乎都沒有走在實現(xiàn)盈利的道路上。由于每個公司的資本投資和市場滲透率都不相同,因此進(jìn)行直接的數(shù)值并不能完全得出結(jié)論,那么如何評估哪家公司更接近實現(xiàn)盈利?

Flipkart的虧損額較上一財年增長了85.9%,而亞馬遜電子商務(wù)部門在2019財年的虧損則下降了9.5%。

Snapdeal和Paytm Mall的虧損同比分別減少了71%和34%,這表明兩家公司可能能夠更快實現(xiàn)盈利。

Flipkart成立于2007年,之后Snapdeal和ShopClues等公司加入市場,掀起了印度電子商務(wù)熱潮。緊隨其后的是亞馬遜,于2012年進(jìn)入印度。

從那以后,印度市場幾乎就是雙頭競爭的局面了,ShopClues已被Qoo10收購,而Snapdeal和Paytm Mall已轉(zhuǎn)向不同的平臺模式。因此,在印度市場,競爭主要集中在亞馬遜和Flipkart之間,但鑒于Snapdeal和Paytm Mall都已經(jīng)獲得了大量資金并且已經(jīng)在市場上存在多年,因此也不能忽視它們。

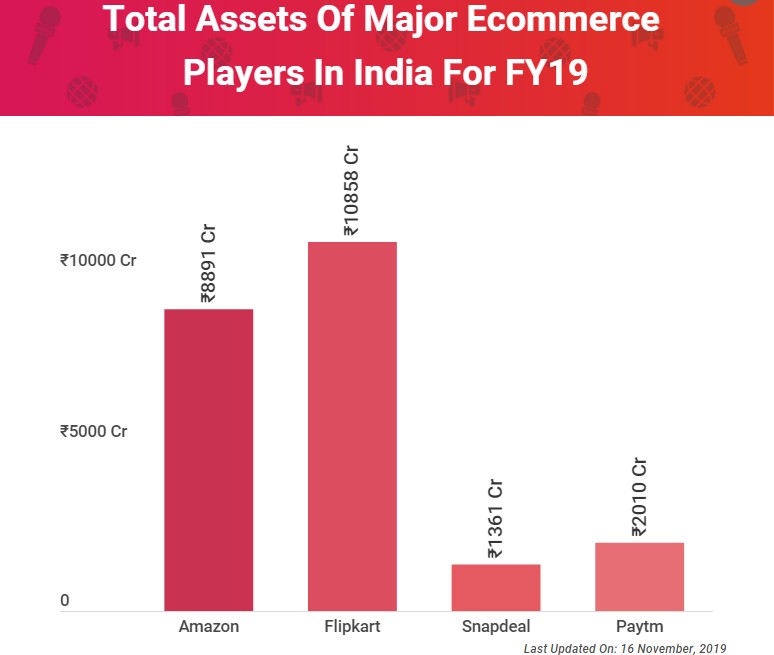

在電子商務(wù)等商業(yè)模式中,庫存管理和現(xiàn)金流量是比較重要的財務(wù)數(shù)據(jù)。借助一些比率可以輕松確定資產(chǎn)負(fù)債表的狀況,從而更清楚地了解公司的經(jīng)營狀況。

資產(chǎn)負(fù)債表速動比率有助于確定一家公司是否為庫存投入過多資金或是短期負(fù)債率較高。

比較幾家公司的資產(chǎn)負(fù)債表速動比率,Paytm Mall在2019財年的比率為2.25、Flipkart為1.78、Snapdeal為1.61、亞馬遜為1.28。

可以推斷,亞馬遜和Snapdeal可能在庫存上進(jìn)行了大量投資,短期負(fù)債率很高。Snapdeal沒有多少庫存投資,但其總負(fù)債中約80%為短期負(fù)債,大量的短期負(fù)債意味著公司需要在12個月內(nèi)償還債務(wù)。

亞馬遜不僅擁有庫存,而且其總負(fù)債中短期負(fù)債的占比也較高,F(xiàn)lipkart與其類似。

Paytm Mall則與Snapdeal類似,不再進(jìn)行庫存投資,其84.38%的負(fù)債屬于短期負(fù)債。

資產(chǎn)負(fù)債表流動比率是一種常用的衡量標(biāo)準(zhǔn),用于評估一家公司相對于其可用資產(chǎn)和未償債務(wù)的短期償債能力,換句話說,它反映一家公司是否擁有提供足夠資金以償還所有債務(wù)的能力。它在全球范圍內(nèi)用作衡量公司整體財務(wù)狀況的一種方式。

理想情況下,該數(shù)字應(yīng)大于1,如果超過2,通常表示公司實力突出。

Paytm Mall和Flipkart在這方面的得分非常健康,分別為2.25和2.3,而Snapdeal和亞馬遜分別為1.61和1.33。

企業(yè)的營運資金是其日常經(jīng)營所需的資金,流動資產(chǎn)減去流動負(fù)債即為營運資金。如果該數(shù)字為負(fù),則表示該公司無法償還當(dāng)前債務(wù)。

在幾家公司當(dāng)中,亞馬遜印度分支機構(gòu)(Amazon Seller Services Pvt),是僅有的一家營運資本為負(fù)102.4億盧比(約負(fù)1.42億美元)的公司。其余幾家公司均為正數(shù),其中Flipkart的營運資金最多,為61.4億盧比(約8548萬美元),其次為Paytm Mall和Snapdeal,分別為75.4億盧比(1.04億美元)和41.8 億盧比 (約5819萬美元)。

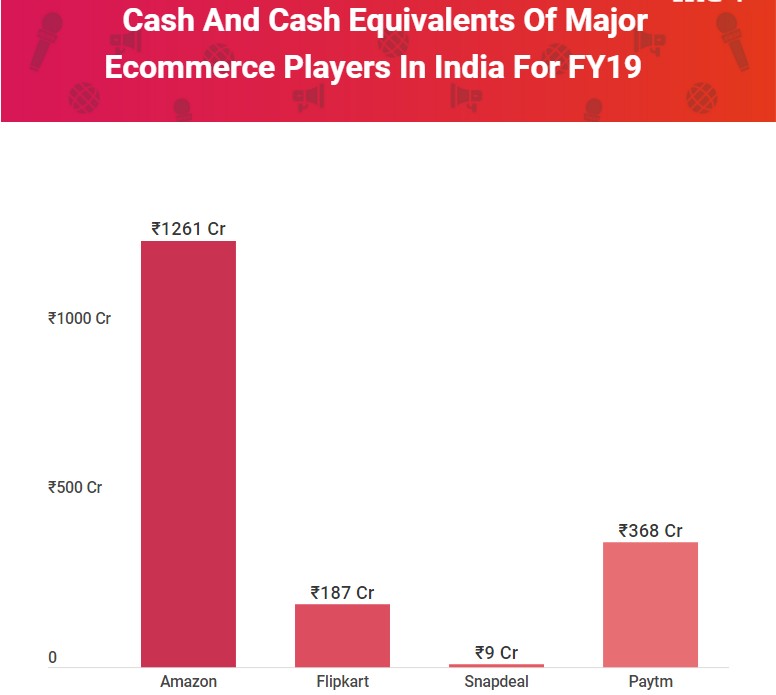

現(xiàn)金流量是指現(xiàn)金、現(xiàn)金等價物流入和流出的凈額。公司為股東創(chuàng)造價值的能力取決于其產(chǎn)生正現(xiàn)金流量的能力。任何業(yè)務(wù)產(chǎn)生的現(xiàn)金流都分為三個類別:經(jīng)營、投資和籌資。

在理想的業(yè)務(wù)場景中,經(jīng)營活動產(chǎn)生的現(xiàn)金流量應(yīng)該是三者中最高的,因為它是公司核心職能產(chǎn)生的資金。而其他兩個組成部分則作為額外收入的來源。

目前,在經(jīng)營活動產(chǎn)生的現(xiàn)金流方面,幾家公司目前均為負(fù)數(shù),可以看出Snapdeal在這方面的表現(xiàn)較好。

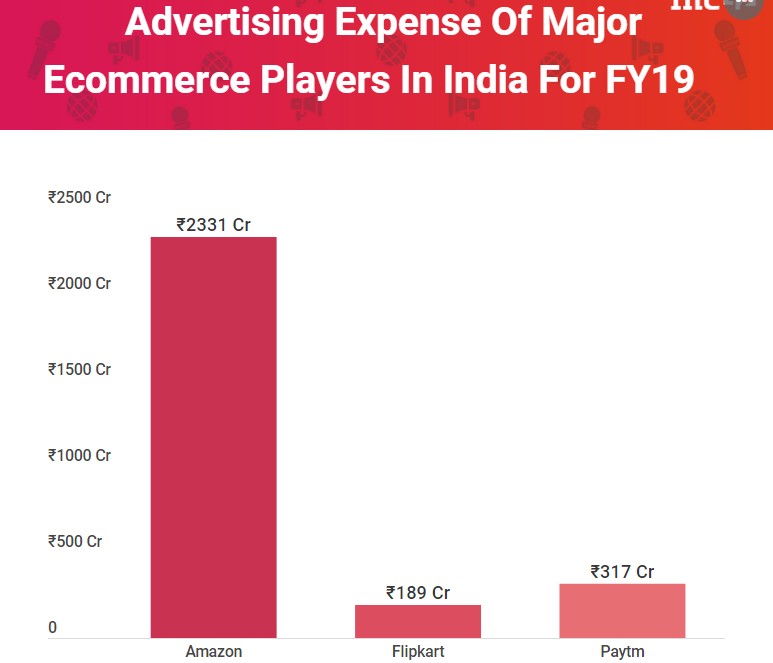

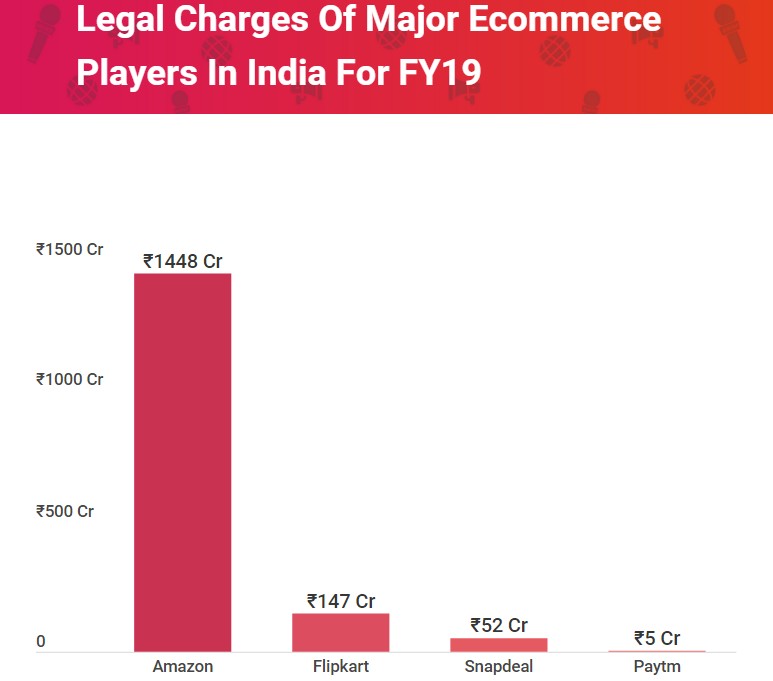

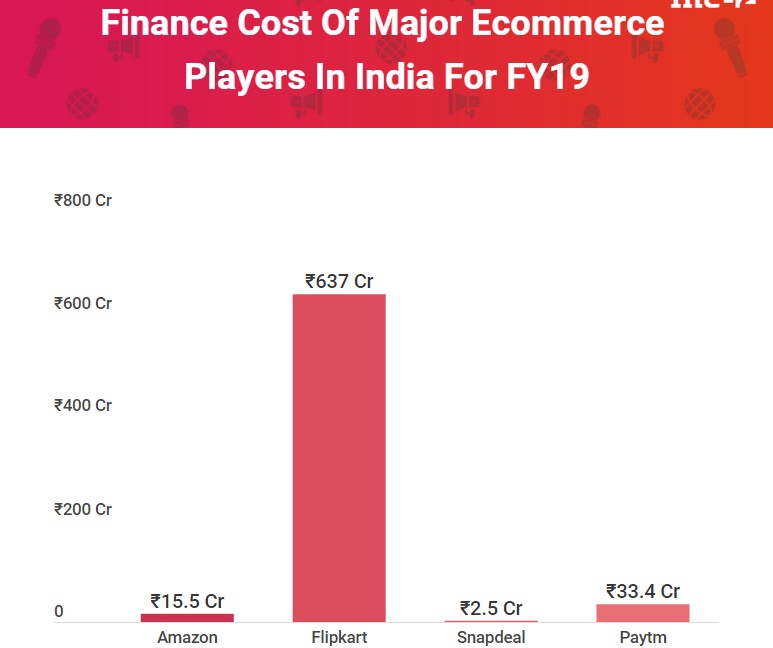

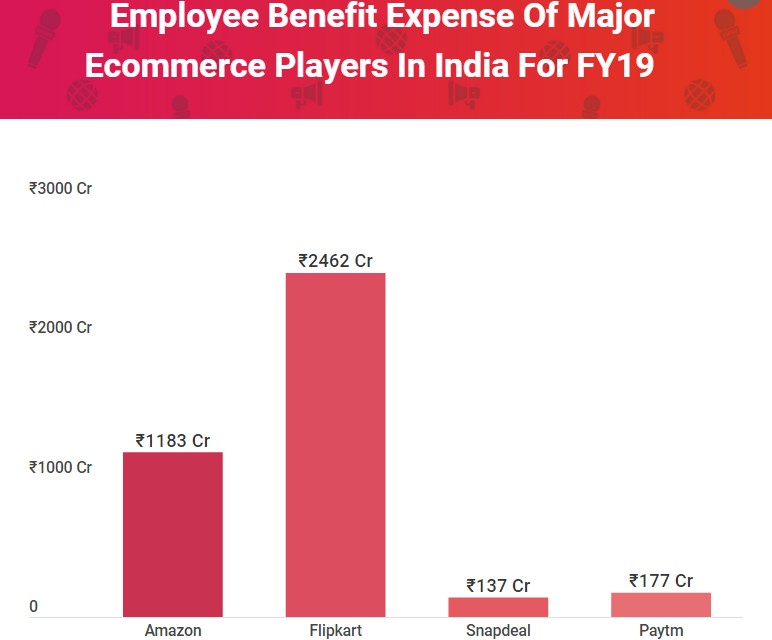

電子商務(wù)業(yè)務(wù)模型的主要支出包括廣告支出、法律費用、財務(wù)成本和員工福利支出。

在廣告支出方面,亞馬遜為233.1億盧比(約3.24億美元)。Paytm Mall為31.7億盧比(約4413萬美元),F(xiàn)lipkart為18.9億盧比(約2631萬美元)。顯然,亞馬遜在廣告方面的支出比其競爭對手更多。

與Flipkart的14.7億盧比(約2046萬美元),Snapdeal的5.2億盧比(約723萬美元)和Paytm Mall的5000萬盧比(約69萬美元)相比,亞馬遜在法律費用上花了144.8億盧比(約2.01億美元)。這些數(shù)字也反映了幾家公司的運營方式。

融資成本是實體與資金借貸相關(guān)的利息和其他成本。Flipkart的融資成本為63.7億盧比(約8868萬美元),其次是Paytm為3.34億盧比(約465萬美元),亞馬遜為1.55億盧比(約215萬美元),Snapdeal較低,為2500萬盧比(約34萬美元)。

亞馬遜和Flipkart在2019財年的員工福利費用分別為246.2億盧比(約3.42億美元)和118.3億盧比(約1.64億美元)。Paytm和Snapdeal緊隨其后,分別為 17.7 億盧比(約2464萬美元)和13.7 億盧比(約1907萬美元)。這些費用包括住房、保險、退休金、獎金等。

對于亞馬遜和Flipkart而言,F(xiàn)lipkart的資產(chǎn)負(fù)債表流動比率和營運資金表現(xiàn)更為良好。在支出方面,F(xiàn)lipkart在廣告和法律支出方面也僅次于亞馬遜。

然而,兩家公司的痛點在于財務(wù)成本和員工福利支出高居不下,以及負(fù)現(xiàn)金流量和短期負(fù)債。

Snapdeal和Paytm Mall所占有的市場份額較低,但Snapdeal的收入較低,支出也更低。

Paytm在資產(chǎn)負(fù)債表的流動比率和營運資金方面的表現(xiàn)更為良好,但其問題在于短期負(fù)債過高,大量的短期負(fù)債意味公司需要在短期內(nèi)從業(yè)務(wù)中抽出大量資金償還債務(wù),從而不僅導(dǎo)致現(xiàn)金流失,而且損失本應(yīng)賺取的利息。

盡管幾家公司都在朝著實現(xiàn)盈利而努力,但印度政府正計劃創(chuàng)建監(jiān)管機構(gòu)以對電商行業(yè)進(jìn)行監(jiān)管,這可能會進(jìn)一步影響它們的盈利能力。

未來,這幾家電商公司將如何應(yīng)對監(jiān)管及自身支出迅速增加,以實現(xiàn)盈利,仍有待觀察。

(來源:雨果情報君)

以上內(nèi)容屬作者個人觀點,不代表雨果網(wǎng)立場!本文經(jīng)原作者獨家授權(quán)供稿,轉(zhuǎn)載需經(jīng)雨果網(wǎng)授權(quán)同意。