英國財政法案UK Finance Bill正式生效以后,增值稅問題讓很多賣家感覺有點慌。那么你受到影響了嗎?相關事宜都辦妥了嗎?如果VAT讓你至今都有點頭疼,那么一定要仔細閱讀下面的內容,它將涉及增值稅基礎知識、進行增值稅合規所需文件、稅局官網、亞馬遜賣家專屬稅務代理費優惠等諸多賣家常見問題。你會發現,看上去復雜難搞的增值稅那點事兒,其實超簡單。

問題1:什么是VAT?

回答1:VAT全稱是VALUE ADDED TAX,這是歐盟國家普遍使用的銷售增值稅。當貨物進入歐洲(按歐盟法例),貨物繳納進口稅;當貨物銷售后,商家可以退回進口增值稅,再按銷售額交相應的銷售稅。

問題2:VAT的計算方式

回答2:

(1)進口稅=進口增值稅(I MPORT VAT)+關稅(I MPORT DUTY)

進口增值稅 I MPORT VAT =(申報貨值+頭程運費+DUTY)*20%

關稅DUTY = 申報貨值*產品稅率(不同產品,按不同稅率計算)

(2)銷售稅VAT = (凈售價net sales price 的20%)或者(最終售價grass sales price反推的六分之一),VAT的標準稅率為20%同時也有零稅率和低稅率,零稅率有咖啡、嬰幼兒用品等。

問題3:你是否需要注冊增值稅稅號?

回答3:如果你將商品儲存在任何其他歐洲國家/地區,或你在歐洲國家/地區的銷售超過了當地遠程銷售閾值,你可能將需要在這一國家/地區注冊增值稅。

問題4:什么是遠程銷售閾值?

回答4:每個歐洲國家都為從其他歐洲國家跨國將商品銷售給本國消費者的公司設置了增值稅稅號注冊遠程銷售閾值,如果公司在同一日歷年的銷售超過了該閾值,該公司可能需要在銷售國當地注冊增值稅稅號。

下面是各國遠程銷售閾值,你可以按照自己的實際情況查看。如果要確認是否超過遠程銷售閾值,可以向你的稅務顧問咨詢。

歐盟國發貨到其他歐盟國,只要不超過遠程銷售限額,有其中一國的VAT號就可以。歐盟規定遠程銷售額如下:

1、法國35000歐元

2、西班牙35000歐元

3、意大利35000歐元

4、波蘭160000波蘭茲羅提

5、捷克11140000捷克克朗

6、德國100000歐元

7、英國70000英鎊(歐盟國發往英國的遠程銷售額)

問題5:如何聯系歐洲不同國家的稅局?

回答5:如果你在增值稅注冊方面有任何問題,或有任何信息想要咨詢,都可以登陸歐洲各個國家稅局官網或以發送郵件、撥打電話的方式和歐洲稅局官方取得聯系。

以下表格羅列了英國、德國、西班牙、法國、意大利稅局的官網,請你自行查詢。

稅局官網:

UK 英國Website:https://www.gov.uk/government/organisations/hm-revenue-customs

DE 德國Website:https://www.bzst.de/EN/Home/home_node.html

ES 西班牙Website:https://www.agenciatributaria.gob.es/AEAT.sede/en_gb/Inicio/Inicio.shtml

FR 法國Website:https://www.impots.gouv.fr/portail

IT 意大利Website:https://www.agenziaentrate.gov.it/wps/portal/entrate/home

問題6:如何將增值稅號添加到賣家平臺賬戶?

回答6:請進入你的賣家后臺,選擇右上角,繼續選擇賬戶信息,你會在界面底部看到稅務信息部分,請點擊第二個模塊VAT/GST注冊編號。你即可進入界面。

問題7:客戶收到VAT稅號后,需要注意哪些事項?

回答7:

1、收到VAT稅號后,需要注意VAT的生效日期,在VAT證書的右上方,VAT號碼為英國銷售商業發票需要備注的銷售稅號。

2、在VAT號生效的3-5個工作日,查詢EORI 號碼是否生效;

3、EORI號碼為歐盟進口清關必須要有的清關號碼。

問題8:8.5萬是什么?

回答8:這是針對英國當地企業的免征額度,是英國HMRC每年都會調整的數據(2016年是8.3萬英鎊,2017年是8.5萬英鎊),非英國的海外公司不適用此標準。

問題9:VAT稅號的使用方法和EORI號碼有什么分別?

回答9:VAT是賣家在商業發票上顯示的稅號,計算方式是凈售價(net sales price)的20%,或者是最終售價(gross sales price)反推的六分之一。EORI號是英文Economic Operato Registration and I dentification 的縮寫。該號碼是進出口品海關用的登記號,只要進出口歐盟就需要申請EORI號清關,進口所繳納的VAT退稅,僅針對有VAT號的商家。VAT和EORI號碼的規則為GB VAT 000的格式。

問題10:低稅率(Flat VAT)和標準稅率(Standard VAT)有什么區別?

回答10:

標準稅率:英國的標準稅率為20%,進口增值稅可以抵扣銷售稅;

低稅率:首年稅率為6.5%,第二年稅率為7.5%;年銷售額首年低于15萬英鎊,次年及以后都低于23萬英鎊的賣家可以申請低稅率7.5%,但是交過的進口VAT不能抵扣。

2017/04/01新增政策, 關于FRS新政,要同時滿足2個條件才能享受7.5%的稅率:

1、每季度進口貨值(C79*5)必須大于或等于250英鎊;

2、進口貨值與當季銷售的比重必須大于或等于2%,不同時滿足這兩個條件的稅率上調為16.5%。

問題11:VAT稅號的使用方法和EORI號碼有什么分別?

回答11:VAT是賣家在商業發票上顯示的稅號,計算方式是凈售價(net sales price)的20%,或者是最終售價(gross sales price)反推的六分之一。EORI號是英文Economic Operato Registration and I dentification 的縮寫。該號碼是進出口品海關用的登記號,只要進出口歐盟就需要申請EORI號清關,進口所繳納的VAT退稅,僅針對有VAT號的商家。VAT和EORI號碼的規則為GB VAT 000的格式。

EORI是歐盟國家內凡是有經濟活動,尤其是有進出口生意的企業必備的一個登記號。只要在企業所屬國海關登記獲得該號碼,在全歐盟通用。

問題12:客戶收到VAT稅號后,需要注意哪些事項?

回答12:

1、收到VAT稅號后,需要注意VAT的生效日期,在VAT證書的右上方,VAT號碼為英國銷售商業發票需要備注的銷售稅號。

2、在VAT號生效的3-5個工作日,查詢EORI 號碼是否生效;

3、EORI號碼為歐盟進口清關必須要有的清關號碼。

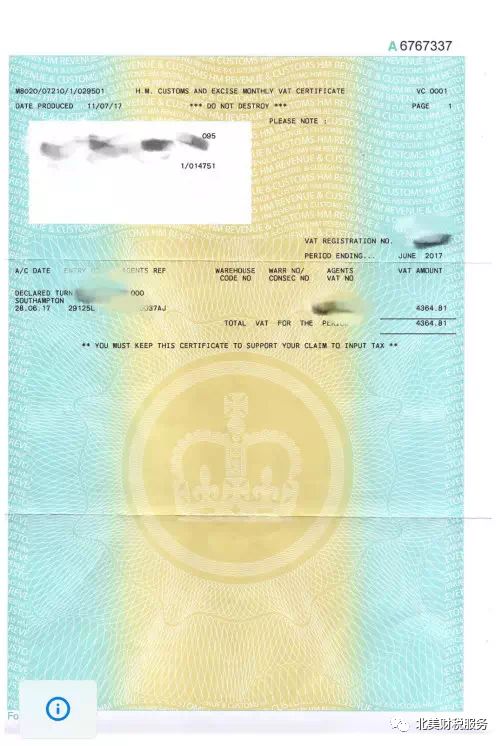

問題13:C79的稅單長什么樣?

回答13:

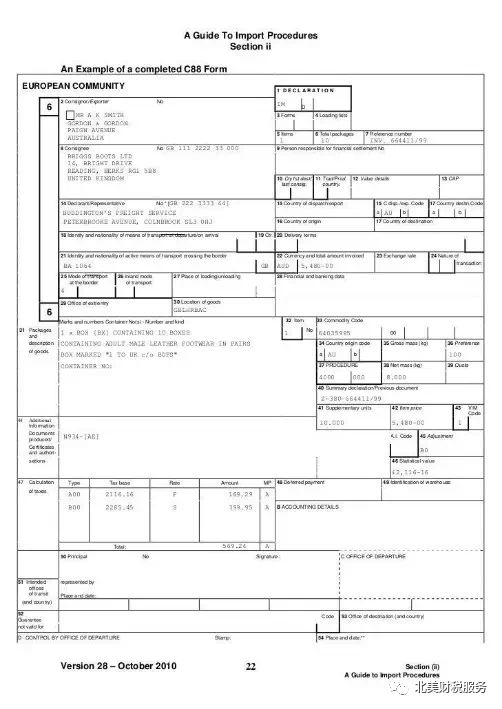

問題14:C88長什么樣?

回答14:

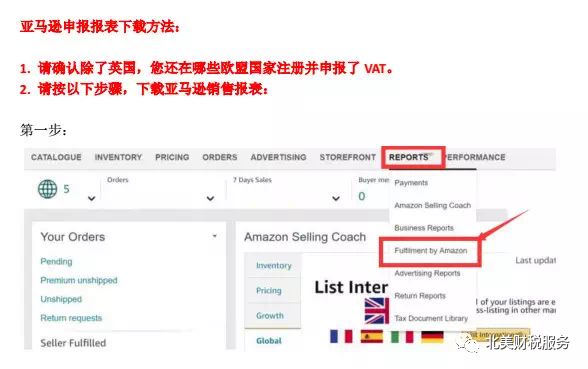

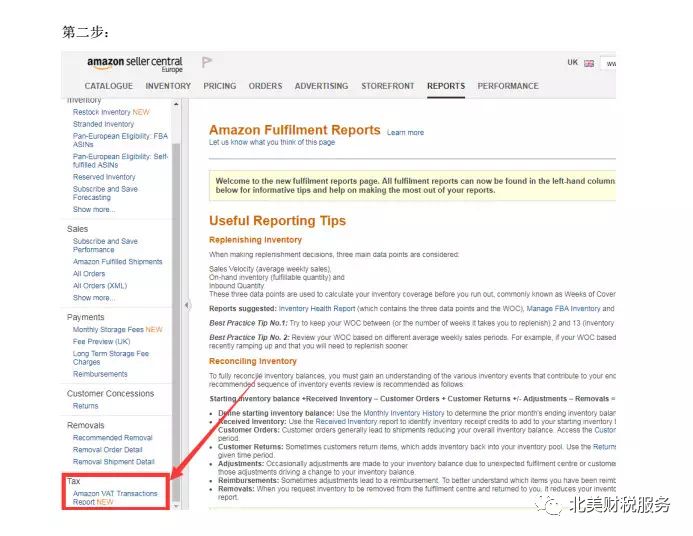

問題15:英國VAT的報稅流程?

回答15:簡單介紹一下報稅流程:VAT報稅季度結尾,是在VAT申請表里自己選擇的,一般來說客戶的第一個VAT季度是兩個月到三個月左右。比如一個客戶的第一個期間是從VAT生效日期2018年7月15號開始,到2018年9月31號。稅務局在VAT期間結束后給我們一個月零七天的時候準備/提交稅表,并且付訖VAT稅款。

也就是說客戶需要在11月7號之前完成報稅,并保證稅務局可以在當天之前收到稅款。10月13號之前,我們就會郵件通知客戶,這個客戶的VAT報稅到期了,需要跟客戶索要VAT相關的材料。要到材料之后我們這邊負責準備VAT報告草稿,你們把草稿發給客戶,客戶看過數據確認同意提交之后,我們會把稅表提交給稅務局并把提交的報表和回執發給客戶。接下來,客戶需要在11月7號之前轉賬給稅務局,因為國際匯款轉賬經常需要三個工作日甚至更多,所以最好讓客戶在11月1號之前把稅款轉出去。

附申報流程

英國VAT小知識日常更新:

關于小規模納稅人/平稅率計劃(FRS)的一個常見誤區是,客戶認為只要加入FRS,就無需再用自己的VAT號清關。依據稅法規定,需同時滿足2 個條件才能享受7.5%的低稅率:

1. 注冊后每周年內進口貨值(在C79或其余采購成本單據中顯示)必須大于或等于1000 英鎊;

2. 進口貨值與當季銷售額的比重必須大于或等于2%。不同時滿足這兩個條件的注冊人,VAT稅率是有可能會被稅務局定義為‘limited cost business’,稅率上調為總銷售額的16.5%的,這種情況經常出現在最近幾個月的稅務調查中。所以即使加入了FRS,還是應該多以自己的VAT號清關;貨值和進項VAT比重大的跨境賣家,可考慮轉回正常稅率,以抵扣進項稅額。

很多賣家表示,自己要專注于產品和運營,其實,賣家朋友們可以考慮請第三方服務商來處理VAT相關事宜,讓專業的人做專業的事。賣家在選擇服務商時,一定要看背后是團隊是不是專業背景,其實關于VAT注冊與申報,如果按流程都容易,但是如果真正的稅收籌劃,其實好多賣家都是做得很表項。

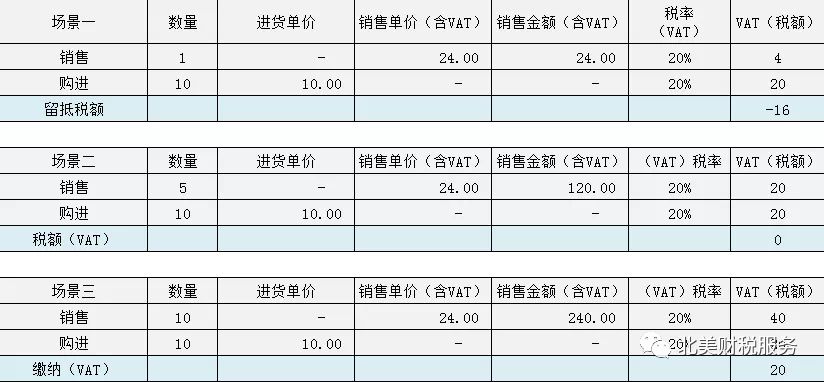

下面小編帶來三組VAT(歐盟增值稅)演算過程,希望能給賣家朋友一啟示。

(來源:易稅通Etax)

以上內容屬作者個人觀點,不代表雨果網立場!本文經原作者授權轉載,轉載需經原作者授權同意。