【關(guān)鍵看點】

一、2024年亞馬遜平臺關(guān)鍵數(shù)據(jù)洞察

二、2025亞馬遜賣家的計劃、目標與挑戰(zhàn)

三、亞馬遜商業(yè)模式與物流策略

四、亞馬遜熱銷品類分析與品類拓展方向預(yù)測

五、亞馬遜多元營銷方式與廣告投資趨勢

在全球電商市場風(fēng)云變幻的當(dāng)下,亞馬遜作為行業(yè)巨頭,其平臺上賣家的生存與發(fā)展態(tài)勢備受矚目。

2025 年,亞馬遜賣家正站在新的十字路口,面臨著前所未有的機遇與挑戰(zhàn)。成本飆升如同高懸的“達摩克利斯之劍”,時刻影響著賣家的運營決策;消費者行為在經(jīng)濟波動下不斷改變,市場競爭愈發(fā)激烈。

與此同時,人工智能技術(shù)的蓬勃發(fā)展、新興銷售渠道的涌現(xiàn),又為賣家們開辟了新的發(fā)展路徑。那么,在這樣復(fù)雜的局勢下,亞馬遜賣家的現(xiàn)狀究竟如何?他們又將何去何從?讓我們通過這份深度分析報告一探究竟。同時,2025破局與增長·亞馬遜品牌成長之道專場活動召開在即,平臺官方經(jīng)理詳解最新政策與品牌成長解決方案,億級亞馬遜操盤手的團隊體系構(gòu)建思路......更多精彩議程,【點擊此處】解鎖席位

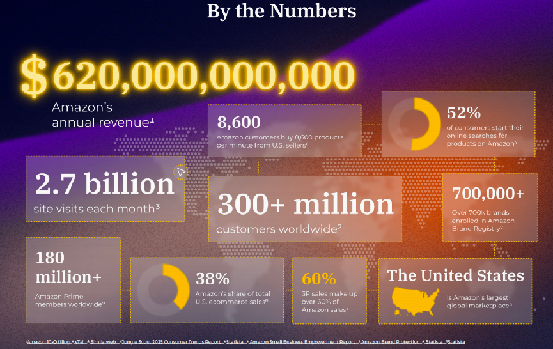

一、2024年亞馬遜平臺關(guān)鍵數(shù)據(jù)洞察

·亞馬遜的年收入為6200億美元。

·52%的消費者在亞馬遜上開始進行線上產(chǎn)品搜索。

·每月有27億的網(wǎng)站訪問量。

·美國有超過70萬個品牌加入了亞馬遜品牌注冊計劃。

·全球有1.8億多亞馬遜Prime會員。

·亞馬遜的客戶每分鐘從美國賣家處購買8600件產(chǎn)品。

·全球有超過3億客戶。

·第三方銷售額占亞馬遜總銷售額的60%以上,亞馬遜在美國電子商務(wù)銷售總額中的占比達60%,是其主要的全球市場。

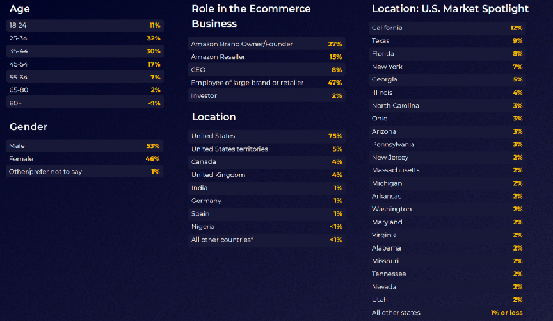

JungleScout調(diào)研了近1500名亞馬遜賣家和企業(yè)。受訪者來自100多個國家,20個亞馬遜站點,以及所有相關(guān)的亞馬遜產(chǎn)品類別。受訪者年齡從18歲到80多歲不等,包括所有性別和教育水平。

本報告提及的兩大主要亞馬遜賣家群體及定義方式:

·企業(yè)品牌和零售商,JungleScout將其定義為年收入1000萬美元或以上的亞馬遜企業(yè)。與2024年調(diào)查數(shù)據(jù)進行的比較,反映了約1200名符合相同標準的賣家和企業(yè)的回應(yīng)。

·獨立賣家和中小型企業(yè)(SMB),JungleScout將其定義為年收入低于1000萬美元的亞馬遜企業(yè)

本調(diào)研報告的調(diào)研受眾角色主要為:

·亞馬遜品牌所有者/創(chuàng)始人(27%);

·亞馬遜經(jīng)銷商(15%);

·首席執(zhí)行官(8%);

·大型品牌或零售商的員工(47%);

·投資者(2%)。

本報告調(diào)研周期為2025 年 1 月 10 日至 2025 年 1 月 27 日。通過分析亞馬遜賣家的構(gòu)成,包括他們的商業(yè)模式、配送方式、產(chǎn)品和品類趨勢以及所將要面臨的動機和挑戰(zhàn),在日益數(shù)字化和互聯(lián)的世界中,我們可以更好地理解亞馬遜賣家所扮演的角色和創(chuàng)造的價值。

1、“價格戰(zhàn)”催生出更多低價平臺生態(tài)競爭

在經(jīng)濟擔(dān)憂和通貨膨脹導(dǎo)致的消費支出變化的背景下,消費者越來越傾向于選擇低價電商平臺作為省錢的購物方式。隨著更多購物者涌向Temu和SHEIN等平臺,許多品牌和賣家也紛紛效仿。10%的亞馬遜商家計劃在2025年擴展到Temu或SHEIN平臺。2024年11月,亞馬遜推出了自己的低價商店(Amazon Haul)。該商店直接整合到購物者的亞馬遜購物體驗中,承諾提供與競爭對手平臺相媲美的低價商品。

盡管該商店目前處于測試階段,且僅面向部分美國客戶,但根據(jù)Jungle Scout的《2025年消費者趨勢報告》發(fā)現(xiàn),已有21%的消費者在該平臺瀏覽或購物。這一舉措的全面影響仍有待觀察,特別是美國對外國賣家的關(guān)稅和進口稅的監(jiān)管討論給市場增添了不確定性。

不過仍約10%的品牌和賣家表示,他們擔(dān)心這類低價電商平臺會壓低價格。

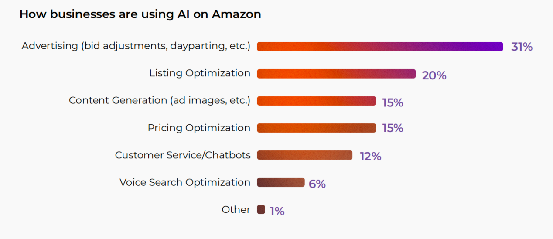

2、人工智能技術(shù)發(fā)展“大爆發(fā)”,電商運營很受益

2024年,人工智能(AI)工具在亞馬遜平臺及整個行業(yè)持續(xù)擴展。在第五屆亞馬遜加速大會上,人工智能成為主要話題,亞馬遜宣布為品牌和賣家推出一系列新的人工智能驅(qū)動工具,包括用于廣告創(chuàng)意的視頻生成器和動態(tài)定價功能。人工智能工具的采用正在快速推進。絕大多數(shù)企業(yè)現(xiàn)在都利用這項技術(shù)來協(xié)助管理從客戶服務(wù)到內(nèi)容創(chuàng)作等亞馬遜業(yè)務(wù)的各個環(huán)節(jié)。

80%的亞馬遜賣家、品牌和企業(yè)都借助人工智能驅(qū)動的工具來管理他們的電子商務(wù)運營。大型品牌和小企業(yè)使用人工智能的比例相近,這兩類企業(yè)中均有超過一半的商家至少在亞馬遜業(yè)務(wù)的一個環(huán)節(jié)中使用人工智能。在這兩類企業(yè)中,廣告管理是最常見的應(yīng)用場景。

3、亞馬遜生態(tài)內(nèi)外的業(yè)務(wù)擴張,勢在必行

·亞馬遜賣家的全球市場擴張

美國是亞馬遜歷史最悠久、最成熟的市場,但該公司仍在不斷向其他地區(qū)拓展業(yè)務(wù)。2024年,亞馬遜在南非推出業(yè)務(wù),使其全球市場數(shù)量達到22個。超過20%在美國市場運營的亞馬遜賣家、品牌和零售商也在至少一個其他國際市場開展業(yè)務(wù)。

加拿大是美國以外最常見的銷售市場,其次是英國,英國是北美以外最常見的銷售市場。對于小型企業(yè)和大型企業(yè)而言,加拿大和德國均躋身國際擴張的前三大目標市場之列。對于品牌和零售商來說,澳大利亞也在目標市場之列,而對于賣家和中小企業(yè)來說,英國緊隨其后排名第二。

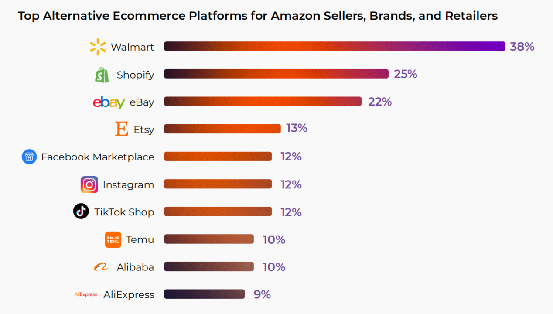

·亞馬遜生態(tài)之外的業(yè)務(wù)擴張

65%在亞馬遜上銷售的賣家、品牌和零售商也在至少一個其他渠道進行銷售。

TikTok Shop等平臺的持續(xù)受歡迎反映出企業(yè)對在社交媒體上銷售的興趣日益增加,并且越來越多的品牌和賣家正在擴展到Temu等低價電商平臺。38%的亞馬遜賣家、品牌和企業(yè)計劃2024年擴大其社交商務(wù)業(yè)務(wù)版圖。

隨著亞馬遜面臨來自其他渠道的競爭加劇,在其他平臺銷售的賣家、品牌和零售商數(shù)量持續(xù)上升。2024年在多個平臺銷售的商家數(shù)量比2023年增加了近10%。隨著業(yè)務(wù)版圖不斷擴大,新的目標和挑戰(zhàn)也隨之而來,這也為未來一年的戰(zhàn)略制定帶來了影響。

二、2025亞馬遜賣家的計劃、目標與挑戰(zhàn)

1、美國企業(yè)品牌和零售商:企業(yè)品牌和零售商專注于通過深入的產(chǎn)品研究、庫存管理以及持續(xù)學(xué)習(xí)電子商務(wù)行業(yè)知識來擴大業(yè)務(wù)規(guī)模。

2025年重點關(guān)注領(lǐng)域:

? 產(chǎn)品研究

? 庫存管理

? 學(xué)習(xí)更多電子商務(wù)知識以推動增長

? 按點擊付費(PPC)廣告

? 優(yōu)化產(chǎn)品列表

? 增加市場份額

? 獲取客戶評價

? 嘗試新的營銷策略

? 研究要使用的電子商務(wù)商業(yè)軟件/工具

? 進行產(chǎn)品促銷活動

2、美國賣家和中小企業(yè):賣家和中小企業(yè)也專注于通過深入的產(chǎn)品研究、拓展電子商務(wù)知識以促進品牌增長,以及優(yōu)化按點擊付費(PPC)廣告來擴大業(yè)務(wù)規(guī)模。

2025年重點關(guān)注領(lǐng)域:

? 產(chǎn)品研究

? 學(xué)習(xí)更多電子商務(wù)知識以推動增長

? 按點擊付費(PPC)廣告

? 庫存管理

? 優(yōu)化產(chǎn)品列表

? 獲取客戶評價

? 嘗試新的營銷策略

? 尋找供應(yīng)商

? 研究要使用的電子商務(wù)商業(yè)軟件/工具

? 進行產(chǎn)品促銷活動

3、2025年亞馬遜賣家計劃與主要增長策略

·美國大型企業(yè)品牌和零售商:

-49%計劃改進產(chǎn)品列表(A+內(nèi)容、店面等);

-43%計劃增加廣告支出;

-41%計劃推出新的創(chuàng)意廣告;

-41%計劃參與Born to Run/Vine/亞馬遜相關(guān)項目;

-38%計劃進入新的亞馬遜市場(如英國、法國、德國等)。

·美國賣家和中小企業(yè):

-48%計劃改進產(chǎn)品列表(A+內(nèi)容、店面等);

-40%計劃增加廣告支出;

-38%計劃進入新的亞馬遜市場(如英國、法國、德國等);

-38%計劃推出新的創(chuàng)意廣告;

-12%計劃參與Born to Run/Vine/亞馬遜相關(guān)項目。

4、美國大型企業(yè)品牌和零售商面臨的主要挑戰(zhàn)

當(dāng)被問及2025年最大的挑戰(zhàn)時,大型企業(yè)品牌和零售商最常提到的是飽和市場中的競爭。前十大回應(yīng)反映了以下市場壓力和挑戰(zhàn):競爭、通貨膨脹與成本上升、廣告與營銷挑戰(zhàn)、人工智能與自動化、產(chǎn)品差異化、供應(yīng)鏈與物流、客戶獲取與留存、亞馬遜政策與費用、品牌知名度與信任、業(yè)務(wù)擴展與增長。

當(dāng)被問及2025年最大的挑戰(zhàn)時,中小企業(yè)賣家主要關(guān)注成本上升。前十大回應(yīng)反映了以下市場壓力和挑戰(zhàn):成本上升、競爭與市場飽和、定價壓力、亞馬遜政策與算法變化、廣告與營銷、庫存與供應(yīng)鏈、客戶獲取與留存、品牌差異化、人工智能與自動化、經(jīng)濟不確定性。

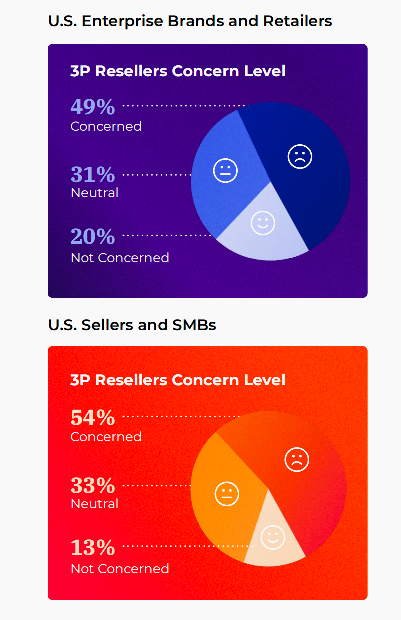

當(dāng)品牌商、零售商和中小企業(yè)被問及對第三方賣家侵蝕其市場和收入份額的擔(dān)憂時,近一半的受訪者表示擔(dān)憂。

第三方賣家通過壓低價格、可能銷售假冒商品以及以低質(zhì)量產(chǎn)品損害品牌聲譽等方式,給品牌商和零售商帶來了重大挑戰(zhàn)。

大型企業(yè)品牌和零售商以及賣家和中小企業(yè)中,分別有49%和54%的受訪者表示擔(dān)憂,31%和33%表示中立,20%和13%表示不擔(dān)憂。

三、亞馬遜商業(yè)模式與物流策略

了解企業(yè)在亞馬遜上的運營方式,從配送方法到團隊規(guī)模,有助于更清晰地了解品牌和賣家所采用的不同經(jīng)營方式。

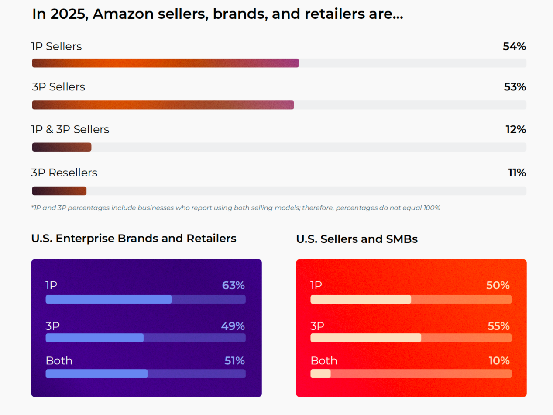

1、第一方(1P)與第三方(3P)賣家現(xiàn)狀分析

第三方(3P)品牌和賣家直接向亞馬遜購物者銷售產(chǎn)品,其銷售額占該市場年度電商銷售總額的一半以上。也有第一方(1P)品牌和賣家作為供應(yīng)商將產(chǎn)品直接銷售給亞馬遜。有些企業(yè)兩者兼具,既向亞馬遜銷售產(chǎn)品,也直接向消費者銷售。

大型企業(yè)品牌和賣家更有可能作為1P供應(yīng)商運營,而大多數(shù)小型企業(yè)是3P賣家。3P賣家包括銷售自有產(chǎn)品的品牌以及從品牌或經(jīng)銷商處采購庫存并在亞馬遜上銷售的經(jīng)銷商。

·2025年,亞馬遜賣家、品牌商和零售商中:

-1P賣家占54%;

-3P賣家占53%;

-同時采用1P和3P模式的賣家占12%;

-3P經(jīng)銷商占11%。

·美國大型企業(yè)品牌和零售商中:1P占50%,3P占51%,兩者兼具占10%。

·美國賣家和中小企業(yè)中:1P占37%,3P占55%,兩者兼具占8%。

2、配送方式

亞馬遜物流(FBA)是亞馬遜賣家和品牌最受歡迎的配送方式。然而,超過三分之一的賣家選擇自行處理配送,這種方式稱為商家自配送(FBM)。

其中,近10%的賣家使用賣家自配送Prime服務(wù),該服務(wù)允許賣家、品牌商和零售商為FBM產(chǎn)品提供Prime配送服務(wù)。

在使用FBA/FBM的賣家、品牌商和零售商總數(shù)中:

44%使用亞馬遜FBA,37%使用亞馬遜FBM(包括一件代發(fā));

16%使用第三方配送服務(wù)(如Red Stag Fulfillment、FreightPros等);

3%選擇其他方式。

而在使用FBA與FBM的群體中,21%的賣家則選擇兩種服務(wù)都用。

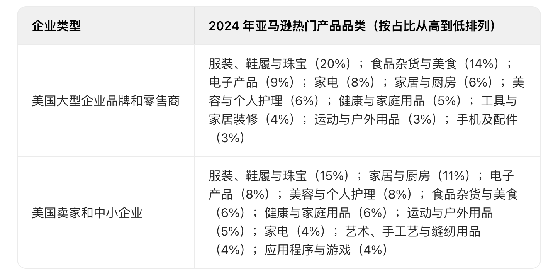

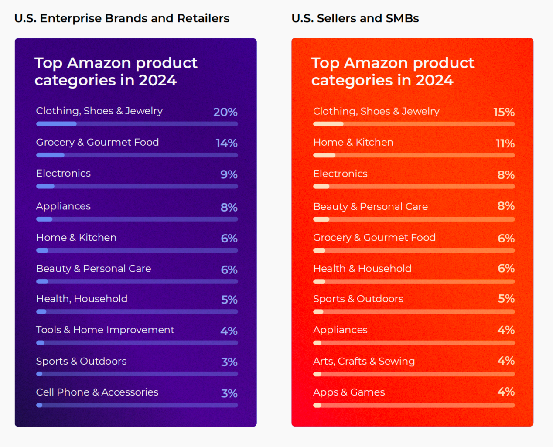

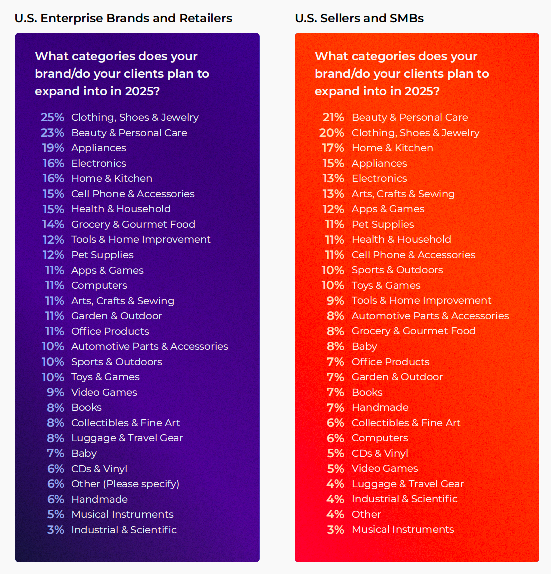

四、 亞馬遜熱銷品類分析

對于各種規(guī)模的企業(yè)來說,服裝、鞋履與珠寶品類是最受歡迎的銷售品類。

而不論是美國的大型企業(yè)品牌與零售商,還是中小賣家,2025年想要拓展的前五大品類高度一致(選擇的比例不同),分別有服裝類、美妝個護類、家居廚房類、消費電子類、家電類等。

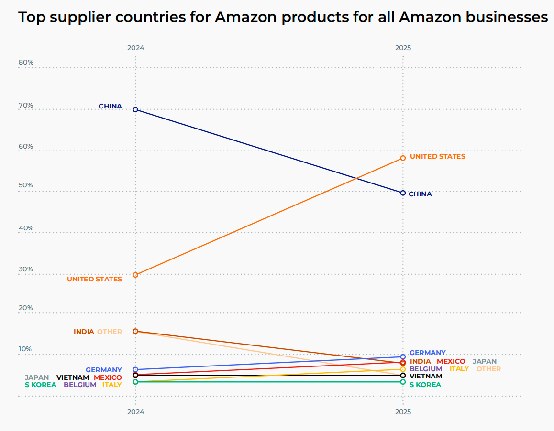

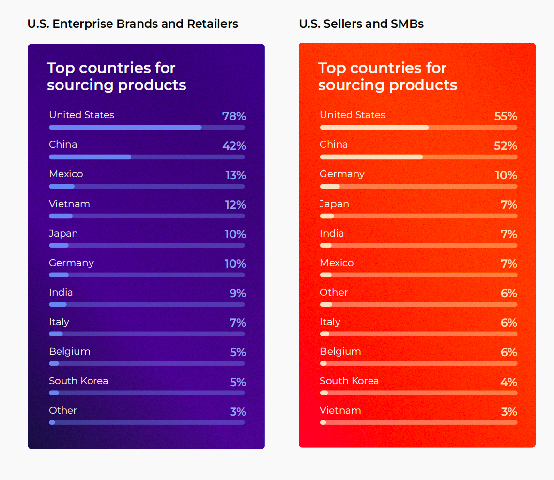

而在熱門采購地的選擇中,根據(jù)2025年的調(diào)查結(jié)果顯示,美國已超越中國,成為各類規(guī)模亞馬遜企業(yè)的首要產(chǎn)品供應(yīng)國。由于海外運輸和制造成本不斷上升,許多品牌商和賣家正在調(diào)整采購策略,更加注重國內(nèi)生產(chǎn)。

美國和中國仍然是各類規(guī)模電商企業(yè)的主要產(chǎn)品采購地。

中小企業(yè)對美國和中國供應(yīng)商的選擇相對均衡,55% 的企業(yè)從美國采購,52% 從中國采購;而大型企業(yè)品牌則更明顯地傾向于選擇美國供應(yīng)商,78% 的企業(yè)從美國采購產(chǎn)品,只有 42% 繼續(xù)從中國采購,這一趨勢突出了大型企業(yè)在產(chǎn)品采購上越來越注重國內(nèi)生產(chǎn)。

五、 亞馬遜營銷與廣告投資趨勢

在亞馬遜取得成功,不僅需要優(yōu)質(zhì)的產(chǎn)品,還需要進行戰(zhàn)略性的營銷投資,以便在競爭日益激烈的市場中保持競爭力。

2025 年,廣告對于企業(yè)品牌和中小企業(yè)而言依舊是重中之重,但他們的策略卻大相徑庭。企業(yè)品牌持續(xù)將大量預(yù)算投入到搜索廣告、社交媒體以及傳統(tǒng)媒體上,而中小企業(yè)則在使自身策略多元化,加大對亞馬遜 PPC 廣告、TikTok 等社交媒體平臺,以及亞馬遜 DSP 和直播等廣告形式的投入。

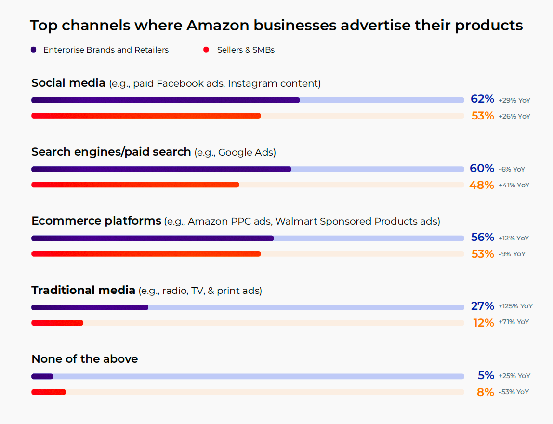

1、營銷投資

2025 年,廣告仍是在亞馬遜開展業(yè)務(wù)的企業(yè)的一項關(guān)鍵投資。企業(yè)品牌以及賣家和中小企業(yè)都將付費搜索、社交媒體和電商平臺廣告列為優(yōu)先選擇。

企業(yè)品牌每年在社交媒體和傳統(tǒng)媒體上的投入都在增加,這表明他們正朝著多渠道廣告的方向發(fā)展。

社交媒體廣告的使用率飆升至 62%,成為首選;

搜索引擎廣告位居第二(60%);

對傳統(tǒng)媒體的投資翻倍,達到 27%。

中小企業(yè)正逐步擺脫對亞馬遜 PPC 廣告的依賴,更積極地探索搜索引擎和社交媒體廣告。

電商平臺廣告(亞馬遜 PPC、沃爾瑪贊助產(chǎn)品廣告)依舊占據(jù)重要地位(53%);

搜索引擎廣告的使用率同比大幅增長至 48%;

完全不做廣告的中小企業(yè)數(shù)量減少,選擇 “以上皆無” 的同比驟降至僅 8%。

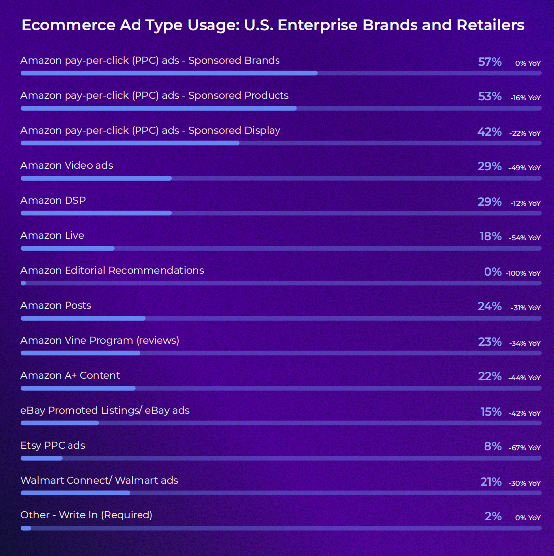

2、 電商廣告類型使用情況

· 美國企業(yè)品牌和零售商

企業(yè)品牌正逐漸減少對視頻廣告和亞馬遜直播等試驗性廣告類型的投入,轉(zhuǎn)而專注于核心 PPC 廣告形式。

亞馬遜品牌推廣廣告依舊最為穩(wěn)定(57%);

亞馬遜視頻廣告(29%)和亞馬遜直播(18%)的占比大幅下降;

亞馬遜 DSP 廣告(29%)雖然在企業(yè)品牌中的占比下降了 12%,但在程序化廣告方面仍有持續(xù)投資。

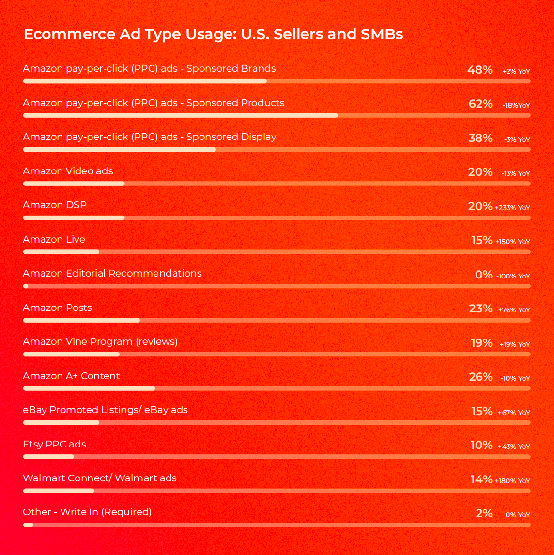

·美國賣家和中小企業(yè)

中小企業(yè)越來越多地采用亞馬遜 DSP 廣告以及直播和帖子等內(nèi)容驅(qū)動型廣告形式。

亞馬遜商品推廣廣告依舊是首選(62%),盡管總體占比有所下降;

亞馬遜 DSP 廣告(+233%)和亞馬遜直播(+150%)實現(xiàn)了爆發(fā)式增長;

亞馬遜帖子(23%)和亞馬遜 Vine 計劃(19%)在中小企業(yè)中也越來越受歡迎。

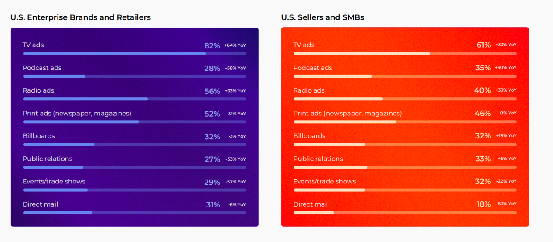

3、 傳統(tǒng)媒體廣告使用類型

企業(yè)品牌在電視和廣播廣告上投入巨大,同時削減公關(guān)和活動預(yù)算。

電視廣告投放占比飆升至 82%,成為主導(dǎo)形式;

廣播廣告占比增長至 56%,而印刷廣告占比下降至 52%;

公共關(guān)系(27%)和活動營銷(29%)的投入大幅下降。

中小企業(yè)正在傳統(tǒng)媒體領(lǐng)域拓展業(yè)務(wù),尤其是在電視、廣播和播客廣告方面。

電視廣告投放占比達到 61%,增長顯著;

播客廣告占比增至 35%,而印刷廣告投放保持穩(wěn)定,占比為 46%;

直郵廣告(18%)的降幅最大。

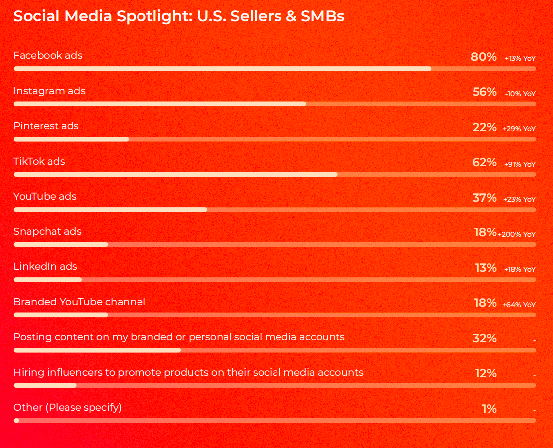

4、 社交媒體廣告聚焦

企業(yè)品牌開始接受 TikTok 上的短視頻廣告,同時降低對 YouTube 品牌內(nèi)容的重視程度。

Facebook(86%)和 Instagram(72%)在社交廣告支出中占據(jù)主導(dǎo)地位;

TikTok 廣告占比攀升至 63%,影響力日益增強;

YouTube 品牌頻道的占比下降至 24%。

中小企業(yè)在 TikTok 和 Snapchat 這兩個關(guān)鍵廣告平臺上投入巨大。

TikTok 廣告占比飆升至 62%,幾乎同比翻倍;Snapchat 廣告的增長最為顯著(+200%),占比達到 18%;在社交媒體上發(fā)布原生內(nèi)容(32%)成為一種流行策略。

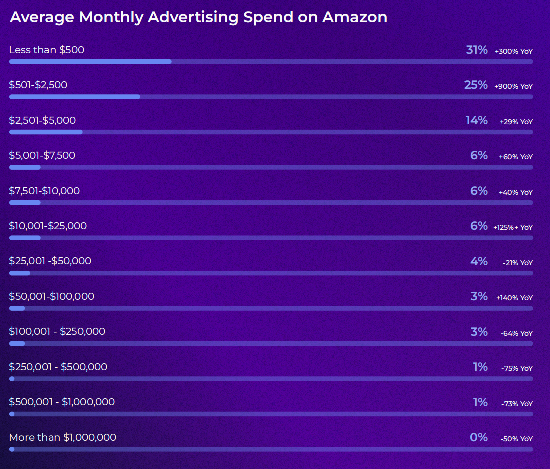

5、 廣告支出

企業(yè)品牌正轉(zhuǎn)向較低的廣告預(yù)算,或者將廣告支出重新分配到亞馬遜以外的平臺。

廣告預(yù)算較低(501 - 2500 美元)的廣告主數(shù)量顯著增加(2025 年為 10%,2024 年為 1%);

中等預(yù)算(10 萬美元 - 25 萬美元)的廣告主數(shù)量大幅下降(-64%);

最高預(yù)算(100 萬美元以上)的廣告主數(shù)量減少了 50%。

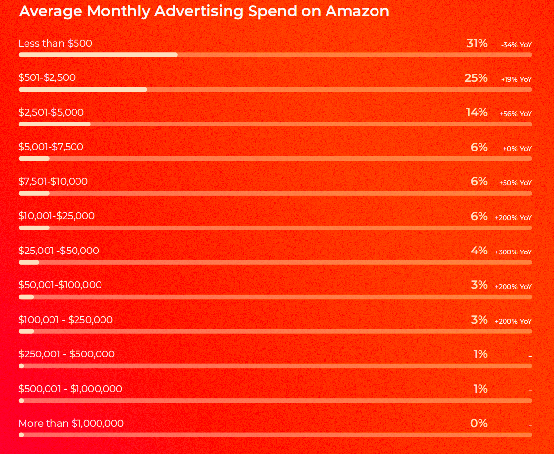

中小企業(yè)的廣告支出正進入更高的區(qū)間,但超低預(yù)算和超高預(yù)算的占比都在縮小。

超 30% 的中小企業(yè)每月廣告支出仍低于 500 美元;

越來越多的賣家每月廣告支出在 1 萬 - 5 萬美元之間,增長幅度在 200 - 300%;

很少有中小企業(yè)每月廣告支出超過 50 萬美元,這表明他們在廣告支出上較為謹慎。

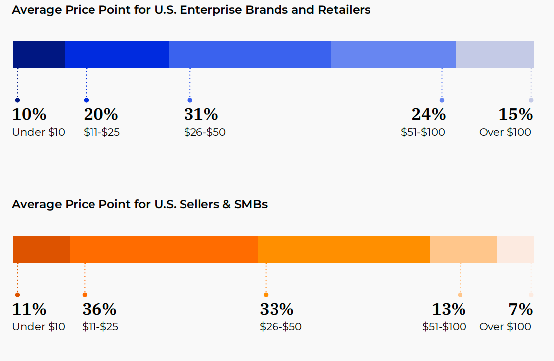

6、 平均價格

企業(yè)品牌瞄準中等價位,而中小企業(yè)則專注于低成本、高銷量的銷售策略。

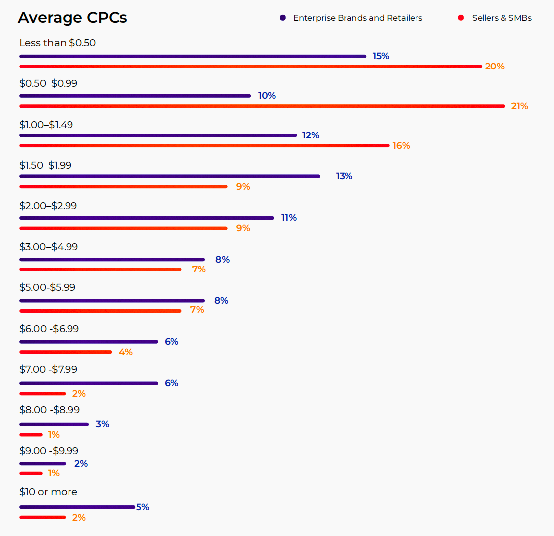

7、CPC(每次點擊成本)

亞馬遜的 CPC 競爭依舊激烈,很大一部分賣家每次點擊的成本在 1 - 3 美元之間。企業(yè)品牌似乎對較高的 CPC 容忍度稍高。廣告成本競爭激烈,大多數(shù)企業(yè)都盡量避免高 CPC。大多數(shù)企業(yè)每次點擊的成本在 1 - 3 美元之間;很少有廣告主每次點擊的成本超過 5 美元,這使得 CPC 相對穩(wěn)定。

8、ACoS(廣告銷售成本比)

企業(yè)品牌和中小企業(yè)的目標 ACoS 有所不同,但大多數(shù)企業(yè)的目標是將 ACoS 控制在 15 - 25% 之間。分布相對均勻,但企業(yè)品牌設(shè)定的 ACoS 目標更高(超過 35%)的情況更為常見。大多數(shù)賣家通過將 ACoS 控制在 25% 以下來平衡盈利能力和曝光度。

最常見的目標 ACoS 區(qū)間依舊是 15 - 25%;企業(yè)品牌對較高 ACoS 的接受度更高,而中小企業(yè)則更傾向于設(shè)定較低的效率門檻。

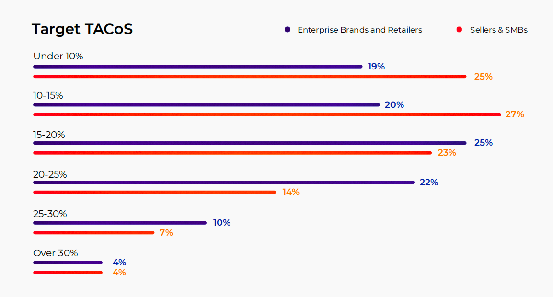

9、TACoS(總廣告銷售成本比)

企業(yè)品牌和中小企業(yè)設(shè)定的目標 TACoS 相似,大多數(shù)企業(yè)的目標是 15 - 20%。然而,中小企業(yè)更傾向于將目標 TACoS 設(shè)定在 10% 以下,這表明他們更注重效率。企業(yè)品牌的目標 TACoS 范圍更廣,部分企業(yè)的目標超過 30%。

中小企業(yè)注重效率,超過 50% 的企業(yè)將目標 TACoS 設(shè)定在 15% 以下。

企業(yè)品牌正拓展到社交媒體、電視和低成本廣告活動領(lǐng)域;中小企業(yè)則越來越多地投資于搜索、社交媒體和亞馬遜 DSP 廣告。

綜上所述,2025 年的亞馬遜賣家生態(tài)呈現(xiàn)出多元化、動態(tài)化的發(fā)展格局。無論是大型企業(yè)品牌和零售商,還是中小賣家,都在成本飆升的壓力下積極尋求突破,努力適應(yīng)市場的快速變化。

在未來的電商征途中,賣家們需要緊密關(guān)注市場趨勢,靈活調(diào)整經(jīng)營策略,充分利用新技術(shù)、新渠道的優(yōu)勢,以應(yīng)對競爭、成本等諸多挑戰(zhàn)。同時,不同規(guī)模的賣家應(yīng)根據(jù)自身特點,精準定位目標市場和客戶群體,優(yōu)化產(chǎn)品布局與營銷手段,在保證盈利的前提下提升品牌競爭力和市場份額。

相信在不斷的探索與創(chuàng)新中,亞馬遜賣家們能夠在這片充滿機遇與挑戰(zhàn)的電商領(lǐng)域中找到屬于自己的生存密碼,實現(xiàn)可持續(xù)發(fā)展的破局之道。

>>>掃描下方海報二維碼,立即解鎖亞馬遜官方活動席位!>>>

封面圖源:圖蟲創(chuàng)意

文中圖源:Jungle Scout

編譯:雨果跨境 劉志偉

(來源:亞馬遜晚8點)

以上內(nèi)容源自外媒,由雨果跨境后臺編輯整理匯總,其目的在于收集傳播行業(yè)新聞資訊,雨果跨境不對其真實性、可靠性承擔(dān)任何法律責(zé)任,如有侵權(quán)請聯(lián)系刪除。特此聲明!

免費參與·100+跨境活動

免費參與·100+跨境活動

免費下載·4000+跨境資料

免費下載·4000+跨境資料

免費學(xué)習(xí)·2000+直播課程

免費學(xué)習(xí)·2000+直播課程

免費加入·15萬+賣家交流群

免費加入·15萬+賣家交流群