電子商務的定義相當寬泛,就本文而言,電子商務是指通過數字平臺銷售商品和或提供商業服務,商家無需在對應國家所在司法管轄區有實體公司即可進行銷售。

越南市場中,如果外國供應商獲得收入,則由與其開展業務的越南公司代扣、申報和匯繳稅款,該稅稱為外國承包商稅(FCT)。

過去二十年來,這項稅收對越南的國家預算做出了巨大貢獻。然而,隨著過去十年技術快速發展,越南政府已經意識到需要對該稅收進行改革。

新市場稅務合規準備做充分,才能抓住東南亞直播電商新機遇,5月12日雨果跨境東南亞直播峰會·深圳站召開在即,【點擊此處】報名不迷路

1、越南電子商務企業稅收

2022年1月1日之前,外國承包商稅僅適用于企業對企業(B2B)交易,因此預扣稅規則不適用于對外國供應商直接從越南公民個人賺取的收入征稅,越南稅務機關也缺乏對此類收入征稅的有效機制。因此,線上供應商和服務提供商能夠能夠躲過該項稅額。

意識到錯失了數百萬美元的收入之后,越南財政部于2021年9月29日發布了第08/2021/TT-BTC號通知。該通知中的稅收規定自2022年1月1日起生效,內容涵蓋在越南沒有常設機構的境外供應商提供的電子商務、數字平臺業務以及其他服務的稅務管理,主要內容要點如下:

? 在越南賺取收入(無論是B2B還是B2C交易)的外國供應商和服務提供商必須通過越南在線稅務門戶的稅務總局(GDT)對其收入進行注冊、申報和納稅。

? 越南稅務總局將把未注冊供應商和服務提供商的收入和業務詳細信息轉發給商業銀行總部以及金融中介機構,以進行對賬和預扣稅款。

? 商業銀行和金融中介機構必須最遲在每月20日之前預扣適當稅款,并使用03/NCCNN表格申報其預扣稅款。銀行和金融服務實體的稅務報告和預扣義務在收到越南稅務總局的正式公告后開始履行。

? 如果越南當地個人使用信用卡或商業銀行和金融中介機構預扣稅的支付方式購買商品和服務,卻避開了該項稅款的話,那么這些金融機構需要在每月10日之前使用04/NCCNN表格向稅務總局報告相關款項。

? 截至2023年5月8日,共有53家外國供應商通過越南稅務總局的在線稅務門戶在越南注冊并依法納稅。稅務總局也通過官方信函公布了此類供應商的名單,該名單包括許多家喻戶曉的名字,例如Netflix、Zoom和Facebook等。

2、常見問題解答:越南電子商務征稅與稅務合規注意事項

那么,在越南賺取收入而沒有在越南實際成立線下企業的外國供應商,如何在越南注冊并納稅呢?這些在線交易適用的稅率是多少?越南與其他國家之間的避免雙重征稅協議(DTAA)如何適用?

問題1:外國供應商如何在越南注冊并納稅?

答:首先,商家需要使用專用電子郵件地址并通過稅務總局的在線稅務門戶 進行注冊才能進行在線稅務交易。請注意,該門戶網站也提供英文版本。

然后,點擊“稅務登記”并填寫所需信息。信息將被整理并自動填寫成表格01/NCCNN以提交給稅務總局。

隨后,稅務總局將向商家發出用于納稅申報和匯款的驗證碼。任何后續信息變更均可使用表格01-1/NCCNN進行修改。

注冊過程完成后,商家可以通過單擊“納稅申報”按鈕開始使用該稅務賬戶對商家在越南的收入進行納稅申報。申報的信息將進行整理,并需要每季度向稅務總局提交一次。

納稅申報完成后,稅務總局將提供納稅識別碼。

商家可以通過在線稅務門戶將可兌換外幣的稅款匯至稅務總局的收稅賬戶。為此,商家必須正確引用之前提供的納稅標識符才能完成付款。

應該注意的是,稅收不足可能會導致每天0.03%的滯納金。實際稅款匯出應略高于為支付任何銀行費用或外匯匯率波動而提供的估計金額。多繳的稅款均可結轉以抵扣下一報告期的應納稅款。

問題2:適用的稅率是多少?

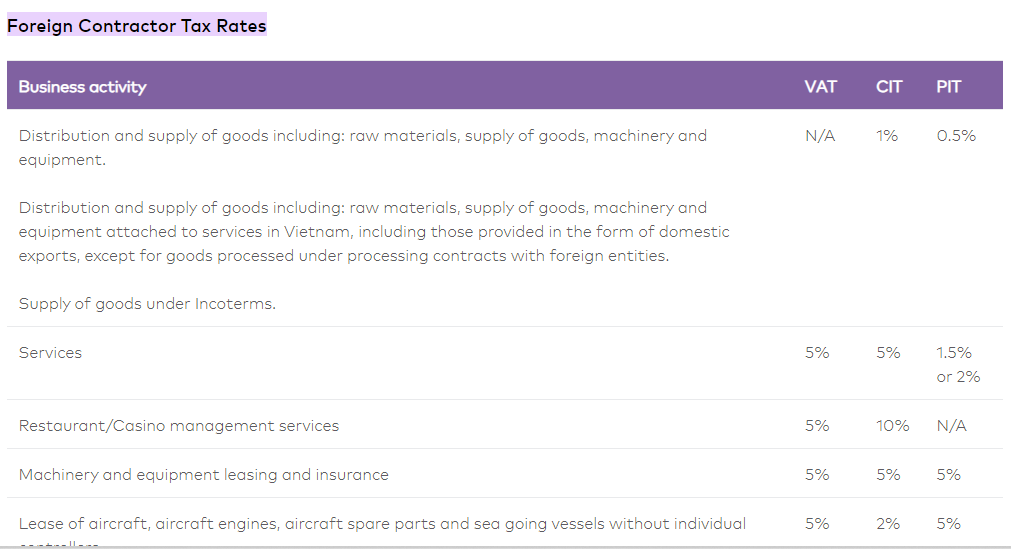

答:適用的稅種包括增值稅(VAT)和企業所得稅(CIT),與當地實體征收的外國承包商預扣稅類似。外國承包商預扣稅率 的適用稅率具體可在稅務官網找到,部分稅率如下:

問題3:這條規則是否適用于商家作為通過eBay和亞馬遜向越南客戶銷售商品的個體經營者?

答:理論上是可以的。然而,越南財政部也注意到在向外國個體工商戶征稅方面存在一定障礙。目前,該公司正在與Shopee、eBay和淘寶等在線電子商務平臺聯絡,以提出一種有效的方法,向在線供應商征稅,同時盡量減少對在線市場運營的干擾。事實上,當地的個體工商戶和經營戶都是需要繳納地方稅的,而且管理起來也很容易。另一方面,沒有一個外資個體工商戶愿意自愿登記、自愿納稅。

問題4:如果商家對源自越南的收入進行登記并納稅,那么該商家在越南的企業客戶是否仍需要就向我們支付的款項報告并繳納預扣稅?

答:如果商家作為外國供應商注冊并納稅,稅務總局將通過其在線稅務門戶對商家進行公示,并且商家在越南的本地客戶將無需預扣稅款,這已得到官方信函的確認。17832//CTHN-TTHT,由河內省稅務局于2023年4月4日簽發。

問題5:商家公司位于與越南有《避免雙重征稅協議》(DTAA)的國家并在其中開展業務。商家應該只向聯邦政府納稅嗎?根據避免雙重征稅協議,商家從越南客戶獲得的收入是否應該免稅?

答:需要注意的是,《避免雙重征稅協議》授予的稅收減免不會自動適用。商家需要確定源自越南的收入類型,并評估它們是否可以享受稅收減免。如果符合稅收減免資格的條件,商家可以向越南稅務機關申請免稅或減稅。

《避免雙重征稅協議》的官方定義是“避免雙重征稅和防止所得稅逃稅的協議”,這意味著只有所得稅可以根據越南與其他稅收管轄區之間的避免雙重征稅協定享受免稅或減稅。截至2023年,越南已與80多個國家和地區談判并簽署避免雙重征稅協定。

若稅務機關認為商家符合稅收減免的條件并確認商家的資格,商家以后只需繳納增值稅。

《避免雙重征稅協議》下稅收減免的評估和申請是復雜而漫長的過程。強烈建議商家咨詢稅務顧問,他們可以在技術分析和申請程序方面為您提供實際幫助。

封面圖源:圖蟲創意

編譯:劉志偉

(來源:雨果跨境編輯部)

以上內容源自外媒,由雨果跨境后臺編輯整理匯總,其目的在于收集傳播行業新聞資訊,雨果跨境不對其真實性、可靠性承擔任何法律責任,如有侵權請聯系刪除。特此聲明!