前言

1、 全球品類市場概況

2、 全球電商平臺概況

3、 全球品類市場垂直分析

· 美妝類:多品類零售平臺流量占比較大,新興國家市場增長迅猛

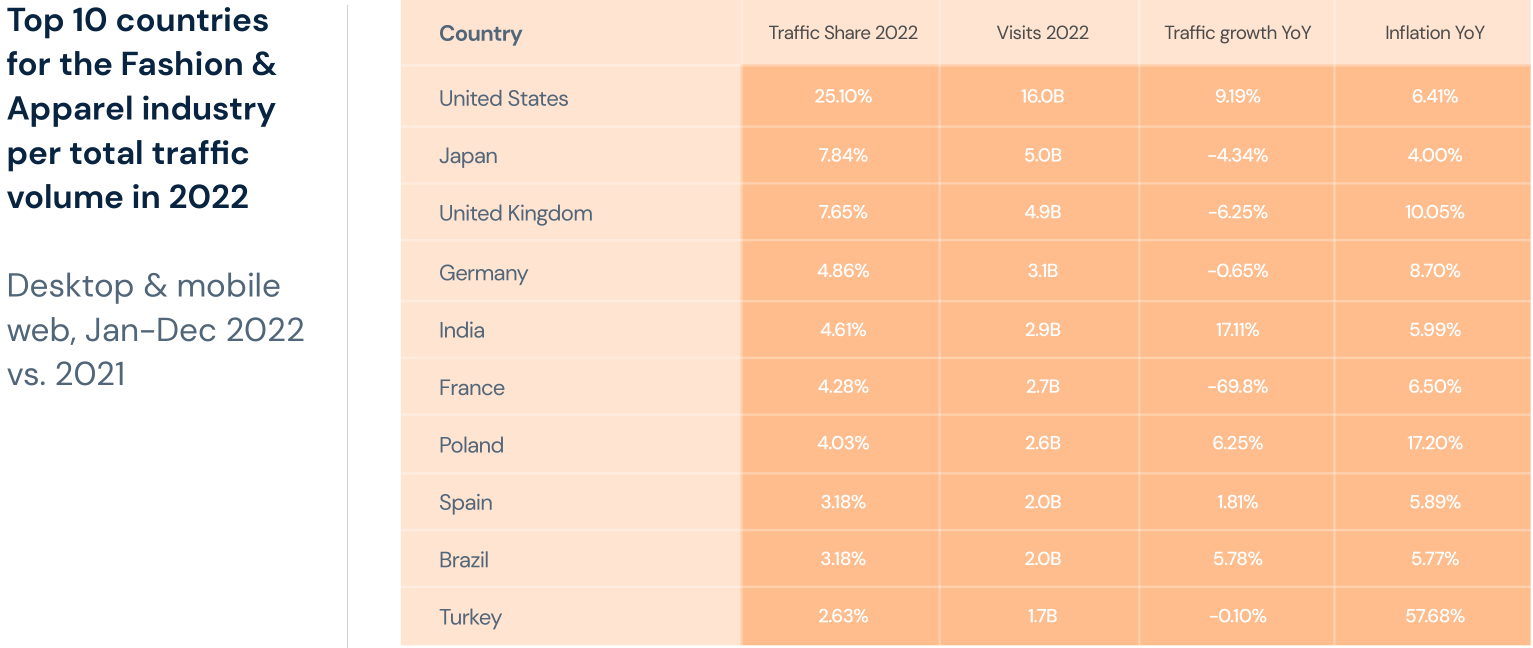

· 時尚服裝類:印度成為潛力最大的市場之一

· 消費電子產品類:消費者延遲新產品購買意愿,印度再次成為受關注市場

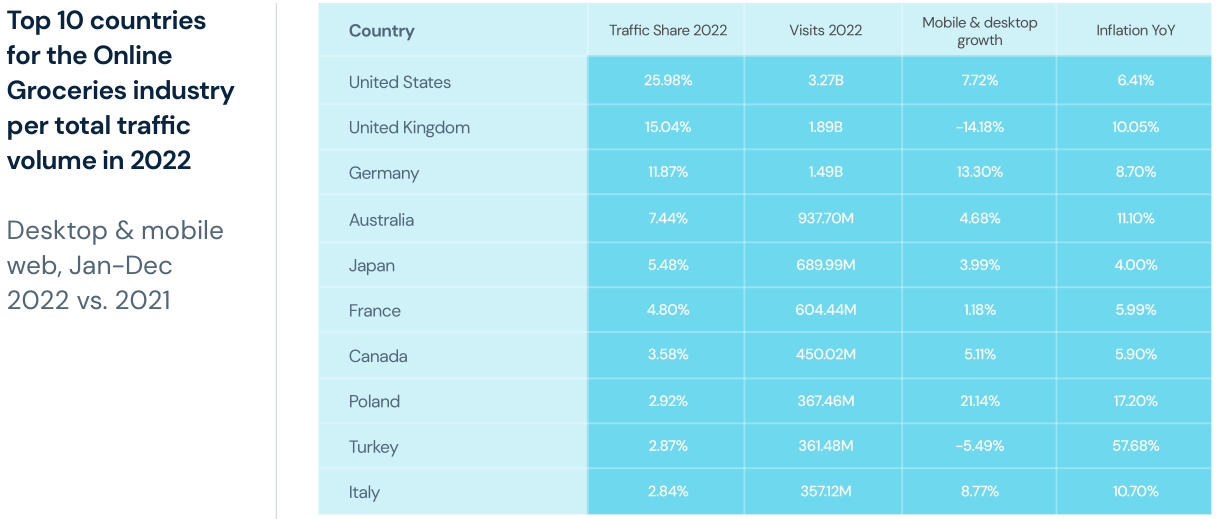

· 雜貨類:流量僅次于時裝類,英國滲透率高于美國

· 奢侈品與珠寶類:日本和美國引領市場方向,俄羅斯消費者轉移至線上

· 家居園藝類:DIY與家裝工具成大熱門,亞馬遜多國站點受追捧

【點擊此處】獲取雨果跨境2023一季度跨境電商趨勢報告

前言

2022年是動蕩的一年,疫情、地域沖突、通貨膨脹和經濟衰退趨勢等影響紛至沓來。2023年,人們的生活成本危機正在不斷加深,經濟衰退趨勢依然存在,全球電子商務行業(yè)也面對著諸多考驗。

為了研究數字經濟發(fā)展放緩的深層次原因,本報告通過全球數以百萬計的線上消費者購物行為數據,分析出消費者需求的主要驅動力、電商行業(yè)的具體規(guī)模,以及未來的增長機會。

值得注意的是,即便在經濟衰退或經濟低迷時期,部分行業(yè)的發(fā)展步伐依然不曾放緩,反而乘勢得以急速增長。

報告中的數據也證實了這一總體趨勢,線上消費者對美妝品類的興趣與日俱增,流量同比增長9%,同時這也非常形象地印證了“口紅效應”這一經濟現象,即人們放棄了大宗商品消費,轉而擁抱廉價的非必要之物。此外,部分行業(yè)也不免正在“歷劫”,比如房地產行業(yè)的衰弱波及了與之相關的消費品類。由于裝修和裝修房屋的人數越來越少,家居用品與園藝類產品銷量下降了7%。

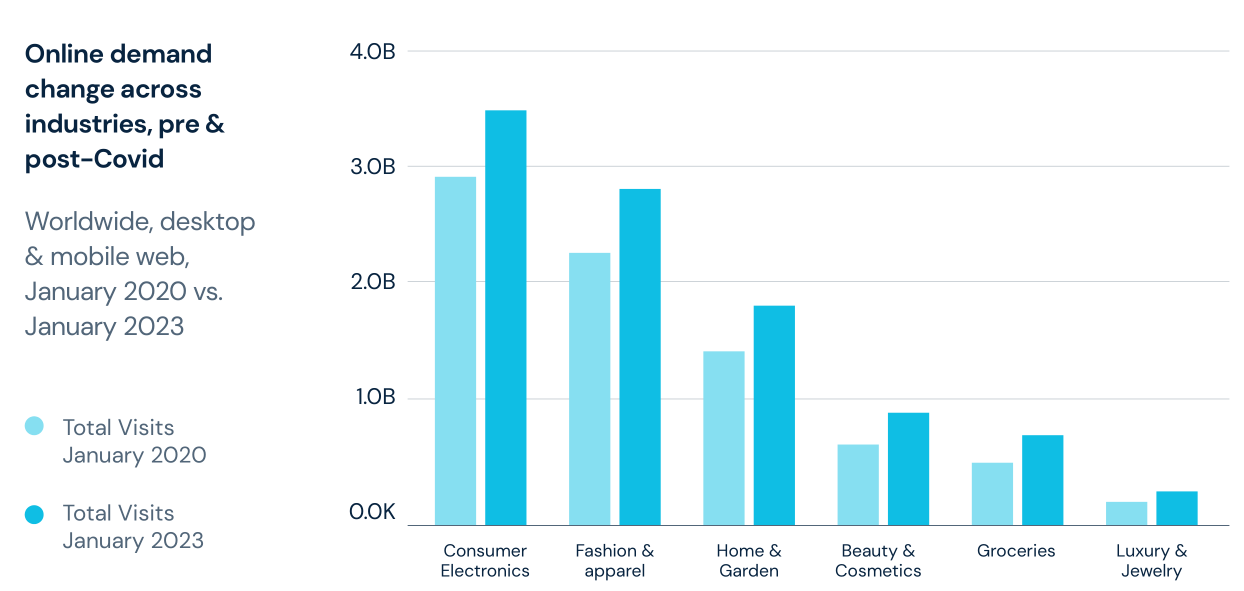

全球經濟所面臨的不只是疫情帶來的震蕩,Z世代的消費力、消費習慣與行為都為經濟復蘇帶來新活力。同樣值得注意的是,所有行業(yè)的線上需求高于疫情前時代水平——機會總是存在的。盡管當前的購買力較低,但消費者仍希望商家能夠滿足自己的需求,并保持自己現有的生活方式,電商消費以人為先的市場概念也早已深入人心。

如今,零售商需要考慮更多因素,除了當下消費者擁有的超高價格敏感度,消費者的購物體驗也應被高度重視。

線上零售環(huán)節(jié)中,采用先享后付(BNPL)技術的線上零售商越來越受歡迎,也因此提升了自身的流量轉化率。在經歷衰退期的品類中,這一趨勢也得到了印證,因此,商家適應市場環(huán)境以滿足新的需求至關重要。以家居和園藝品類為例,雖然零售商整體的流量出現下降,但亞馬遜DIY工具的線上消費需求卻實現了兩位數的增長,2022年3月至2023年2月期間的收入同比增長25%。

本報告按國家和行業(yè)共同概述了數字經濟現狀,并勾勒出線上零售商可以加以利用的市場機會:全新的生產線、國家市場,以及支付技術。通過全面深入研究潛在市場背景,挖掘疫情后的全球商機。

一、全球品類市場概況

· 2022年品類關鍵數據解析

- 全品類線上流量下降了3%

- 全球線上平臺訪問量達1.855千億人次,60%的流量流向本報告所提及的品類

- 家居用品與園藝類產品的線上流量同比下降了7%

- 奢侈品與珠寶類線上流量同比上漲了9%

- 美妝類產品線上流量同比增長了7%

- 服裝類的線上搜索量中,60%的用戶存在購買意向

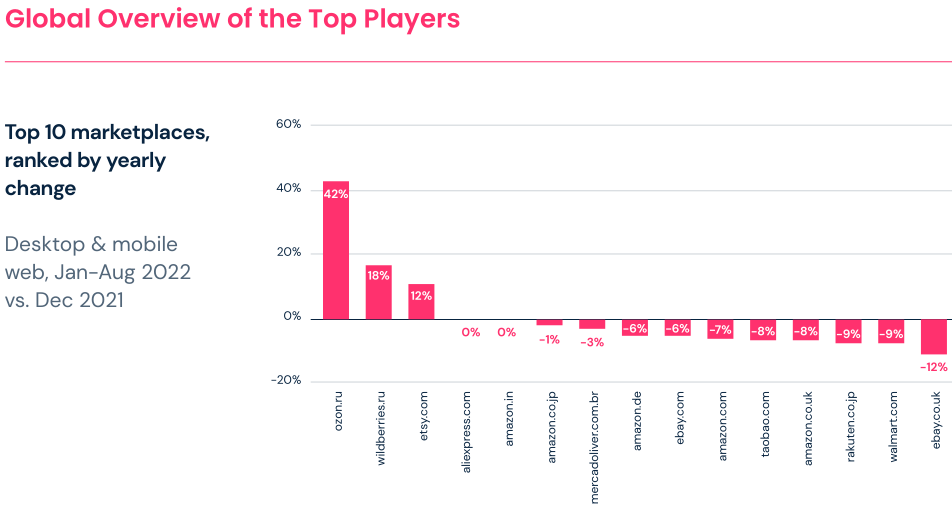

基于不斷加劇的通貨膨脹、消費者回歸實體店購物等情況影響,2022年的全球線上訪問量同比下降了5%。排名前20位的線上購物平臺流量也出現了下跌趨勢,其中,Etsy(同比增長12%)與俄羅斯電商平臺Wildberries和Ozon屬于例外。得益于西方企業(yè)紛紛撤出俄羅斯市場,俄羅斯這兩大平臺流量得以進一步放大。

此外,疫情期間,由于消費者裝修和裝修房屋的意愿減弱,家居用品與園藝類產品銷量也因此下降了7%。

人們購置新房的需求也出現一定程度的下降。此外,2509名受訪者中,40%的受訪者表示自己在2022年2月至2023年1月期間購買了職場風服裝,準備全面回歸線下辦公。

奢侈品和珠寶的全球線上流量增幅最高,同比增長9%。美妝品類線上流量同比增長7%。

盡管宏觀經濟因素仍然影響著世界各地的消費者,但所有品類的線上消費需求仍顯著高于疫情前水平。

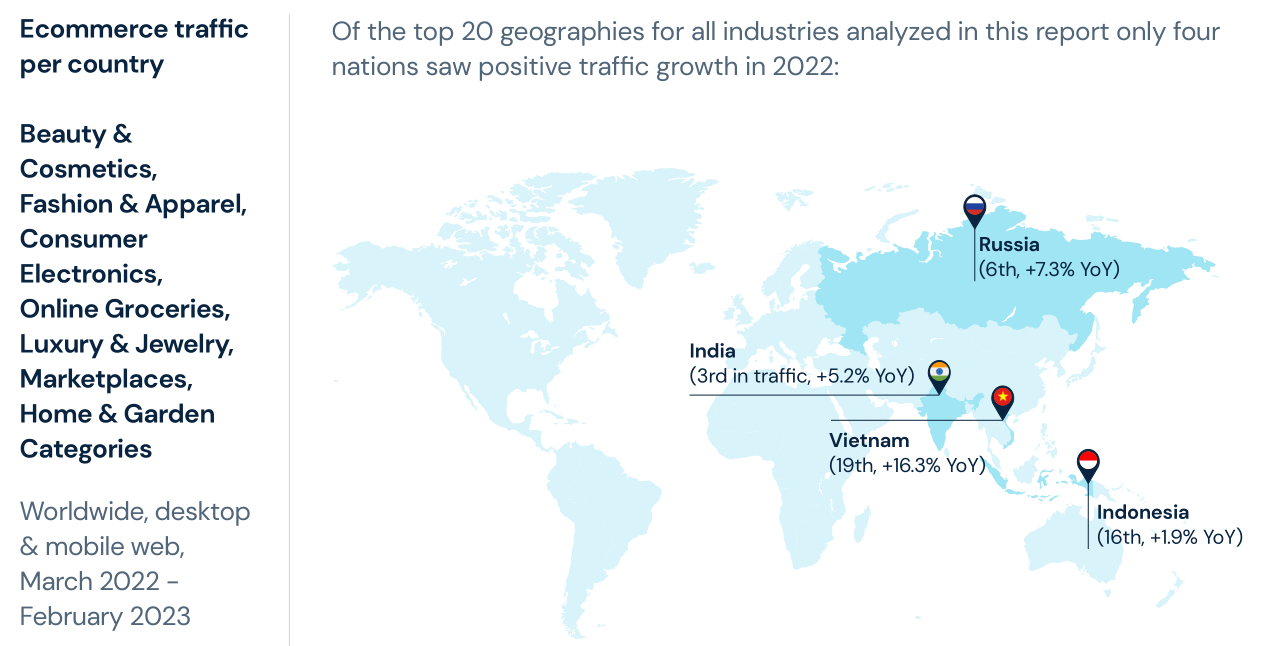

希望在2023年實現增長的品牌和零售商,不妨將目光投向亞洲市場——印度、越南和印度尼西亞等國家的線上消費需求正在不斷上漲。

此外,美國2022年的線上流量(936億次訪問量),大約是日本的三倍(314億次訪問量),這也鞏固了其在全球電子商務市場的主要地位。

截至2023年1月,高通脹率依然居高不下,波蘭高價消費品零售商的線上流量也同步飆升,2022年,該國市場中的消費電子品類線上流量同比增長3.9%,其次是奢侈品和珠寶(同比增長9.7%) 以及時尚和服裝(同比增長6.2%)。同時,隨著烏克蘭難民涌入波蘭境內——通常許多難民還是技術性工人——這恰巧為波蘭電子商務行業(yè)發(fā)展助推了一把。

二、全球電商平臺概況

全球電商平臺的桌面端和移動端流量同比下降5%。在流量規(guī)模最大的國家中,只有三個國家出現了正向增長,分別為美國、日本、英國,而德國市場的線上流量正在逐步流失。

俄羅斯市場凸顯了最高的流量增長率,主要是由于西方國家叫停跨境貿易,同時俄羅斯政府大規(guī)模開放零售商進口海外產品。2022年3月,俄羅斯政府開始允許零售商繞過制造商進口海外產品,讓電子商務企業(yè)能夠從中立國或友好的第三方國家的中間商采購貨物。該國的電商平臺的線上訪問量也同比增長20%,原因在于俄羅斯消費者對供應鏈問題的擔憂,以及盧布匯率早期的下跌趨勢導致了恐慌性搶購潮。

在全球流量較多的前100個線上平臺中,2022年只有44個出現了同比增長趨勢,隨著價格上漲和實體店購物熱潮回歸,消費者涌向這些線上平臺的頻率低于2021年,即使在黑色星期五促銷活動期間也是如此。2022年的線上訪問量為6.73億次,2021年為7.133億次。

俄羅斯電商平臺Ozon和Wildberries成為2022年電商消費者的“香餑餑”。地域沖突期間,西方平臺停止在俄羅斯交易,俄羅斯平臺的受歡迎程度自然就增加了。

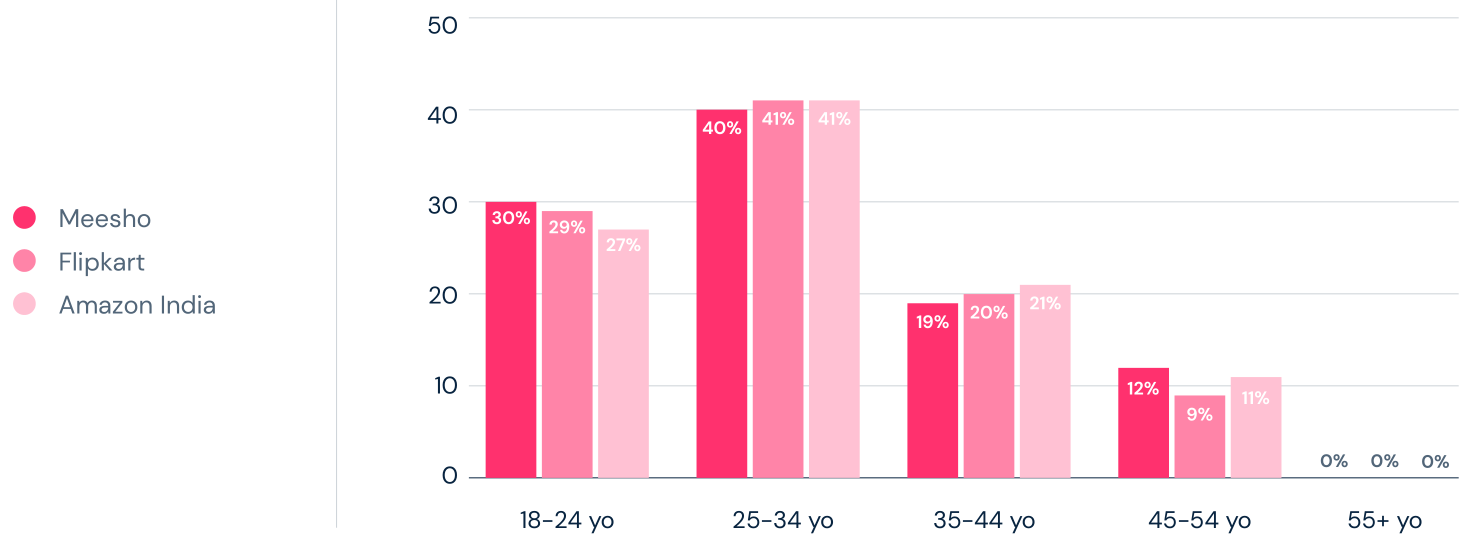

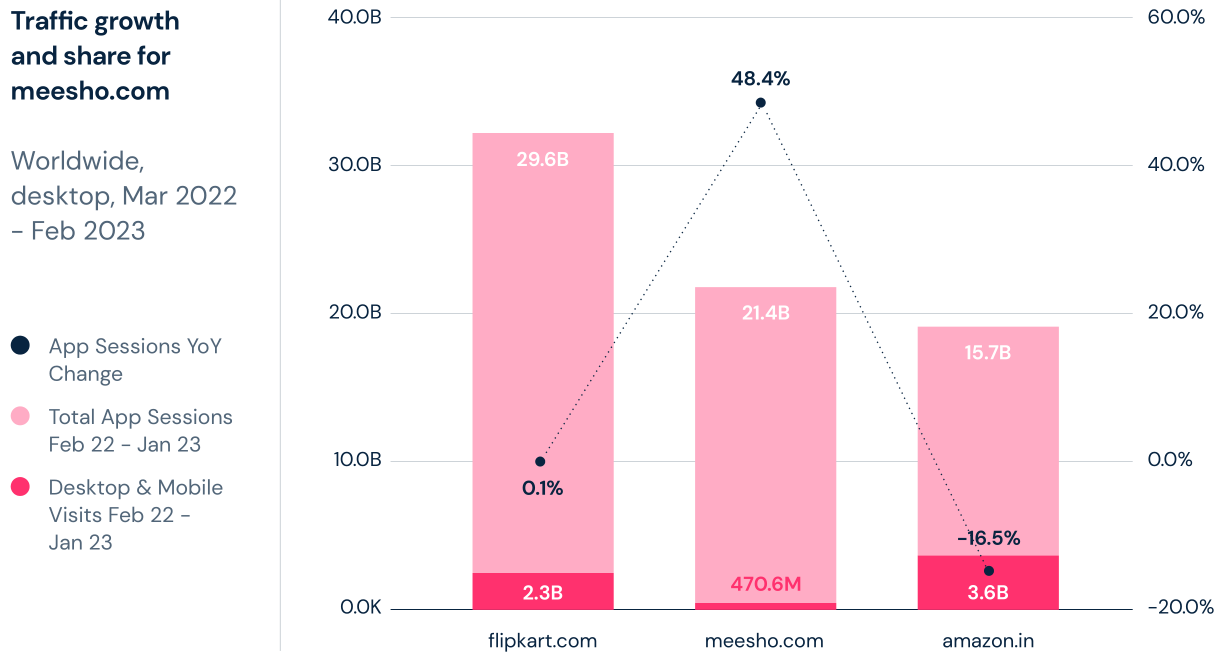

電商平臺Meesho在印度市場也掀起了風暴,流量方面一度超過了亞馬遜印度站點。與此同時,印度是2022年全球線上流量規(guī)模的第六大市場,與2021年相比,印度線上市場流量增長了7%。

2022年2月至2023年1月期間,Meesho的平臺流量增長了175%,達到4.706億人次。但Meesho的移動應用端的表現也令人印象深刻,在短短一年內增長了近50%,在用戶應用行為中排名第二,僅次于Flipkart。亞馬遜印度在一年內損失了17%的應用使用率,跌至第三位。

雖然這些平臺的大多數應用程序用戶都是男性,但Meesho不僅有更多的女性用戶(26%),年輕用戶的比例也更高,近1/3的應用端用戶年齡在25歲以下,這也是推動應用內推廣的理想受眾。與亞馬遜或Flipkat相比,Meesho的消費者往往是社交媒體用戶,這對品牌來說是一個潛在機會,可以通過與自媒體博主進行合作打開受眾覆蓋范圍。

三、全球品類市場垂直分析

· 美妝類:多品類零售平臺流量占比較大,新興國家市場增長迅猛

最能體現“口紅效應”的品類,莫過于美妝產品本身。經濟困難時期,即使是在英國這樣的發(fā)達國家,生活成本危機、以及地域沖突等因素都讓消費者對大額消費望而卻步。

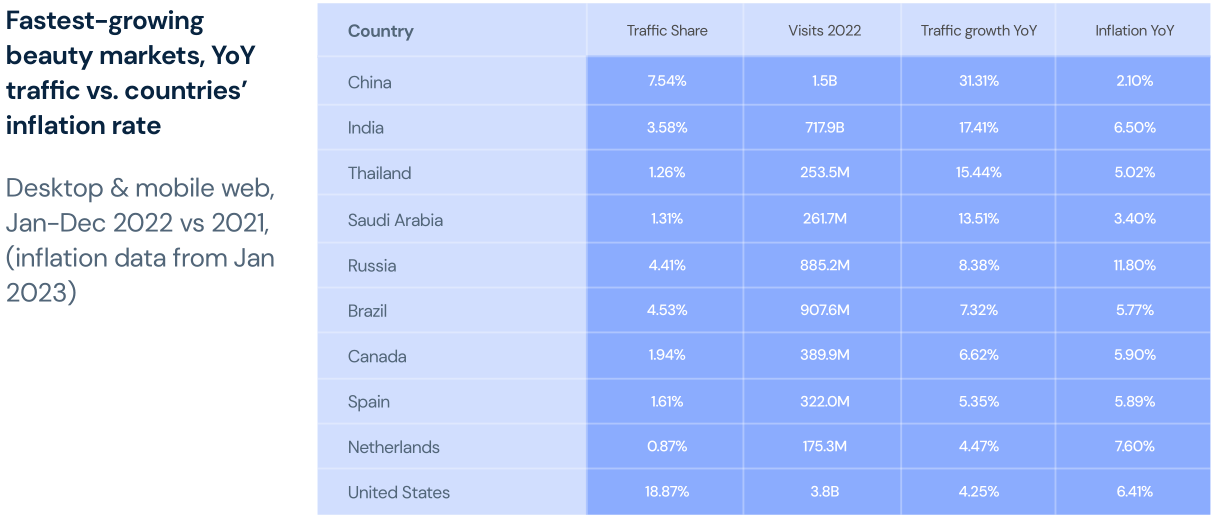

總體而言,美容化妝品行業(yè)近年來經歷了顯著增長,尤其是在新興市場。隨著消費者繼續(xù)保留著疫情期間養(yǎng)成的線上消費習慣,因此美妝零售行業(yè)的數字化和全球擴張得以被推動。亞洲已成為美妝市場的“發(fā)電站”,中國、印度和泰國等國家在2022的線上流量顯著同比增長。此外,部分新興國家的美妝企業(yè)也成為全球發(fā)展增速飛快的企業(yè)類型之一。有趣的是,盡管DTC趨勢依然強盛,但多品牌零售平臺仍然是電商市場的主要參與者,仍占據了2/3的美妝類電子商務流量,這一趨勢在英國市場尤其顯著。

在美妝品類的前10大國家市場中,只有日本和法國的線上消費者訪問量有所下降。同時,全球美妝零售行業(yè)仍在深化數字化,線上購物已成為流行趨勢。

在總流量排名前10大國家市場中,其中有4個是新興國家,分別為中國、巴西、俄羅斯和印度。

2022年,中國市場的線上美妝銷量增長最為強勁,同比增長41%,其次是印度,銷量同比增長17%。貝恩咨詢公司的報告顯示,2022年,中國美妝產品線上與線下銷售總額僅縮水6%,其中,線上渠道銷售額的強勢增長抵消了線下銷售額的下降趨勢。

與中國情況一致的是,印度和泰國的流量增長情況也相對突出,兩國市場都有巨大的潛力。

就線上流量情況而言,沙特阿拉伯在排名前20名的國家中墊底,但其人口的財富值仍使其成為一個值得探索的國家市場。

與此同時,“口紅效應”也顯著出現于俄羅斯消費市場。2022年,俄羅斯的美妝品類線上訪問量同比增長了8%。

全球增長速度排名TOP 10的美妝類電商企業(yè)包括3家俄羅斯零售商(Letu、Goldapple、 Randewoo)、印度零售商Myglamm、總部位于中國香港、業(yè)務遍及全球的零售商Stylevana,以及巴西零售商Eurdora。

此外,2022年下半年,美妝類頭部線上渠道中,66%的線上流量(超過9萬人次的月訪問量)流向了線上零售平臺,而非DTC網站。當生活成本危機高度影響著消費支出時,英國市場中,流量增長速度最快的美妝品類企業(yè)有70%為零售商,例如絲芙蘭就給消費者留下了深刻印象,2022年下半年,其英國站點的訪問量便達到520萬人次。

盡管與其他地區(qū)相比,英國的流量增長較慢,但零售商Cultbeauty和the fragrance shop的流量漲勢喜人,前者在歐洲市場中的業(yè)務“遍地開花”,后者則帶動了消費者對香水這一子類目的強勁需求。

同時,美妝品類的全球流量在2023年1月至2月同比增長16.7%,零售網站在2023年1月至2月的獨立訪問量同比增長了16%,消費者被線上渠道的優(yōu)惠價格所吸引,零售商加大努力為他們提供量身定制的個性化在線購物體驗。

· 時尚服裝類:印度成為潛力最大的市場之一

時尚服裝類在所有類別中具有最顯著的交易搜索意向。與此類別相關的搜索中,60%的搜索具有成交意向,其他品類的成交意向則較難逾越50%這一大關。

隨著消費者意愿的提高,時尚服裝品類的需求前景向好,2022年該品類總流量比2021年增長了3%。2023年的情況或許更加樂觀,2023年1月和2月的數據顯示,時尚服裝類流量同比增長了12%。

就流量和市場份額而言,美國是時尚服飾的主要消費市場,占該品類線上流量的1/4,2022年的流量同比增長9%。盡管其市場規(guī)模巨大,但增長的機會仍然存在。隨著歐洲生活成本危機的進一步加劇,預計法國和英國的線上流量在2022年將分別下降7%和6%,同比跌幅最大的則是俄羅斯,總流量下降近15%。盡管日本在該行業(yè)的總流量份額中排名第二,但由于消費者堅持養(yǎng)成了儲蓄習慣,該行業(yè)在2022年的總流量份額同比下降了4%。據悉,日本的家庭儲蓄額增長了20%。

時尚服裝類在印度市場的增長速度最快,同比增長超過17%。因此,印度成為時尚服裝類潛力最大的市場之一。

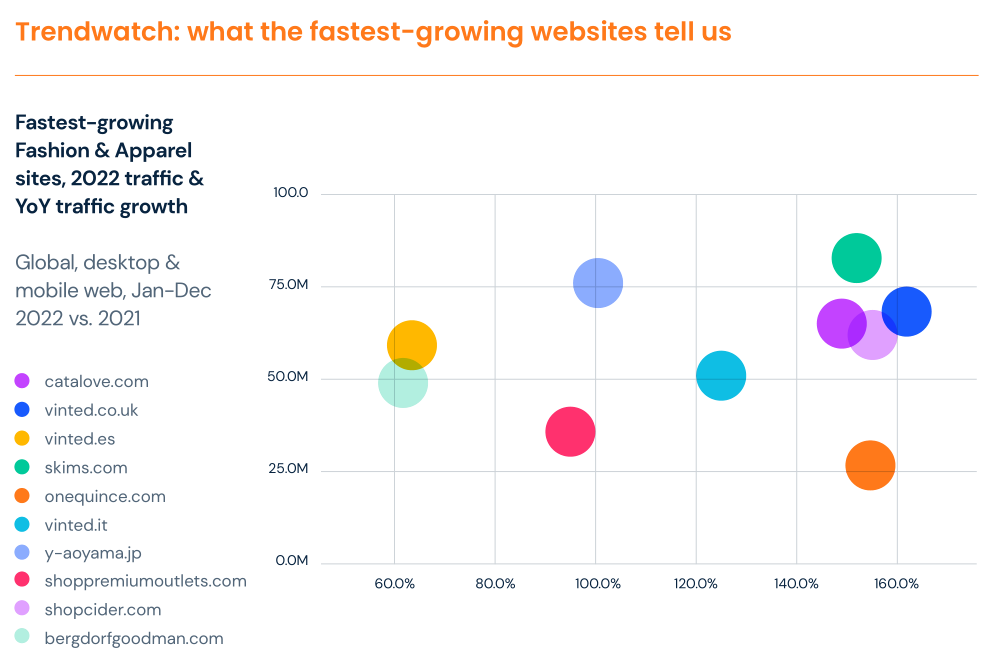

- 環(huán)保型DTC品牌

消費者越來越關注他們購買的服裝對環(huán)境的影響,排名第二的Quince的全球流量同比增長了156%

- 二手零售商

歐洲市場中,購買二手衣服已經成為一種常態(tài),這是消費者減少碳排放和服裝預算的簡單方法。Vinted的相關站點在前十名中占據了三個位置。與2021年相比,Vinted的Android端應用在全球范圍內的使用量增長了26%

- 快時尚與設計師服裝

作為SHEIN的新挑戰(zhàn)者,Shopcider在2022年的流量實現了155%同比增長,訪問量約為6200萬次。憑借低廉的價格和免費退貨服務,亞洲企業(yè)將繼續(xù)在西方市場掀起風暴。

此外,先享后付服務(BNPL)在Z世代和年輕的千禧一代消費者群體中頗為盛行。本報告調研發(fā)現,72%的BNPL用戶使用支付方式購買時裝,提供這項服務的網站,其流量轉化同比增長了5%,而沒有提供這項服務的網站流量轉化同比增長了0.1%。先享后付已經逐漸變成時尚電商行業(yè)的必備品,尤其是在美國市場。

· 消費電子產品類:消費者延遲新產品購買意愿,印度再次成為受關注市場

2022年,消費電子網站的全球流量同比下降了1%,但許多國家都出現了兩位數的增長或下降。消費者不愿購買新產品,寧愿延遲消費意愿,或選擇維修或租賃設備。事實上,電子設備租賃公司Grover是2022年該行業(yè)流量增長最快的網站,在美國增長了354%。

與疫情前的水平相比,消費電子產品線上總流量仍在上升:截至2023年1月的訪問量為35億人次,而2020年1月為29億人次。

印度在2022年取代美國成為該品類流量份額的贏家,占據了近16%的市場份額。

在通脹高企的地方,需求就會下降——英國最明顯,而波蘭市場則是一個例外。隨著烏克蘭難民大量涌入波蘭,一定程度上也推動了筆記本電腦或電視機等消費電子產品需求增長。新興國家的電子商務前景潛力巨大,尤其是印度,該國對科技尤為精通,消費電子網站的總流量同比增長近16%。

與此同時,盡管美國消費電子零售商的流量下降了6.4%,但亞馬遜數據顯示,2022年這一群體的產品銷售量同比增長5.8%,而產品瀏覽量下降了17%。電商平臺仍是消費電子產品的主要銷售渠道。此外,配備BNPL服務的消費電子類零售商,其桌面端流量轉化率僅下降了1%,而沒有BNPL服務的零售商的流量轉化率則同比下降超過17%。

26.7%的消費電子產品消費者會使用BNPL服務,若零售商不能提供該付款選擇,這意味著該類別的額外潛在需求將出現下降。

· 雜貨類:流量僅次于時裝類,英國滲透率高于美國

疫情期間,線上雜貨類產品實打實地火爆了一把。2022年,隨著疫情逐漸緩和,雜貨類的線上流量也持續(xù)保持增長,同比增長2%。不出所料,訪問人群主要來自工業(yè)化國家。

作為雜貨類的主要線上市場,美國流量占比份額和采購量上都占據了第一位。隨著網上購物成為常態(tài),美國的雜貨類線上流量在2022年增長了8%。

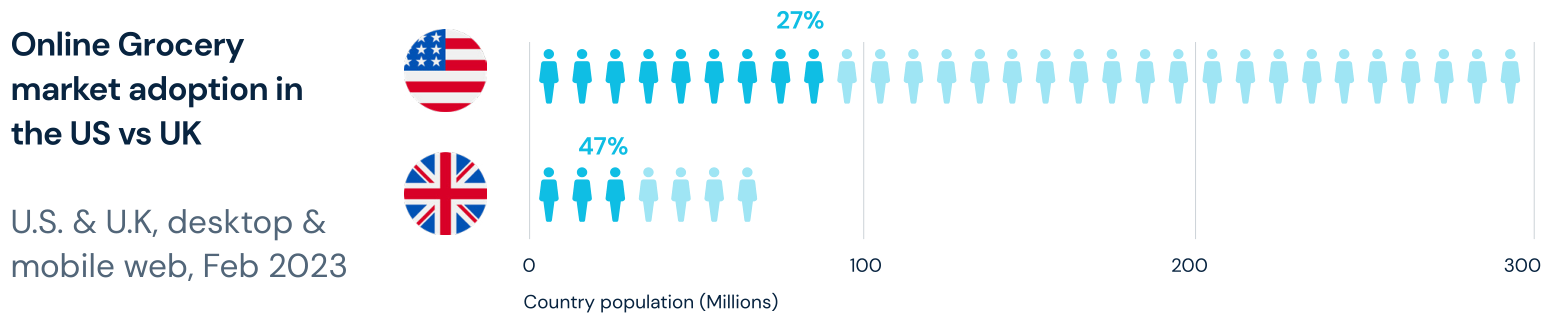

除英國和土耳其外,所有排名前10位的國家在這一類別中都實現了同比增長。盡管英國線上雜貨類流量同比下降了14%,但該類別在英國仍然很受歡迎。事實上,美國的流量僅僅是英國的1.9倍,而美國的人口是英國的4.9倍。英國的地理面積較小,交通運輸距離較短,也能更好地覆蓋消費受眾。

2023年2月,比較英美兩國的線上雜貨類滲透比例,英國的滲透率(47%)高于美國(27%)。

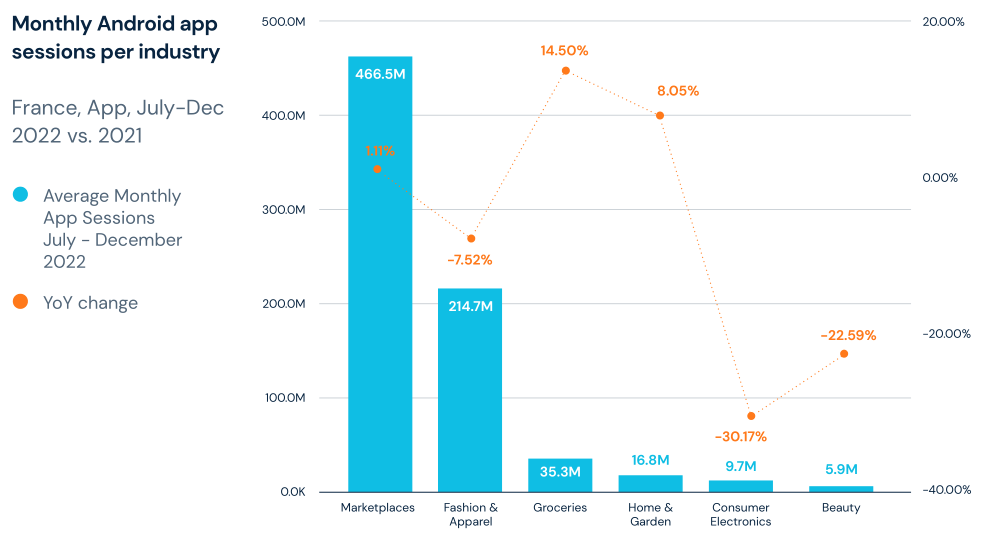

法國是知名的美食之鄉(xiāng),2022年下半年該國的線上雜貨類的應用內訪問量同比增長近15%,也是本報告分析的品類中增長最快的之一。

相比之下,美容零售商應用程序的訪問量下降了23%,電子產品類下降了30%,時尚服裝類下降了8%,家居和園藝零售商的流量只增長了8%。

雜貨類在應用程序流量規(guī)模上遠遠落后于時尚服裝類,應用程序內訪問量分別為2.147億次、3540萬次,但領先于其他品類,如美妝類,2022年下半年應用程序內訪問量僅為590萬次。

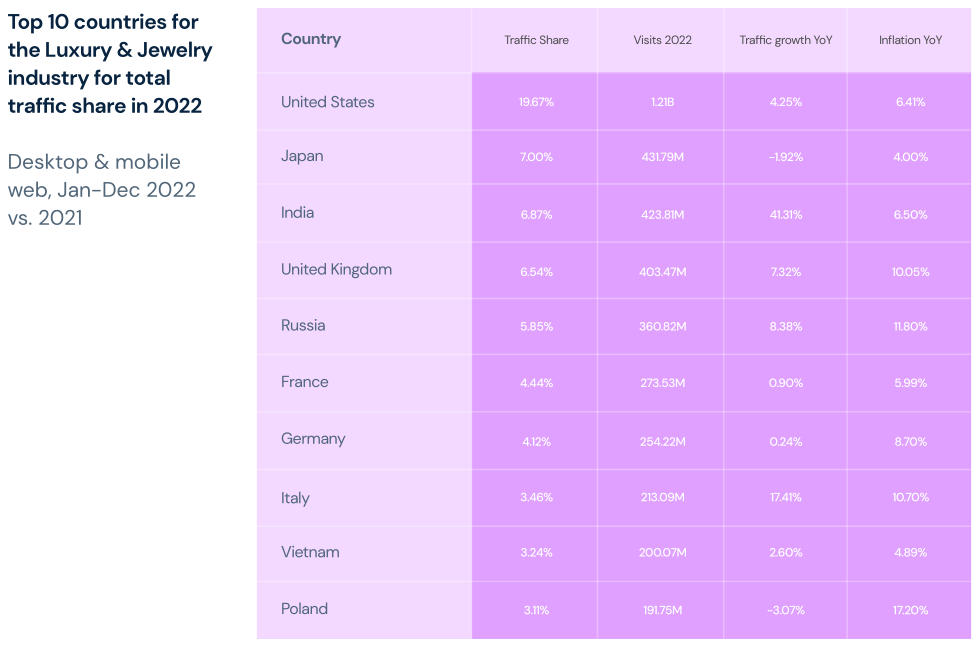

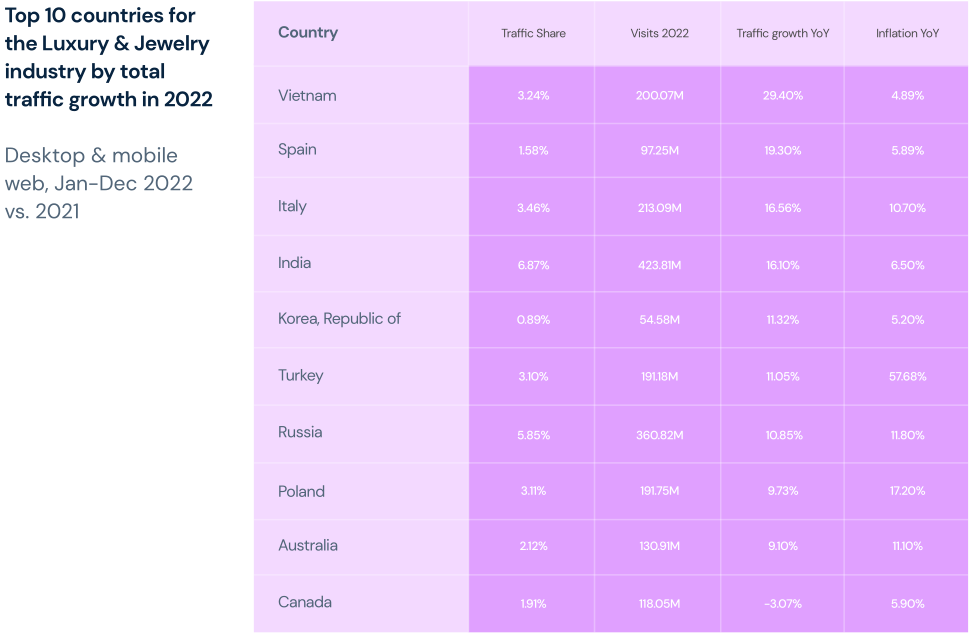

· 奢侈品與珠寶類:日本和美國引領市場方向,俄羅斯消費者轉移至線上

在快速發(fā)展的電子商務行業(yè)中,奢侈品和珠寶成為2022年增長最快的線上品類之一。這一令人矚目的增長可以歸因于兩個關鍵因素:一是經濟不平等不斷擴大,導致上層階級日益富裕;二是消費者在削減其他開支的同時傾向于購買可負擔得起的奢侈品。

有趣的是,該品類的增長模式與消費電子類相似,西歐國家奢侈品和珠寶店的線上訪問量隨著通脹的加劇而下降。日本和美國引領著市場增長方向,印度市場則緊隨其后。而英國、法國和德國等七國集團國家(G7),如由于具有挑戰(zhàn)性的宏觀經濟狀況,因此線上訪問次數減少。

和化妝品一樣,奢侈品和珠寶也突出了“口紅效應”的影響。

日本是珠寶和奢侈品的第二大線上消費市場,僅次于美國。這兩個國家在2022年的總訪問量都出現了穩(wěn)步增長。印度上層階級也推動了行業(yè)流量同比增長16%。

與此同時,七國集團國家的其他國家的奢侈品和珠寶業(yè)受到宏觀經濟環(huán)境的影響更大,如英國(-2%)、法國(-7%)和德國(-2%)等國家。與此同時,波蘭高通脹仍在,截至2023年1月的通脹率約為17.2%,奢侈品和珠寶類獲得近10%的線上流量增長。2022年,波蘭的工資增長11.3%,波蘭的通貨膨脹與工資增長之間的差距低于其他歐洲地區(qū)。因此,平均物價上漲對消費者支出的影響要比英國等要小。

鑒于韓國沒有像其他發(fā)達國家那樣與通貨膨脹作斗爭,2022年韓國奢侈品和珠寶網站的流量保持穩(wěn)定。雖然大部分流量是由多品牌奢侈品零售商Gugus韓國站點獲得的,2022年流量份額為25.8%,但韓國消費者對高端、傳統(tǒng)品牌也表現出了興趣,Tiffany韓國站點獲得了近4%的流量份額,而寶格麗的流量份額為2.9%,卡地亞的份額則為2.7%

俄羅斯奢侈品和珠寶網站的訪問量同比增長了11%,排名靠前的域名是平價珠寶零售商,因為該國主要開采黃金和金屬,因此成本低于其他地方。

同時,由于西方零售商退出俄羅斯市場,珠寶店的客戶開始更頻繁地光顧線上渠道。因此,線上銷售量的增長超過了實體店銷售額的下降,因此該品類的整體收入僅同比下降1.3%,在高通脹的背景之下,這一降幅低于預期值。

· 家居園藝類:DIY與家裝工具成大熱門,亞馬遜多國站點受追捧

大件家具千億級出海風口,跨境賣家的機會在哪兒?【點擊此處】查看《大件家具品類出海指南》

通貨膨脹和2022年的生活成本危機也對家庭和花園行業(yè)的線上流量造成了影響,全球范圍內,該類別在大多數平臺的線上訪問量都有所下降。

2022年,家居與園藝類的4個主要線上市場在于美國、英國、法國和德國,這些國家市場的流量均出現同比下降。

然而,這一下降趨勢需要與2021年銷售額的凈增長,以及比其他類別更長的產品生命周期相平衡。2022年的需求下降也側面表明,市場需求將重新調整到正常水平。

盡管與其他國家相比,美國的通貨膨脹率較低,但該國的該品類線上訪問量同比下降了5.7%。消費者也更優(yōu)先購買服裝等其他品類的產品。

家居與園藝類中,增長最快的流量為Boels,該公司是一家全球性的工具租賃公司,為專業(yè)人士和消費者提供服務,其中,消費者更愿意自己進行房屋裝修,以節(jié)省相關開支。

家居和園藝類的工具和DIY子類目產品中,亞馬遜屬于頭部零售電商平臺,甚至領先于其他全渠道品牌:

- 工具類和家裝類產品是亞馬遜美國站點第五大主要收入品類,2022年2月至2023年1月,該品類收入同比增長超過25%,達到284億美元。

- 根據Statista的數據顯示,DIY產品與工具類產品在亞馬遜英國站點的收入排名第七,同期收入同比增長4%,達到至12億英鎊,而其全渠道競爭對手Screwfix的收入約為23億英鎊。

- DIY和工具類作為亞馬遜法國站點的第四大主要類別,同期收入同比增長8%,達到16億歐元,而其全渠道競爭對手Castorama的營收僅為270萬歐元。

封面圖源 | 圖蟲創(chuàng)意

文中圖源 | Similarweb

編譯 | 雨果跨境 劉志偉

(來源:叫我趨勢菌)

以上內容源自外媒,由雨果跨境后臺編輯整理匯總,其目的在于收集傳播行業(yè)新聞資訊,雨果跨境不對其真實性、可靠性承擔任何法律責任,如有侵權請聯系刪除。特此聲明!

免費參與·100+跨境活動

免費參與·100+跨境活動

免費下載·4000+跨境資料

免費下載·4000+跨境資料

免費學習·2000+直播課程

免費學習·2000+直播課程

免費加入·15萬+賣家交流群

免費加入·15萬+賣家交流群