文章轉載自藍海億官網

跨境出口型企業的上市潮已經到來。

在安克創新打響獨立上市的第一槍后,跨境出口企業掀起一股上市潮。子不語(鞋服)、格力博(電動工具)和濤濤車業(汽/電動出行產品)紛紛上市。

然而,致歐(家具)與賽維(服裝)老早發起了IPO沖刺,但至今尚未上市,似乎有些落后,也有一些落寞。

賽維前陣子已經過會,致歐近期更新了其招股說明書。我們今天主要談談致歐的情況。

致歐是典型的大件家具電商,依托亞馬遜等平臺,走的是“精品+第三方平臺”的模式。該模式是安克的發家之本。

致歐與安克的調性類似,也有相同的宏大理想:安克要做消費電子行業的“寶潔”,致歐要做家具家居的“線上宜家”。

兩家公司的創始人也有相同的背景和經歷。安克創始人陽萌留學美國,致歐創始人宋川留學德國。

這導致了一個結果,即安克對調性相近,且與其類目高度互補的致歐頗為看好:安克的消費電子迭代周期短,起來得快,淘汰得快,屬于“速生速死”的品類,而致歐的家具、家居產品,迭代周期長,起來得慢,淘汰得也慢,屬于“慢生慢死”的品類。

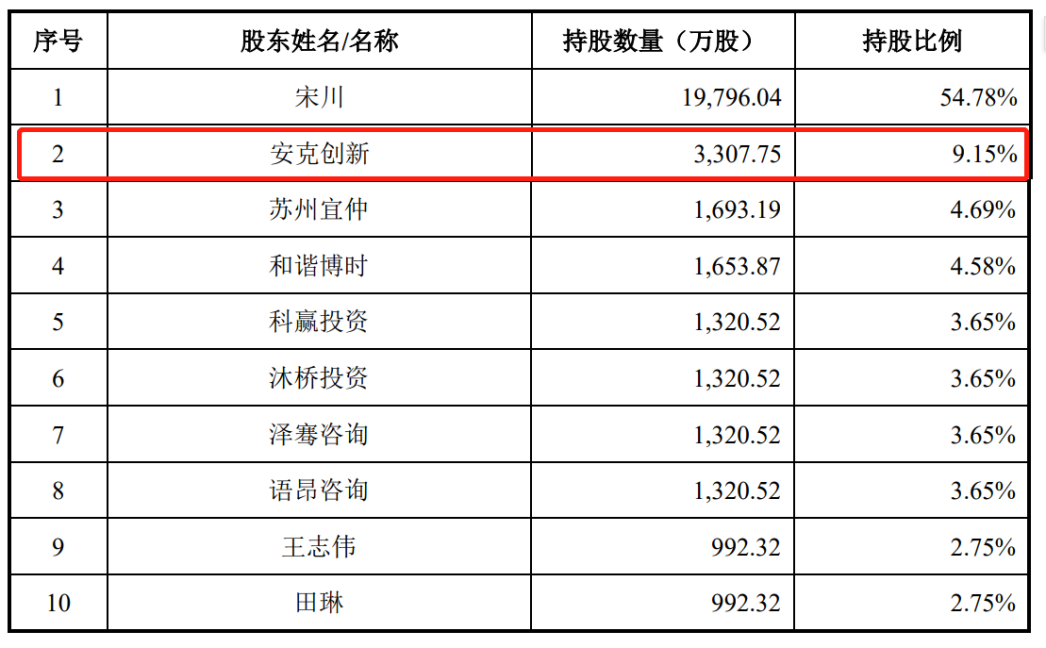

這形成了良好的互補和風向對沖,因此,安克創新很好看致歐,接連幾次增資,直至成為了致歐的第二大股東。

圖/致歐持股數前10股東

我們大致看到了致歐近幾年走過的道路:在2021年疫情期間實現跨越式的“大爆發”,隨后增長曲線從陡峭逐漸走向緩和,而今,又不得不面對家具行業吹來的利空冷風。

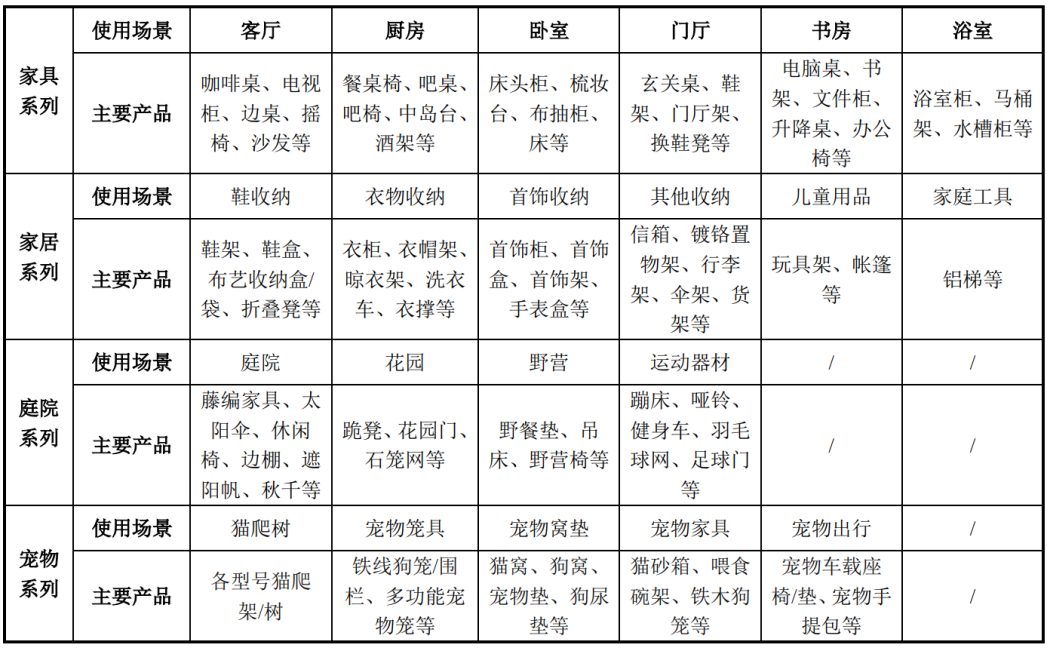

圖/致歐的大件家具產品

01安克已將雞蛋分在不同籃子里,致歐的雞蛋太集中,風險高

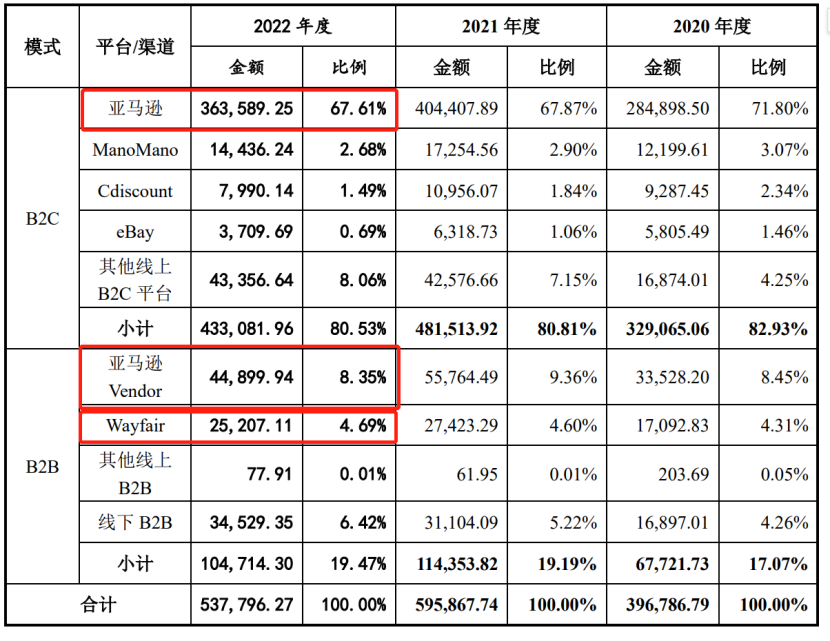

總體來看,致歐在2022年的表現依然不錯。2022年,其最主要的收入還是來自于亞馬遜,通過亞馬遜SC店鋪(B2C)和VC店鋪(B2B)的收入,占總營收的比例為75.96%。

其中,SC店鋪的收入約為36.36億元,給亞馬遜供貨的VC店鋪收入則4.49億元。

圖/安克的收入占比

由此可見,致歐不能沒有亞馬遜。如果其亞馬遜店鋪一旦出事,對其造成了損失幾乎是“毀滅性”的。

致歐也在其招股說明書承認,其收入過于集中,尤其過于集中在亞馬遜。

不過,致歐走的精品路線,在2021年亞馬遜“封號潮”,未傳出有店鋪受到影響。從中短期看,問題不會太大。

但無論如何,過度依賴單一大平臺,風險依然是不可控的。這一點,其二股東安克創新跟它完全不同。

安克也是在亞馬遜發家的,但是近幾年進行了多渠道布局,在總營收不斷上升的情況下,安克將其亞馬遜收入占比和線上收入占比不斷下調,漸漸成為了一個“多渠道品牌”。

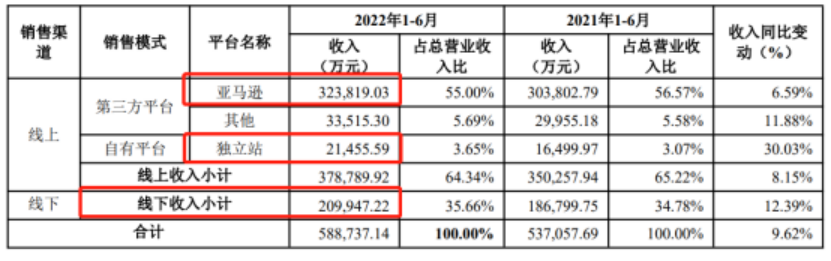

在2022年上半年,安克的亞馬遜收入占比下降到了55%,且線上收入占比也下降到了64.34%。

這主要是安克發力線下渠道的結果,其線下收入在2022年上半年達到了20.1億左右,占比上升到了35.66%。

目前,安克合作的線下零售門店超過 4 萬家,這些實體店覆蓋了全球各地,主要為全球性零售賣場、區域性大型零售賣場、獨立 3C 商店等,輻射到北美、歐洲、中東、澳大利亞等地區,包括沃爾瑪、百思買等。

相比之下,致歐太依賴線上了, 其線上B2C電商渠道貢獻的占比高達80.53%。

同時,相比于亞馬遜,致歐在其他電商平臺的收入占比皆為個位數,比如ManoMano和Cdiscount,收入分別只有1.45億和7000多萬。

其與Wayfair采用的B2B供貨合作模式,收入也僅為2.5億元。

這意味著,致歐的雞蛋同時集中在一個籃子里:線上——亞馬遜。只要線上生態或者亞馬遜大變動,那么,致歐將面臨巨大風險。

不刷單,是維護安全的最基本的底線,但是不刷單的亞馬遜店鋪,也會面臨其他不確定風險。

02 致歐失去漂亮曲線,背后吹來一股冷風

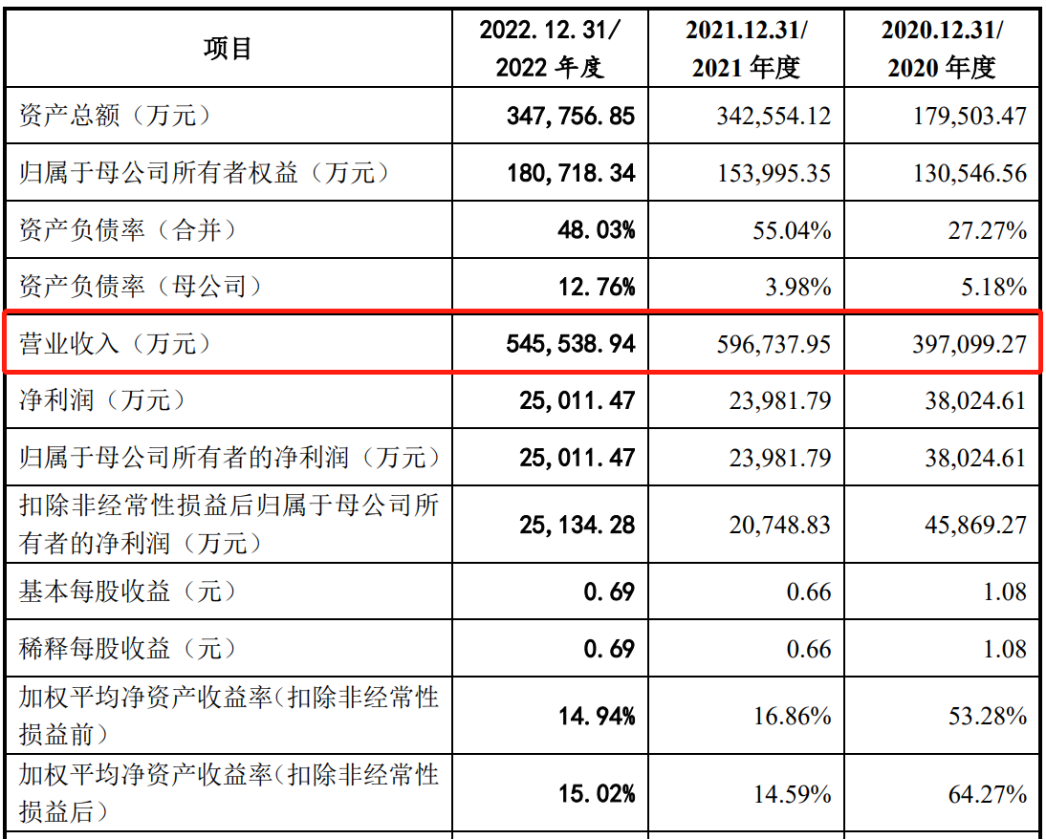

致歐在2020年的營收約為39.7億元,到了2021年營收暴增到約為59.7億元,完美地收獲了一條漂亮的增長曲線。

然而,這算是致歐近年來的“巔峰”了,到了2022年,致歐從巔峰中走下,營收不增反降,跌到54.6億元左右。

其營收從59.7億元跌到54.6億元左右,跌幅并不大,至少說明致歐保住了“疫情行情賦予的市場份額”。

雖然如此,致歐依然面臨整個家具、家居行業吹來的冷風。

2022年,許多家具亞馬遜賣家經歷了艱難的一年。除了在海外倉積壓了大量庫存,即便在國內,也有大量成品和生產備料放在倉庫里“吃灰塵”。

整個家具電商行業的情況不太樂觀,即便連家具電商巨頭Wayfair也遭遇水逆:Wayfair的活躍用戶在2022年縮水了19%,降為2210萬,比前一年同期(2730萬)少了近500萬。

要知道,Wayfair與致歐的增長曲線非常接近,同樣在2021年實現了增長大爆發。在2021年底,Wayfair供應商伙伴達到了23000家,同比增長43%,在售至少3000萬件家居、家具產品。

然而, 在2022年,Wayfair遭遇大挫折,裁員10%,收入為122億美元,縮水11%,凈虧損13億美元。

除了Wayfair,其他家具電商也不好過。

在2022年第一季度,美國版宜家”Bed Bath & Beyond的銷售額下降了25%,虧損3.58億美元。今年秋季,Bed Bath & Beyond裁員6000 人,關閉了150家門店,導致其股價暴跌了一半。

其中,美國床墊市場遭遇了15年來最嚴重的銷量下滑,6月份床墊銷售額下降13%,銷量下降19%。(Piper Sandler )

上半年,一批床墊制造商宣布關廠、裁員、破產:美國第三大床墊集團科絲娜宣告破產,舒達-席夢思關閉美國3家工廠,床墊電商ResidentHome大裁員,等等。

美國床墊電商企業Purple預測,2022年,Purple凈銷售額約為5.74億美元,全年凈虧損或達到9750萬美元。

一些大賣場的情況也不太樂觀,家具、家居用品、電器、建筑材料和園藝設備等產品庫存周轉率在上升。第一季度,梅西百貨庫存周轉率同比上漲9%,庫存增長了17%;沃爾瑪庫存同比上漲33%;塔吉特庫存同比上漲40%。

這主要跟市場的變化相關。

一、美國人“不買房”,通脹壓縮腰包,致增量市場不增長:2020年,新冠疫情襲來之際,美國瘋狂印錢,將利率降到接近于0,美國房地產行業應聲而起,房貸利率短時間內跌幅達2%低至2.5%,引發美國消費者空前的購房熱情——2020年美國房價上漲了10.4%,2021年上漲了18.8%。

同時,疫情期間的居家辦公引發的“宅經濟”、政府直接發現金、7200萬美國千禧一代進入首次購房的節點等利好因素,由此引發了巨大的家居家具需求井噴,致歐、Wayfair們由此受益。

然而,在2022年美聯儲收緊貨幣政策,同時建筑成本持續上升,同時美國抵押貸款利率還在上升,達到了7%(20年來最高水平)。這種情況下,美國買房人數量急劇下降,房地產銷售額也下跌。

此外,美國正在遭遇一場大規模的通貨不膨脹,消費者腰包普遍縮水。

房地產市場低迷、利率上漲、家具原材料上漲、通脹的背景下,這一頹勢,將延續到2023年甚至更久的時間。

在這種情況下,全美家居零售行業總額為1434億美元,增長率僅為1%,成為零售行業中政府排名倒數的行業。

二、存量市場縮減,實體店開始回來爭奪市場:彼時,美國疫情管控剛放開,憋了一年多的美國人紛紛回到線下實體商店,尤其是在購買價值較高的家居、家具產品時,他們更是想到線下實體商店里摸一摸,坐一坐,躺一躺(實體信息流),親自體驗產品才會下單購買。

在這種背景下,美國家具市場寒風陣陣。歐洲的家具電商情況也不太樂觀。

2022年11月7日,英國家具電商公司Made宣布進入破產管理階段,停止接受訂單。而在疫情宅經濟正當時的兩年前,該公司的價值高達7.75億英鎊,現在其市值僅為200萬英鎊。

此外,德國家具電商Home24表示,因其無力應對銷量下滑,決定出售業務,其股價在一年內下跌了80%。

同時,立足于中東歐的家具電商平臺VivreDeco也頂不住了,已于3月6日進入破產狀態。該平臺主營家具、燈具、飾品、家居用品等產品,覆蓋中歐和東歐的9個國家,包括羅馬尼亞、保加利亞、匈牙利、斯洛伐克、斯洛文尼亞、捷克共和國、克羅地亞、波蘭和希臘,并擁有超過1000個第三方家具和家居裝飾品牌。

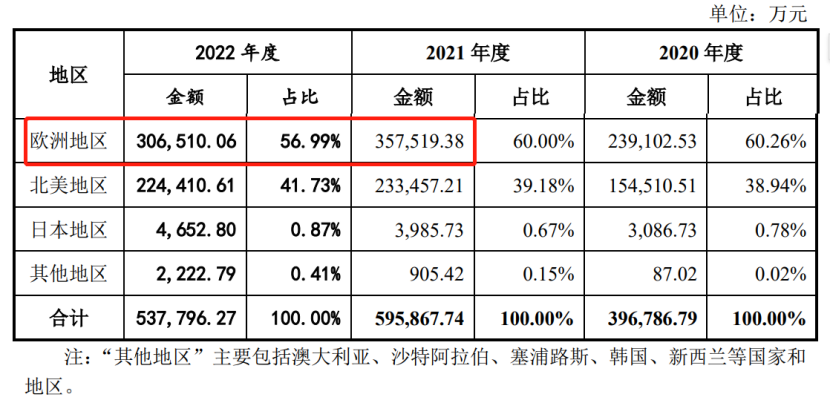

致歐的主要市場就在歐洲和美國,占比接近100%。如今,歐洲和美國諸多電商同行紛紛折戟,致歐也不得不面臨一個更加嚴峻的市場。

圖/致歐的市場分布

除了致歐,家具跨境電商企業普遍面臨著壓力,總庫存一直在上升。

據中國跨境電子商務協會預計,2022年中國跨境電商家具行業庫存有望突破500億元,同比增長10.7%。預計從2022年到2025年,該行業的庫存年均增長率將達到8.6%。

結語:話說回來,雖然家具電商遇到了暫時的困難,但總體的預期是良好的。因為,歐美家具、家居電商平臺背后的供應鏈根基,總體來說,沒有致歐等本土生長的同行那么縱深、那么牢固。

只要致歐們等扎穩馬步,并利用現有的“雪球”及其慣性,相信它能夠穿越周期,走過暫時的市場低迷期。

封面圖源:圖蟲創意

(來源:雨果網的朋友們)