這是來自亞馬遜賣家的常見問題之一。注冊JCT稅號后,是否任何賣家都可以無條件自主選擇自己想要的申報方式呢?答案是否定的。為什么呢? 這是因為選擇申報方式是有門檻和限制條件的呢,跟著艾思來捋捋兩種申報方式的區別和要求吧。

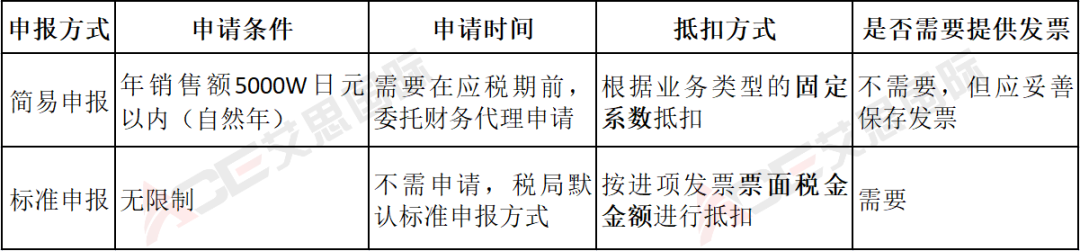

關于簡易申報或標準申報的區別,艾思在前面的文章已經詳細介紹過,以下用表格來總結更加清晰易懂。

簡易申報和標準申報區別:

(圖片來源:艾思國際公眾號)

兩種申報方式怎么算稅?

【簡易申報】

應繳稅金=凈銷售額*10% -基礎稅金*抵扣系數(電商零售業為80%)

【標準申報】

應繳稅金=凈銷售額*10%-抵扣票據上所示消費稅稅額

注:海關逆運算收取的進口消費稅、日本當地采購、Amazon的FBA費用消費稅進項票據均可以申請進項抵扣;但前提是這些票據必須是開在申報企業的名下。

2023年還可以申請JCT簡易申報嗎?

可以的,但有時間限制!我們來舉例說明。

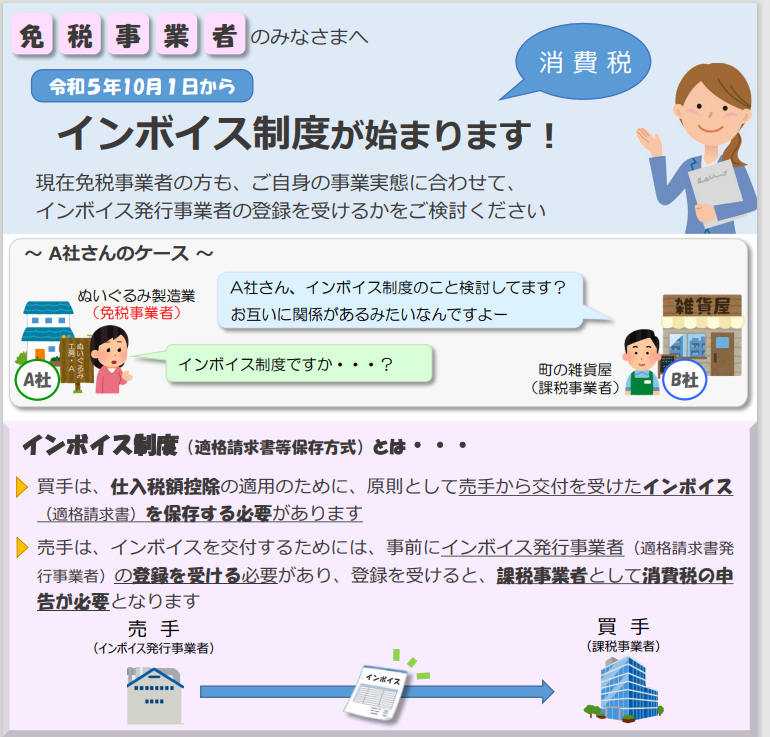

(圖片來源:艾思國際公眾號)

還有賣家繼續追問:23年之后怎樣才可以申請簡易申報?答案馬上就有了,以基準期(如2022年)超閾值注冊JCT,納稅期是從2024年1月1日開始;賣家應當在2023年12月31日前注冊JCT并且提出簡易申報申請,注意不要錯過時間哦。

2020年年銷售額超過1000W,但2021年、2022年都低于1000W,可以不申請JCT嗎?

在回答這個問題之前,我們需要理清日本納稅義務和發票登記號JCT之間的關系。

首先,消費稅納稅義務是在銷售額達到一定閾值后即產生的義務,在這個案例中,2020年作為基準期超額,那么賣家需要在2020年后通知國稅廳,在2022年成為納稅企業,獲得法人番號,這就是所謂的JCT稅號。所以賣家在2022年的納稅義務是肯定的,一定需要成為合規納稅人。

其次,在跨境電商行業語境之下的JCT大部分指代的是JCT注冊號,即發票登記號。如果賣家在得到JCT稅號后,繼續申請JCT注冊號,即成為合格開票商,那么無論賣家之后的銷售額是多少,賣家都是納稅主體,這里的納稅義務產生的原因不再根據銷量多少而判定,而是因為賣家成為了JCT發票開票商,必須放棄免稅特權,成為納稅企業。

(圖片來源:日本稅局官網)

當然,從賣家反饋店鋪的銷量較低情況來看,如果使用固稅方式發貨,無法提供合規的進口清關票據進行抵扣,使用簡易申報是比較合適和劃算的,直接按采購固定系統80%抵扣。

除了簡易申報和標準申報模式外,日本國稅廳根據免稅企業因需要成為發票登記商而成為納稅企業的情況,為這類企業特別頒布了二成特例的申報方式,具體情況和與簡易申報的異同,艾思已經在之前的文章中進行過分享,可以跳轉查閱哦!

(來源:ACE Tella)

以上內容屬作者個人觀點,不代表雨果跨境立場!本文經原作者授權轉載,轉載需經原作者授權同意。?