(圖源:沙之星跨境)

你好,我是Amy,為您的跨境掘金之路保駕護航。

日本JCT申報,你了解多少?如果您的基準期銷售額是1000萬日元,選擇哪種申報方式更加節省稅金呢?

2023年開始,有越來越多的日本賣家申請注冊的日本JCT,我也收到了很多關于JCT申報的很多問題。

詳情可以點擊:

日本JCT申報細節大公開!賣家提問最多→抵扣&退稅等問題解答!

在這篇文章中我有提到,日本消費稅的申報方式分為簡易申報和標準申報兩種,那么這兩種方式到底選擇哪一種才最劃算呢?

首先,一個充分必要條件是,你的基準期年銷售額是否在5000萬日元以上。如果超過5000萬日元,那就必須做標準申報。等于和低于5000萬日本的,才可以有條件申請簡易申報。

簡易申報主要是指不需要計算實際采購貨物的課稅金額,可直接由課稅營業額來計算采購貨物的扣稅金額的方法。

注意:

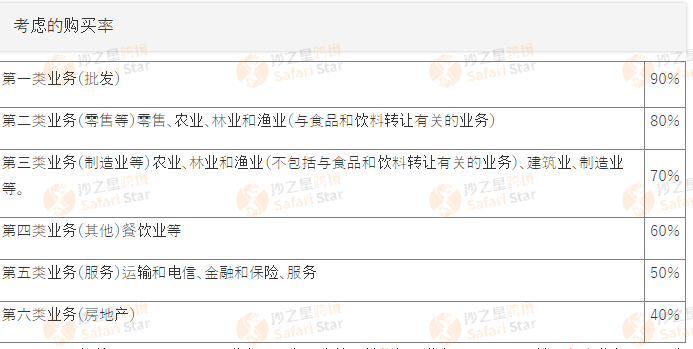

1、基礎稅金就是售凈銷售額*10%,抵扣系數是根據業種不同而規定的,一般在40%-90%(零售業為80%)

(圖源:沙之星跨境)

注意:如果您經營兩種或兩種以上的業務,原則上,應納稅銷售額按業務類型分類,并計算每個業務類別的應納稅銷售額乘以銷售稅額的核定成本率

2、亞馬遜收取的費用中,含JCT部分再簡易申報中不能抵扣。

針對基準年內銷售額在5000萬日元(含5000萬)以下的企業,還需要向稅務署提交材料申請,被受理后可以采用簡易申報制度。

簡易申報稅金=凈銷售額*10% - 基礎稅金*核對成本率(零售業為80%)

標準申報針對的是年銷售額在5000萬日元以上的企業。一般日本JCT申報默認是標準申報。亞馬遜收取的費用(含JCT)可以抵扣。

標準申報稅金=銷售產生的JCT-清關時繳納的JCT-亞馬遜相關費用中的JCT(亞馬遜相關費用包括但不限于運輸費和倉儲費)

舉個例子:例如1000萬銷售的本土企業,稅金為100萬日元,假設企業有效的進項單據有限,進項稅加總后抵扣稅金金額為50萬日元,那么企業按照標準憑票抵扣方式申報的稅金是50萬,按照簡易申報的稅金是20萬,所以按照簡易申報方案可以節省30萬稅金。

顯而易見,簡易申報可以節省非常多的稅金成本。那么問題來了,企業可以一直使用簡易申報嗎?視情況而定:

1、如果企業一直符合簡易申報標準就可以一直使用,并且在成為簡易申報企業后2年內不得更改申報方式。

2、如果您企業在基準期銷售額超過5000萬日元,那么在該基準期對應的納稅期,您企業將不能再使用簡易申報。

??經營品類單一的企業可選擇簡易申報,可以有效地簡化財務處理流程,減輕企業的行政負擔。

??但如果企業本身進項稅比較多,并且超過了自身營業額的80%,那建議賣家選取標準申報模式。經驗類目較多的企業,簡易申報需要區分每一類業務類別按照不同采購系數加總,對于這類企業,簡易申報不僅不會帶來財務流程上的簡化,反而會增加企業財務工作。

(來源:Amy聊跨境)

以上內容屬作者個人觀點,不代表雨果跨境立場!本文經原作者授權轉載,轉載需經原作者授權同意。?