本文經授權轉載自公眾號:白鯨出海

作者:pridecheung

近兩年的 Meta 年過得并不順利,在 2022 年,Meta 甚至創下了好幾個“首次”。

2022 年 Q1

是蘋果 IDFA 新政正式實施之后 Meta 首次單季度營收環比下降

2022 年 Q2

首次單季度營收同比下降

2022 年 Q3

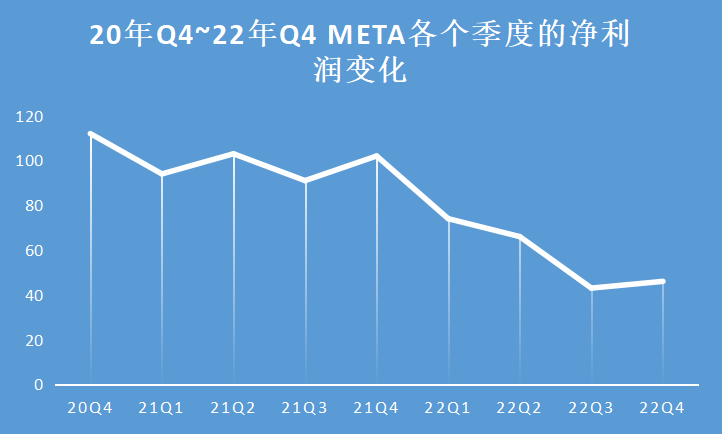

凈利潤同比下滑超過 50%,Meta 首次出現如此大幅度的同比凈利潤下降

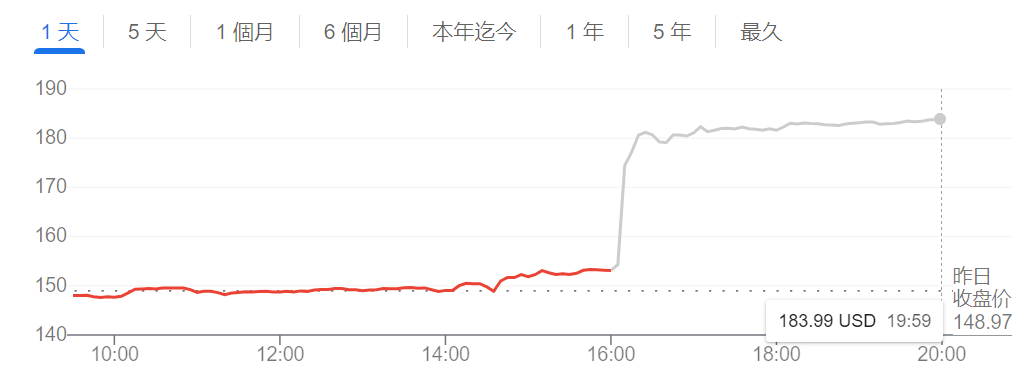

2022 年的前三個季度,沒有一個省心。而今天發了 Q4 財報的 Meta 股價大漲 20%,甚至宣布了 400 億美金的“股東友好”回購計劃,要知道,400 億美金可以買下 2.5 個 Snapchat 了。投資人和自己,貌似都在 Meta 身上找回了自信。

并不如 2021 年同期,只能說止住頹勢

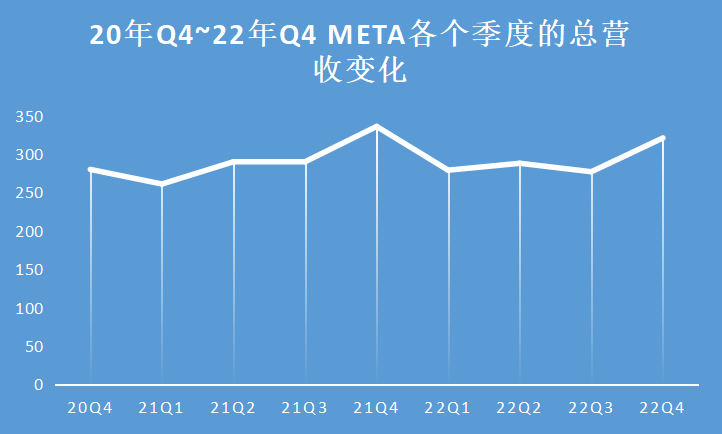

看完 Q4 財報的數據之后,一句話概括就是環比都漲了,同比去年同期還是差點意思,但不論是軟件、硬件的收入業績,都比分析師預期得好一些,大家認為頹勢止住了,是 Meta 股價上漲的主要原因。

從營收金額來看,Meta 在 2022 年 Q4 的營收金額達到 321.65 億美金,雖然還是同比下降了 4%,但是環比上漲了 15.9%,并且超出了分析師普遍預期的 315.3 億美金。

Meta 現在的營收統計口徑,主要分硬件和軟件,“Reality Labs”和“Family of Apps”。其中 Family of Apps,也就是 App 全家桶的收入依然占到大頭,在 2022 年 Q4,Meta 的“App 全家桶”營收金額達到,314.38 億美金,占比 97.73%,其中廣告收入達到 312.54 億美金,占比 99.41%,作為 Meta 命脈的廣告收入和 Q4 總營收一樣,環比上漲,同比下降,分別是 14.5%、-4%。另外,也要考慮到每年 Q4 廣告收入都會上漲的客觀規律在。

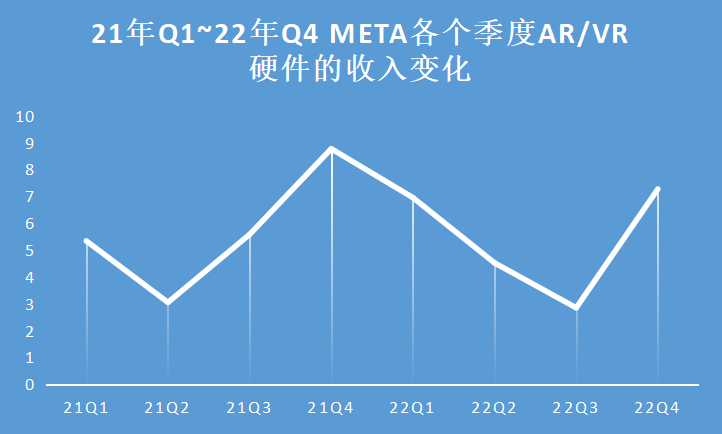

硬件方面,2022 年 Q4 Meta 的 VR/AR 部門 Reality Labs 的營收達到 7.27 億美金,占比同比下降 17%,環比增長 155%,也是比分析師預期的 25.7% 降幅好一點。但不論是 VR 頭顯 Meta Quest,還是 Horizontal World,依然讓人看不到希望。

從成本側來看,可以概括為,元宇宙和 AI 在燒錢,裁員來省錢。

Q4 季度 Meta 的主營業務成本為 83.36 億美金,這一數據同比增長 31.74%,也創下了歷史新高,主營業務成本大幅上漲的主要原因是公司在元宇宙業務上的大力投入;運營成本方面,Meta 還是細分為了研發費用、營銷費用和行政管理費用,其中研發費用達到 97.71 億美金同樣創下新高,而行政管理費用 30.85 億美金,同比下降 10%,主要來自一波大裁員。

而在這份財報中 Meta 也提到,預計 2023 年的運營成本將控制在 890 億美金至 950 億美金,這個范圍遠低于此前 940~1000 億美金的目標,在研發費用持續增長的情況下,預計 Meta 還會繼續通過裁員來節省開支。從扎克伯格近期的一些動態來看,的確已經表示出了對公司臃腫的管理體制的不滿,接下來可能要對中層管理人員動刀了。

從利潤側來看,這一季度 Meta 的凈利潤僅有 46.52 億美金,延續了上季度的低迷表現,同比下降了 54.8%,比上個季度的同比降幅還多出 2 個百分點。綜合全年,Meta 的凈利潤為 232 億美金,同比下降 41%。

那么這份還算可以、但并不亮眼的財報,投資人和 Meta 自己到底是從哪里找到的信心呢?

Meta走出陰影,迎接TikTok們的挑戰?

找到 Meta 這一次大漲的原因,我們需要回顧當時為什么跌。

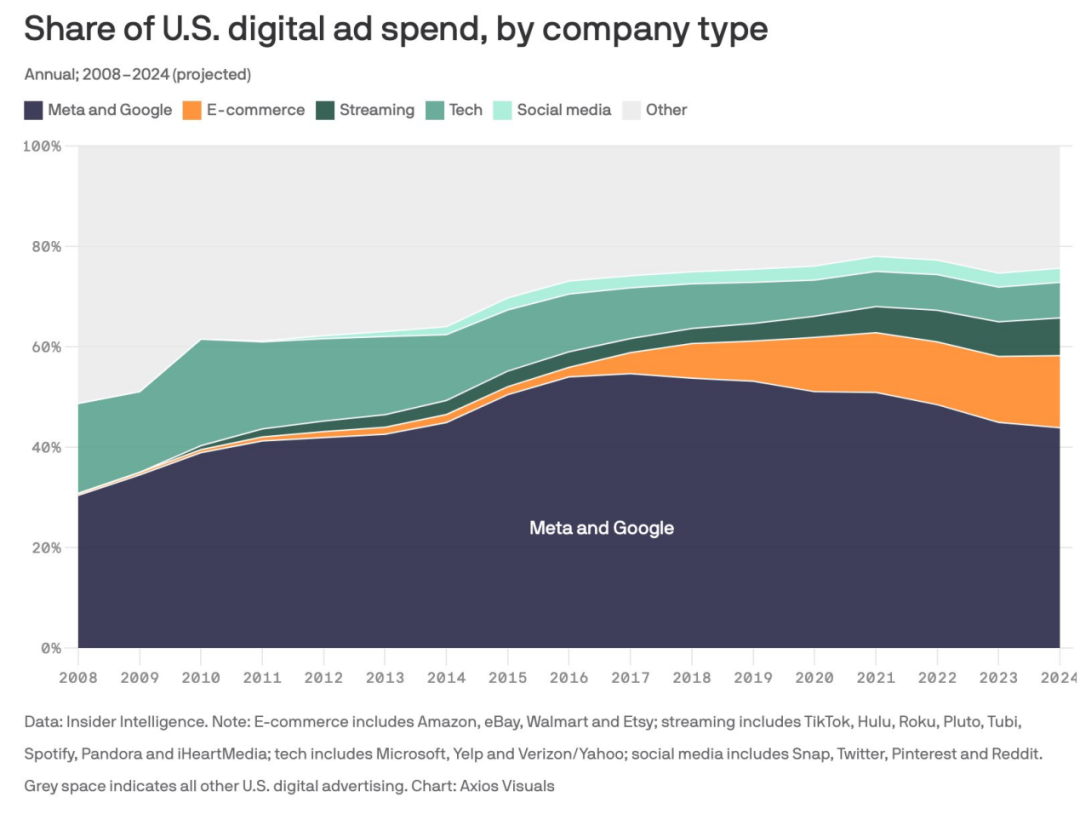

從原因上來看,Meta 的財務困境,是廣告行業變革、用戶消費內容行為的變化、以及經濟下行幾個因素綜合作用帶來的。用詞來形容營收驅動力,就是“青黃不接”。

Meta 雖然是校園社交起家,但經過這么多年的變化,已經是偏內容消費,賺的是用戶注意力的錢,沒怎么踩到短視頻的熱點,Meta 押注不知道什么時候才來的元宇宙,更是燒錢如燒紙,必然導致投資人恐慌,股價下跌。

TikTok 等新興廣告平臺也在憑借自身的優勢搶占廣告市場,但 Meta 的收入接力棒一直傳不下去。把名字也改了,想要全面轉型元宇宙的 Meta,RL 部門(主要是 VR 頭顯 Meta Quest),只能在節假日沖一沖銷量,Q4 在整個營收中的占比只有 2.2%。扎克伯格自己也表示 Meta 的元宇宙業務將會是一場長達十年的持久戰。遑論,2022 年 10 月數據顯示,上線了近一年時間的 Horizon Worlds,MAU 還不及 20 萬,與公司本就不高的 50 萬 MAU 目標還相差很遠。

而這一次上漲,可能也要在這上面找原因。雖然收入接力棒還是沒有傳下去,但是本來的收入主力,貌似又行了。

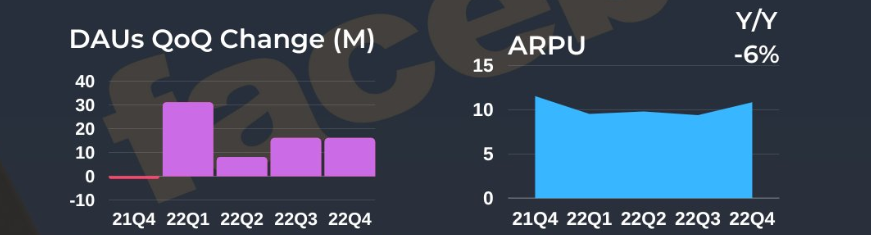

廣告收入取決于活躍用戶數量、用戶日均使用時長,單用戶價值幾個因素。根據最新財報以及點點數據顯示,Facebook 的 DAU 為 20 億、用戶日均使用時長為 44.36 分鐘、ARPU 為 10.86 美金。形成對比的是,Snapchat 的 DAU 為 3.75 億、用戶日均使用時長為 20.16 分鐘、ARPU 值為 3.75 美金。

只有幾項數據保持增長,才能保證廣告收入的持續增長,這也就需要用戶更愿意使用 Meta 系的 App,以及 Meta 的廣告系統回穩。而前一點上,這一次給力的不是被大家廣泛看好的 Ins,而是總被嘲笑的老年 App,Facebook。

改版后,人們又愛Facebook了?

Meta 的全家桶里,App 不少,MAU 在 10 億量級以上的就有 4 個。但是能貢獻廣告收入的還是 Ins 和 Facebook。而最新的數據顯示,姜還是老的辣。

從外部分析師給到的預測,大致是認為 Ins 的廣告收入占比是 40-50% 左右,而華爾街日報表示看到的內部統計數據顯示,Ins 的廣告收入占比也就是 30% 出頭,而且漲勢并不明顯,廣告收入依然要看已經 18 歲的 Facebook。(Meta 已經不再按照細分產品來報收入了)

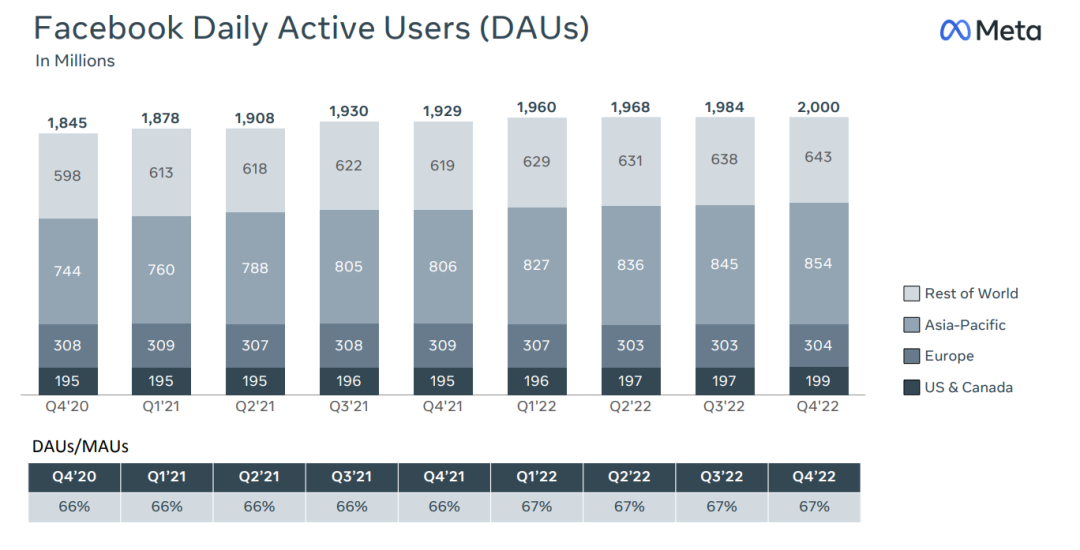

而本次財報中的數據也顯示,Facebook 的 DAU 在 Q4 首次達到了 20 億,比去年同期增長 7100 萬人次。經歷過去年 Q1 首次 DAU 下滑之后,過去一年來 Facebook 的 DAU 還是在逐季度增長,而這樣的增長可能與 Facebook 去年改版脫不了干系。

貼一張單獨的藍 App DAU 數據 | 圖片來源:Meta 財報

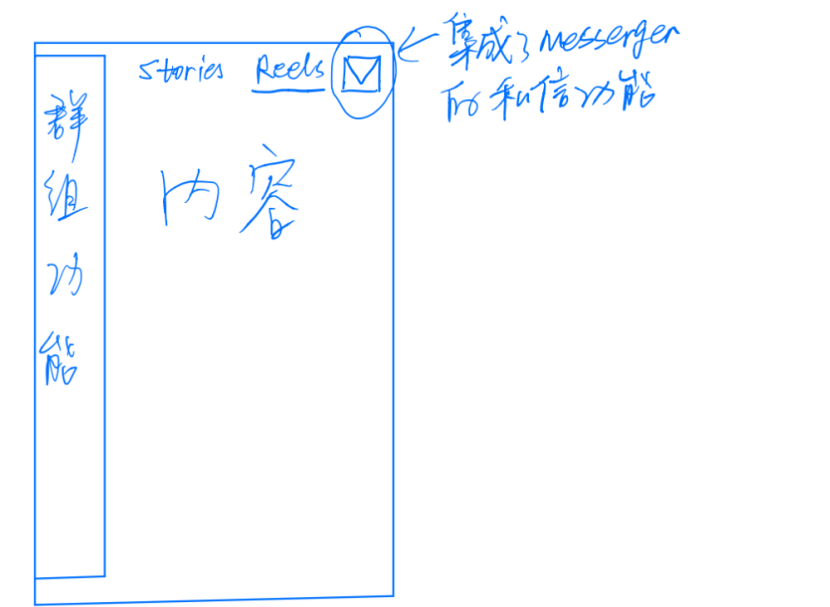

2022 年 6 月份的時候,Meta 曾宣布將要對 Facebook 的 App 界面設計做出改版,當時的改版計劃主要集中于三個方面,1、將主界面設計精簡為“Stories”和“Reels”兩個頂部標簽;2、在 App 界面的左側增加一個面板,用于展示 Facebook 群組,類似于 discord 的服務器列表;3、將之前移出掉的自家的 Messenger 私信功能重新“請回來”,放在 App 界面的右上角。

當時我們的預測

大半年過去了,Facebook 當初的改版計劃正在悄然實行。從目前的界面來看,私信和群組功能都已經按照預期的形式出現在了現在的 App 中,只有展示 Stories 和 Reels 的界面與我們當時的預測有億點小小的出入。從下圖我們可以看到,Facebook 最終將 Reels 的標簽放在了用戶發布動態的文本框下方,并且占據 c 位,左邊是 Stories,右邊是 Facebook 的會議室功能 Rooms。

來源:Meta 官方

群組和私信,可以說是用來加強用戶在 App 的關系沉淀和對 App 的粘性,Reels 則主要是用戶對內容的消費,這其中,UI 只是表面,更深層次的來自于算法。(我們之前也發布了文章《為了搶用戶,Facebook要改算法了》,感興趣的讀者可以點擊跳轉)

改版前,Facebook 的算法是基于用戶與好友之間的關系來做內容推薦,而改版后,Facebook 稱將會用新的推薦引擎來做內容分發,主要作用于 Reels,也就是大家熟知的 Meta 用來對抗 TikTok 魔法攻擊的短視頻業務,而且據我們的觀察,Reels 內容在 Facebook 和 Ins 兩個平臺上是相通的。

Ins 和 Facebook 過去兩年都不停在改版,這里就不展開了,說結論就是 Facebook 如上,Reels 扎下了根,而本以為面向更年輕用戶的 Ins 會對短視頻的接受度更大,但 Ins 改回了經典版。

從 Reels 在產品界面中的地位變化來看,在 Facebook 上 Reels 已經成為最左側一級標簽下占據中心位置的二級標簽,而在 Instagram 上 Reels 則將要搬離占據了兩年之久的 c 位,移到第四個底部標簽的位置。雖然目前來看 Reels 在 Facebook 上的位置依然不如 Instagram 重要,但是一個地位在加強,一個地位在被削弱。

Instagram 改版前(左)和改版后(右)

再進一步,Facebook 的 Reels 貌似成績還可以。

去年 10 月份 Meta 的一次內部談話中,Meta 的 CMO 舒爾茨就表示,由于 Facebook 算法的優化,Facebook 內 Reels 的觀看時長增加了 20%。這個消息,體現到 Q4 數據,第四季度中期,在 Reels 帶動下全球范圍內用戶在 Facebook 應用程序內花費的時間有所增加,甚至美國用戶的使用時長也增加了 5%,每天超過 2.3 億小時。

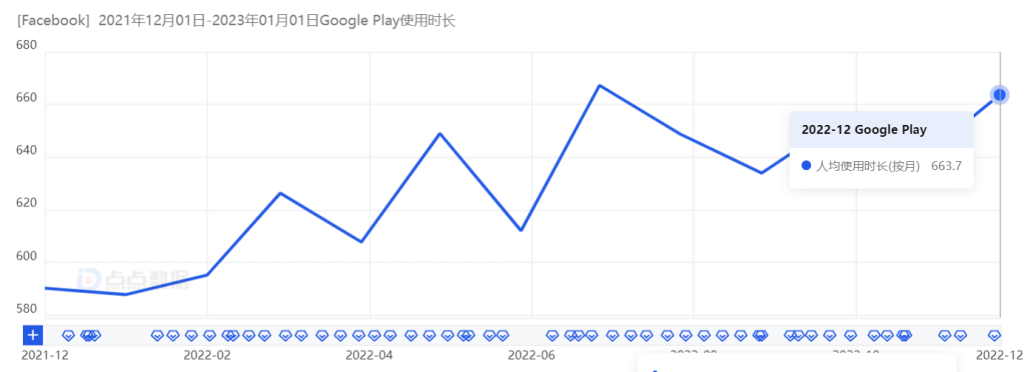

根據點點數據顯示,Facebook 使用時長的增長在 Android 端體現得更加明顯。如上圖所示,Facebook 近一年的使用時長處于波動中上升的趨勢,月度人均使用時長已經從 2021 年 12 月的 590 分鐘上升到了 2023 年 1 月的 663 分鐘。這一數據雖然依然差不多只有 TikTok 的一半左右,但卻幾乎是 Snapchat 的三倍。丨數據來源:點點數據

Facebook 靠著短視頻 Reels 爭取到了用戶的時間,甚至 Facebook 的產品負責人艾莉森在寫給員工的一份備忘錄中表示,“根據公司內部的數據顯示,Meta 已經在短視頻市場上占據了非常重要的份額”。(ps:筆者還是覺得占據非常重要的份額,有點夸大其詞..)

但也并非全都是好消息。雖然 App 的觀看時長在增長,但是用戶的參與度卻沒有隨之提高。根據 Meta 內部的文件透露,根據上季度中期的數據顯示,Meta 旗下的 App 的內容制作和參與度方面都在持續下降,在年輕群體中這一現象尤為嚴重。

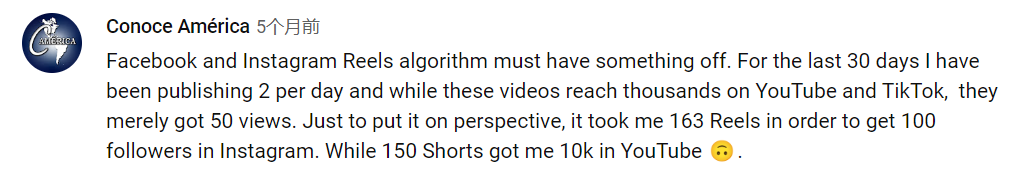

從筆者目前得到的一些信息來看,多數 Reels 的創作者都還在沖擊觀看量賺取獎金的階段,吐槽參與度的并不多。倒是 Meta 著重在 Reels 上實施的算法,似乎還有一些不穩定。在 YouTube 上多個講解 Facebook Reels 的視頻下方評論區中,用戶對于 Reels 的觀看量效果的評價有些兩極分化,有的用戶表示用了 TikTok 5 年只得到了 2700 個粉絲,視頻的觀看量也不高,而 Facebook Reels 用了不到一年就得到了 7 萬粉絲,并且互動量和觀看量都更高;但也有的用戶表示,他認為 Reels 的算法有問題,過去 30 天他每天發 2 條視頻,然而同樣的視頻在 YouTube 和 TikTok 的觀看量達到上千次,Reels 只有不到 50,另外他發了 163 個 Reels 視頻后才得到 100 個粉絲,在 YouTube shorts 他 150 個視頻就獲得了 1 萬粉絲。但因為內容是比較個性化的事情,類型可能適合的用戶口味不一,這里也就是給到一個視角。

圖片來源:YouTube

但讓創作者賺到錢,則是可控且必須的,這極大影響創作者熱情、以及平臺的內容生態。但 Meta 在這方面,貌似有些落后。

根據華爾街日報的消息,在 Instagram 上,Reels 的增長還給廣告業務帶來了負面的影響。據悉,由于 Reels 在 Instagram 內廣告位的售價遠低于帖子和 Stories 的售價,這導致當平臺展示更多短視頻內容的時候,帶來的廣告收入不增反降。對此,Meta 又調整了 Instagram 的算法,減少了 Reels 內容向用戶的推送,然而這樣的舉措,又讓 Reels 在 Instagram 內的觀看量下降了 12%。怎樣平衡短視頻內容的展示與廣告受益,將會是 Meta 接下來比較頭疼的問題。

幫助Meta渡過難關的是AI,不是元宇宙

而廣告收入的另一頭,廣告系統的穩定,則是 Meta 頭疼的另一大問題。

自從蘋果 IDFA 新政推出以來,Facebook 就一直在尋找對策來應對廣告定位不準確的問題。在經受了一年時間廣告業務的低迷之后,本季度 Meta 的廣告業務有所回暖,雖然像我們前文中提到的其中有一定季度性的原因,但是也有 Meta 自身的應對。

去年十月份 Meta 的一次內部談話中舒爾茨表示“Meta 已經渡過了受到蘋果新政影響的最糟糕的部分”,并且當時認為 Meta 受到的收入損失已經從去年年初的 8% 下降到 2.5%,并且他當時預測有可能會在第四季度完全擺脫掉這樣的負面影響。

Meta 的廣告表現逐漸回暖,與 Meta 在人工智能上的投資密不可分。

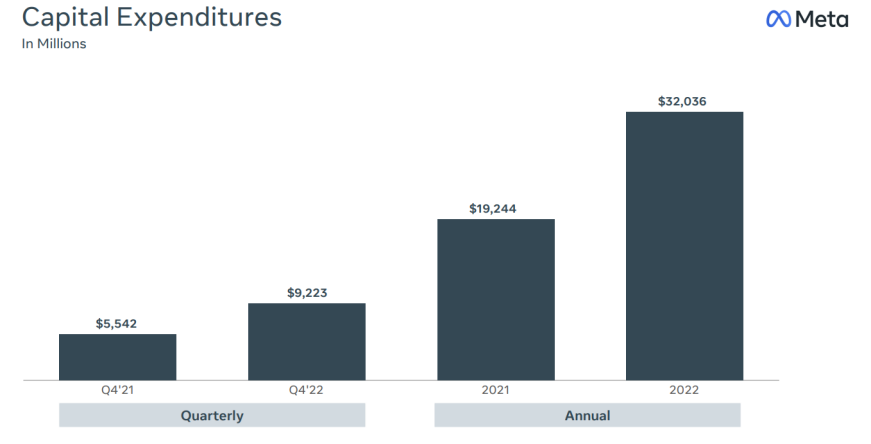

根據最新財報中的數據顯示,2022 年 Meta 的資本支出相比于 2021 年將增加 150 億美金左右,達到 320 億美金,這主要是受數據中心、服務器、網絡基礎設施的投資推動。Meta 的 CFO 在最新財報中也預測,2023 年公司將把重心放在新型的數據中心的建設上,因為新型數據中心更節省成本,而且可以同時支持人工智能和非人工智能的工作運轉。

去年 12 月份,Meta 宣布停止在丹麥的兩個數據中心的建設,因為在建數據中心并不能符合 Meta 發展 AI 的需求。當時有消息稱,Meta 將多拿出 40 至 50 億美金來投資新的人工智能數據中心。

而 Meta 在人工智能上的投資的應用計劃中,增強廣告主對用戶的數據分析能力和廣告的定位能力是非常重要的一部分,根據扎克伯格的分享,人工智能的進步可以使得 Meta 在獲取數據減少的情況下也能向用戶提供更好的個性化廣告。

為了得到更多用戶的數據,Meta 也“無所不用其極”地采取了各種政策。根據華爾街日報的消息,為了拿到更多用戶的數據,Meta 的策略有兩個,一個是跟用戶“討價還價”,也就是向用戶承諾,如果用戶同意 Facebook 對用戶的數據進行追蹤的話,Facebook 會向用戶少展示一些廣告;另一個是嘗試更多的廣告類型,比如增加“預訂”、“訂閱”功能廣告,點擊這些廣告后用戶為了預訂會填寫自己的信息,Meta 可以通過這樣的方式收集用戶的各種信息。

從廣告主的感受來看,似乎也與 Meta 對自己廣告業務復蘇的預測吻合。早在去年三月份的時候, 9to5 Mac 就曾發消息稱,有很多小企業表示當時 Facebook 和 Instagram 上的廣告表現突然比之前更好了,也銷售出了比平常更多的商品。對此,當時 Meta 的發言人也表示 Meta 在調整廣告系統,來幫助企業取得成功。不過筆者詢問了 Facebook 代投的從業者后,對方卻表示“還沒有感覺到 Facebook 廣告主的預算發生很大的變化”。

可能就像我們在前文中分析的那樣,Meta 的廣告業務正在努力從蘋果隱私政策調整帶來的負面影響中復蘇,但是復蘇是一個漫長的過程,落實到每一個從業者身上還需要一段時間。

結語

Meta 的這一次反彈,并不徹底,也并非好于 2021 年同期。

但是,在元宇宙的天馬行空之外,Meta 真的在努力解決問題,包括拯救被嫌棄的 Facebook、發力短視頻、研發 AI 來彌補數據獲取的不足導致的廣告定位不準。對于一個 18 歲的企業來說,Meta 也遇到了中年危機,是否能夠解決,我們一起來看 2023 年的財報吧。

封面圖源:圖蟲創意

(來源:雨果網的朋友們)

以上內容僅代表作者本人觀點,不代表雨果跨境立場!如有關于作品內容、版權或其它問題請于作品發表后的30日內與雨果跨境取得聯系。