2021年,歐洲、中東和非洲地區(EMEA)的體育&戶外用品的市值為120.4億歐元,預計2022年將突破131.8億歐元。本篇報告將從多角度解讀體育&戶外用品在歐洲市場的表現,帶賣家全方位領略歐洲熱門品類趨勢。

目錄:

一、 歐洲體育&戶外用品市場概況

二、 消費者趨勢

三、熱門品類

四、歐洲體育市場區域經濟

五、歐洲體育市場競爭格局

六、2022年歐洲體育行業增長點

一、歐洲體育&戶外用品市場概況

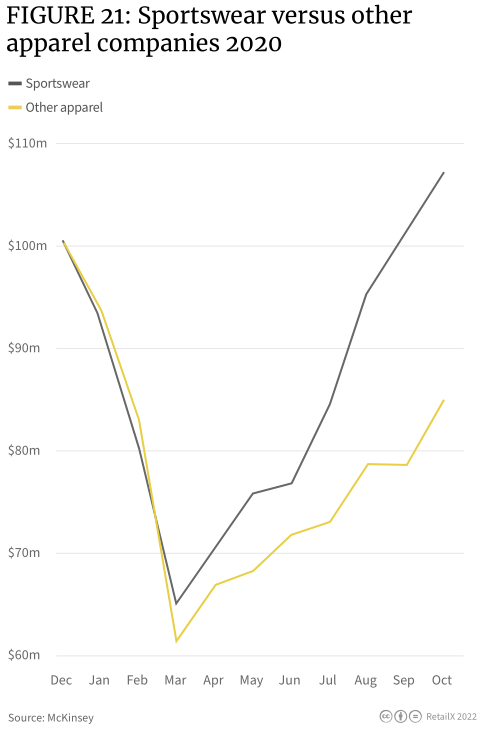

疫情無疑是體育&戶外用品實現銷量大漲的最強助攻。2020年3月疫情蔓延至歐洲大陸,團體運動、室內運動項目無法開展,這就導致2020年、2021年整個歐洲大陸人民的運動偏好發生了根本的變化,受出游限制的影響,這兩年參加滑雪和其他冬季運動人數減少,冬季運動服裝的銷量也隨之下降。

越來越多的消費者轉向個人運動,包括瑜伽和普拉提。疫情期間民眾所能外出實施的項目不多,主要是徒步以及跑步,造就戶外服裝和步行裝備行情大好。結合了瑜伽服、運動服和休閑服的特點的運動休閑服裝市場隨著民眾居家辦公、上網課而成為大熱品類。而網購,作為實體店閉門歇業消費者購物的唯一途徑,因為疫情而打開了銷路。

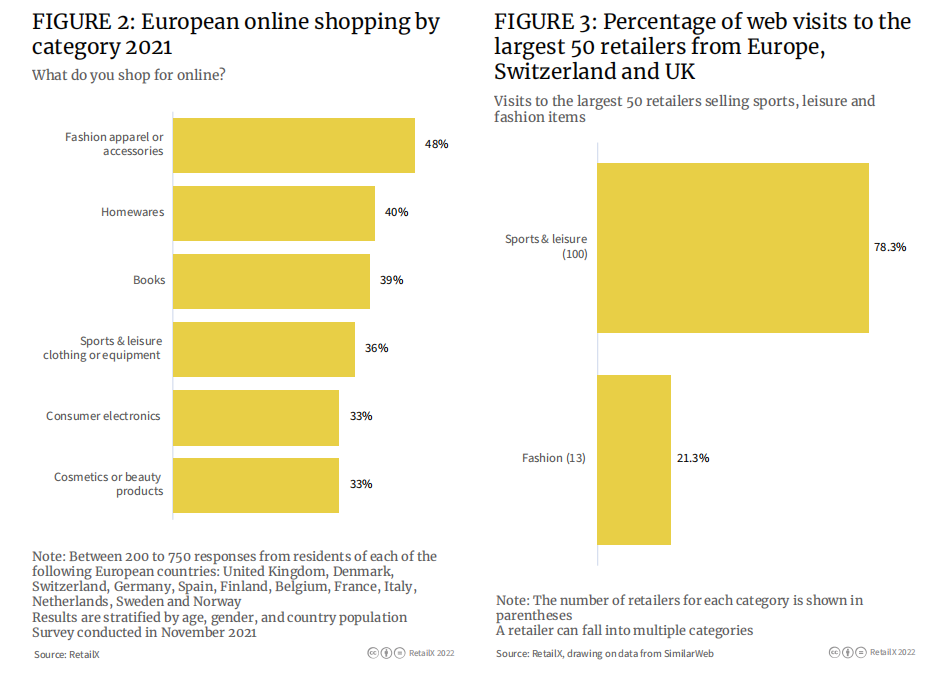

數據顯示,2021年有36%的歐洲人網購消費運動休閑服裝&裝備,該品類的網購占比僅略微落后于書籍(占比為39%)、家居用品(占比40%)。時尚服飾&配件的網購占比為48%,表明該地區消費者整體的網購意向相較于其他地區較低。

歐洲TOP50零售商的訪問流量占比來看,超過78%搜索關鍵詞“運動休閑”,而只有21%單獨搜索“時尚”。這意味著運動服裝、運動休閑服裝和運動時尚將成為越來越多服裝品牌的產品線。

同時間,聲稱能提高民眾自覺鍛煉積極性的健康檢測、體能訓練應用掀起了又一輪健身“革命”。

許多一線的運動品牌已經創建了自己的健身應用,組建起用戶社區,督促用戶鍛煉的同時開辟新的變現渠道,其中就包括付費訂閱。耐克的Run Club應用在2020年的下載次數為1540萬,相較比2019年上升了45%,已躋身耐克收入結構中較為重要的版塊。分析還表明,該應用在跑步等戶外運動用戶交流社區為耐克帶去非常大體量的曝光,耐克旗下搭載“黑科技”的邊緣但高端的產品得以售出,并且是以高價。

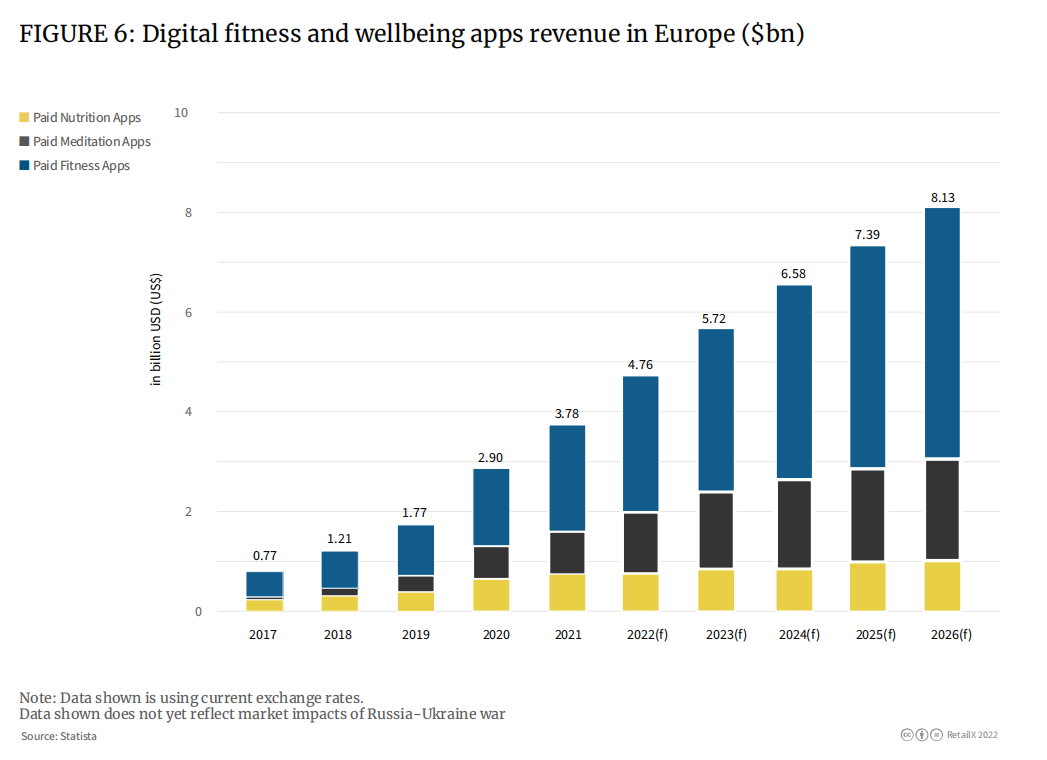

這些應用會向用戶收集一系列生物識別數據,如身高、體重、年齡、服鞋尺碼等,記錄運動過程中包括心率在內的各項身體機能指標的變化,僅僅這一點就為這些品牌帶來了長期的潛在收入,原因就在于品牌能根據數據向用戶提供更為個性化的購買建議。2021年,歐洲地區用戶在付費健身應用上的平均花費從2017年的41美元增加到60美元,未來的10年時間預計仍將保持增長。

另外,可持續理念也在影響著消費者的購物決策。

數據顯示,2021年消費者購買的約5%的體育休閑用品是基于可持續發展的理由(男性占比4.5%,女性占比5.4%),雖然相對較小,但與2019年的3.8%的男性占比和4.6%的女性占比相比,已有很大的提升。2022年底,可持續體育用品的銷售比例可能達到4.9%(男性)和5.9%(女性)。

2021年歐洲體育用品中,可持續類產品的市值約為6億歐元,2022年可能達到8億歐元。

現在,企業有責任探索新的、可持續的材料,并盡可能地使其生產、運輸和包裝具有可持續性。供應商、生產商和品牌也將更密切地關注材料的回收,推動二手體育用品市場的成熟。

雖然可持續類產品依賴材料、技術和制造工藝,屬于材料和能源密集型,但其受眾群體更傾向于為可持續發展的商品支付溢價,占受訪用戶的64%。這將促使該行業相應得加大投資,以適應市場需求。

比如,耐克公司,自2019年以來,已實現鞋履制造環節99.9%的廢料能夠被回收,或轉化為其他能源。自2016年以來,耐克每年減少淡水用量約230億升。行業另一巨頭阿迪達斯在其網站上表示,從2020年起,其60%的產品由可持續材料制成。而Patagonia等本身定位就屬于環境友好型的品牌,隨著消費者對可持續性產品的興趣大增,銷售量也水漲船高。

一批新的品牌也涌現出來。自2020年以來,Organic Basics、Girlfriend Collective和Wolven都變得更受歡迎,SportsShoe,一家專業的跑鞋公司,已順應市場趨勢大刀闊斧的重組業務,以實現在2025年前摘下“世界上最環保、耐用跑鞋”的頭銜。

二、消費者趨勢

1、個人鍛煉

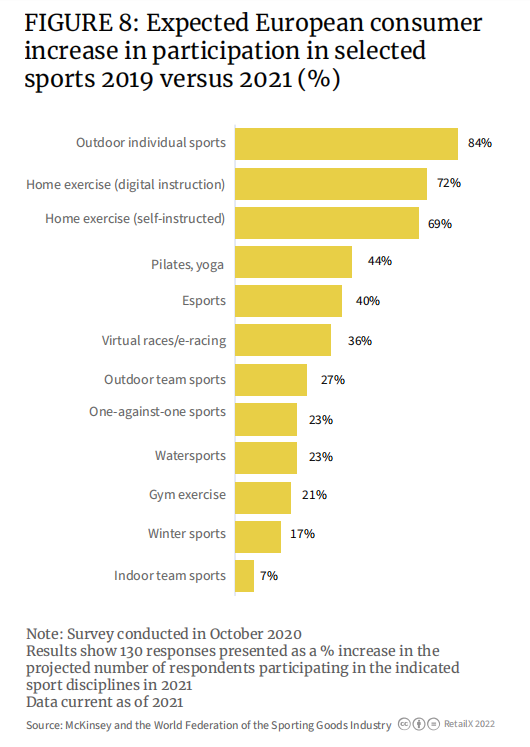

數據顯示,德國、意大利、西班牙和英國約65%的受訪者表示疫情后會更多將個人健康融入日常生活中思考,想要實現健康一方面可以從飲食、醫療器材入手,另一重要的途徑就是運動。調研結果顯示,相對于2019年,2021年歐洲人更傾向的運動項目,個人戶外運動名列前茅,兩年內的漲幅達到84%,室內鍛煉(線上跟練)的漲幅達到72%,電競和虛擬賽車活動也錄得大幅增長,分別增長40%和36%。

2、高性能產品

愛好高性能產品的用戶明白自己買的是易耗品,比如跑鞋。穿戴行走距離超500英里后支撐性泡沫和胎面開始老花,抗沖擊功能不再;排汗衣服使用微小的銀線來幫助排汗,使衣服保持干燥,其功效也是有限的;而運動胸罩在反復使用后會失去其重要的支撐作用。基于這點,高性能產品的用戶一般都是忠實的復購者。這類產品隨著健康這一概念的深入人心,銷路逐漸打開。

3、運動項目

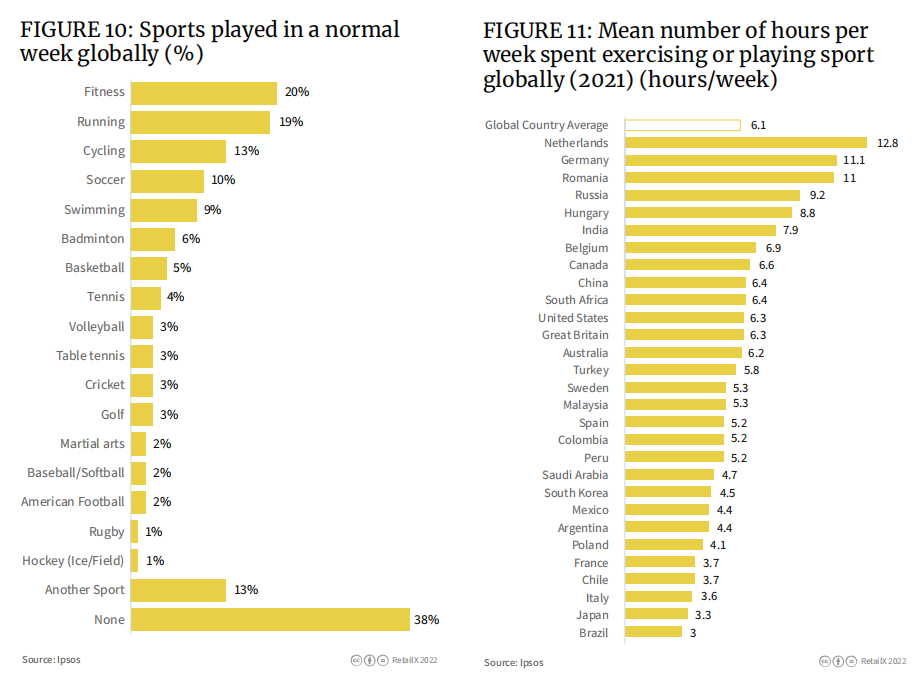

從下圖可以看到,健身、跑步、騎行是全球范圍內排名前3的熱門體育項目。足球、籃球、排球、板球等團隊運動,以及羽毛球、網球、乒乓球等一對一球類運動也越來越受歡迎,帶動了專門的服鞋、裝備銷量上漲。

從周鍛煉時長來看,歐洲的西班牙、意大利兩國民眾的運動積極性并不高,約16%的意大利人和14%的西班牙受訪者表示是受天氣原因影響。從社會角度來看,兩國均在疫情期間遭受重創,且并不像歐洲其他國家將運動健身視作健康生活方式的關鍵。

4、購買偏好

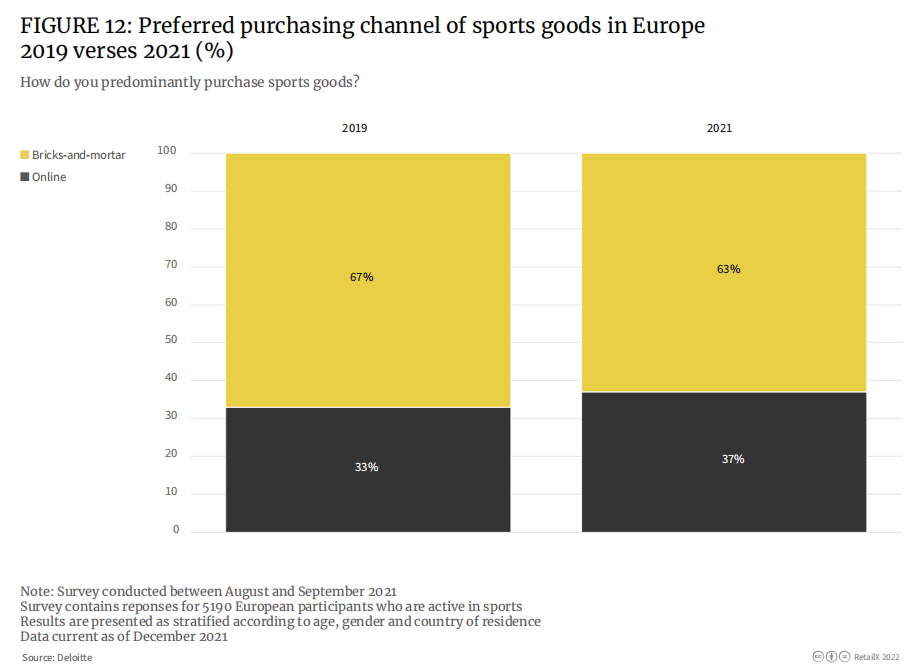

疫情前,67%的受訪者更傾向于實體店購買體育用品。到2021年,這一比例下降到63%。

疫情以前,歐洲人網購體育用品的比例為33%,2021年升至37%,電商平臺有更多的產品選擇以及更高的性價比是網購比例上升的主要原因。

但可以看到,實體店依舊是大多數歐洲人購買體育用品的首選,像是部分價格昂貴的專業運動服鞋,或者是定制款式都需要消費者到店,球拍或球棒等裝備也如是,外觀和性能都需到店實際體驗方能安心購買。

三、熱門品類

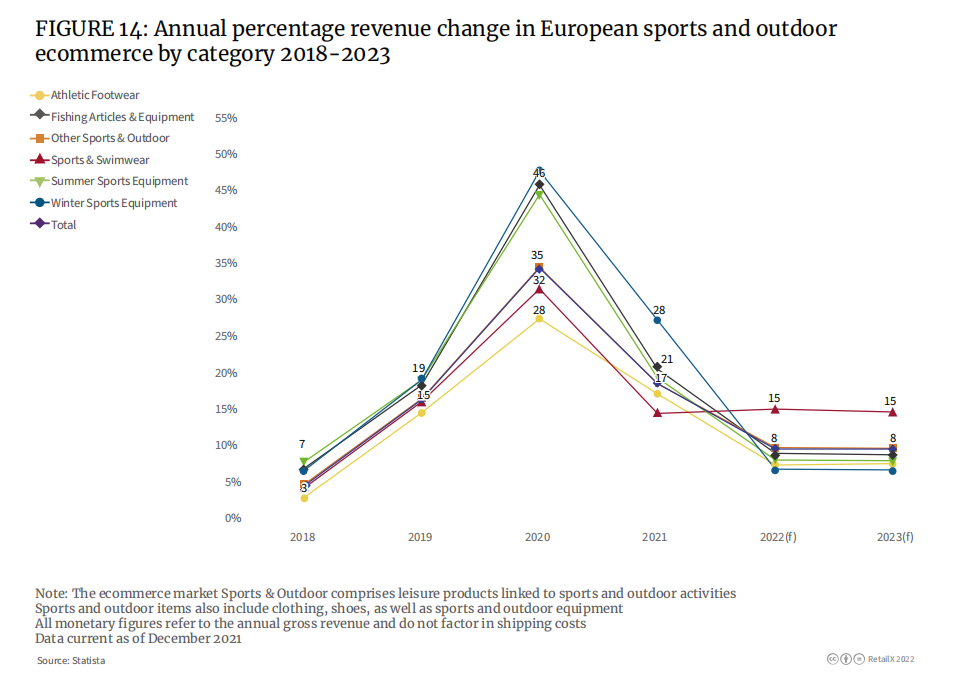

市場數據顯示,所有細分市場,從運動鞋、釣具、泳裝的銷售額都在2020年大漲。在此期間,所有類別平均漲幅的峰值為35%。

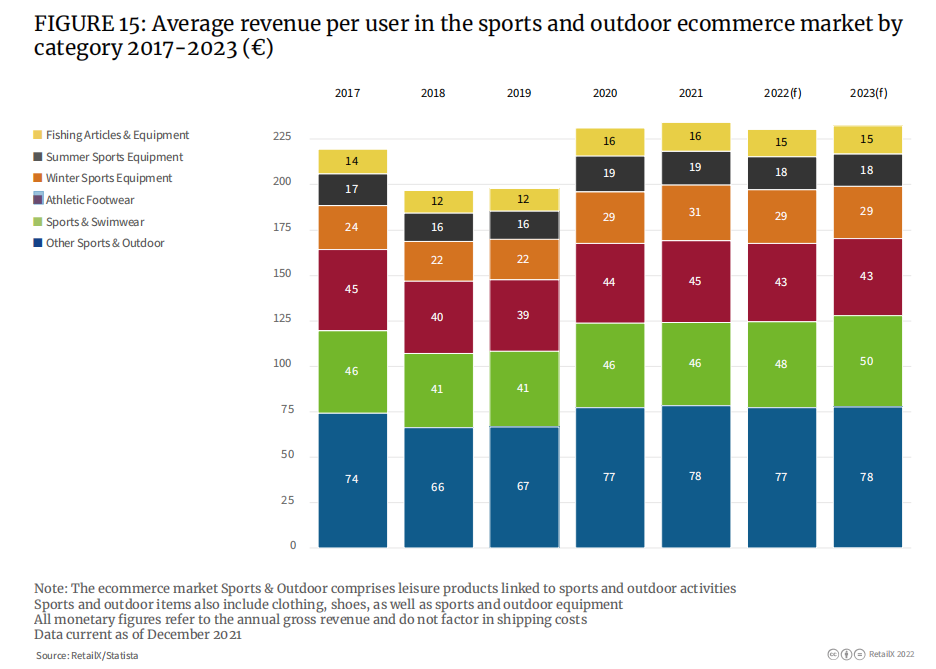

疫情期間能很明顯看到,消費者對釣魚、個人運動和其他戶外運動裝備的花費激增。團隊運動的裝備、服鞋則反之。單個消費者的平均客單價顯示,2019年到2020年,釣魚以及其他戶外運動的消費都明顯增加。釣魚的平均客單價從12歐元上升到16歐元,其他戶外運動的平均客單價從67歐元躍升到77歐元,漲幅分別為33%、15%。

1、運動服

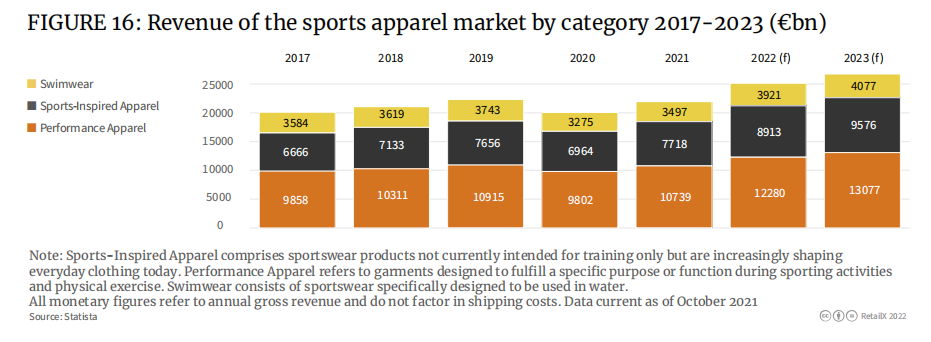

運動服可以進一步細化出高性能運動服、時尚運動服飾等等,尤其是后者,自20世紀60年代作為一種穿搭風格逐漸成型,Fila、Adidas Originals、Champion等運動品牌(或產品支線)都屬于這一風格。疫情后,瑜伽服這類運動服飾為更多的大眾接受,成為日常穿搭。這直接推動了時尚運動服飾的增長,2021年達到77億歐元,2022年可能會上升到近90億歐元。

2、戶外服鞋

作為戶外功能服裝市場的一個子類別,戶外運動服鞋在歐洲的市值約為30億歐元,占戶外行業市值的一半左右,預計往后也將實現強勁增長。疫情后,民眾愈發向往戶外,用于徒步旅行、露營和登山的戶外服裝和設備的購買量激增。放在以前,這屬于奢侈,但對越來越多的消費者來說,這已成為愛好和消遣。

自行車也在2019年、2020年和2021年出現需求激增的趨勢。歐洲自行車市場在2020年驚人地增長了40%,達到180億歐元。在此背景下,歐洲騎行服市場也將在2020年至2026年間增長6%。在歐洲,民眾對于將自行車作為日常交通工具的意向越來越高。

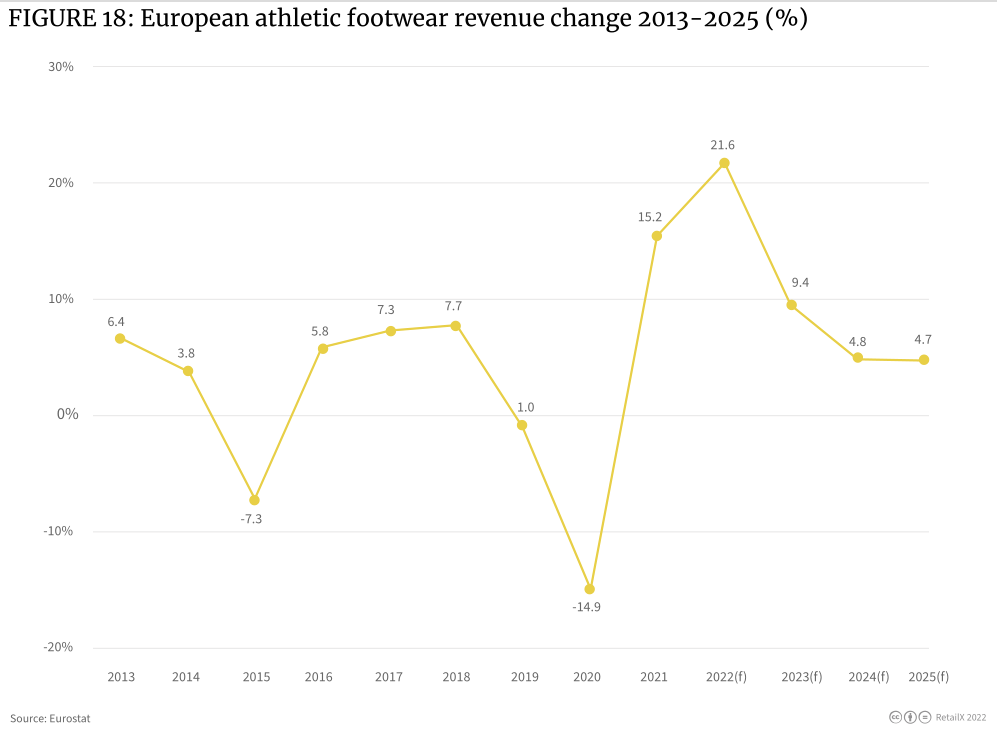

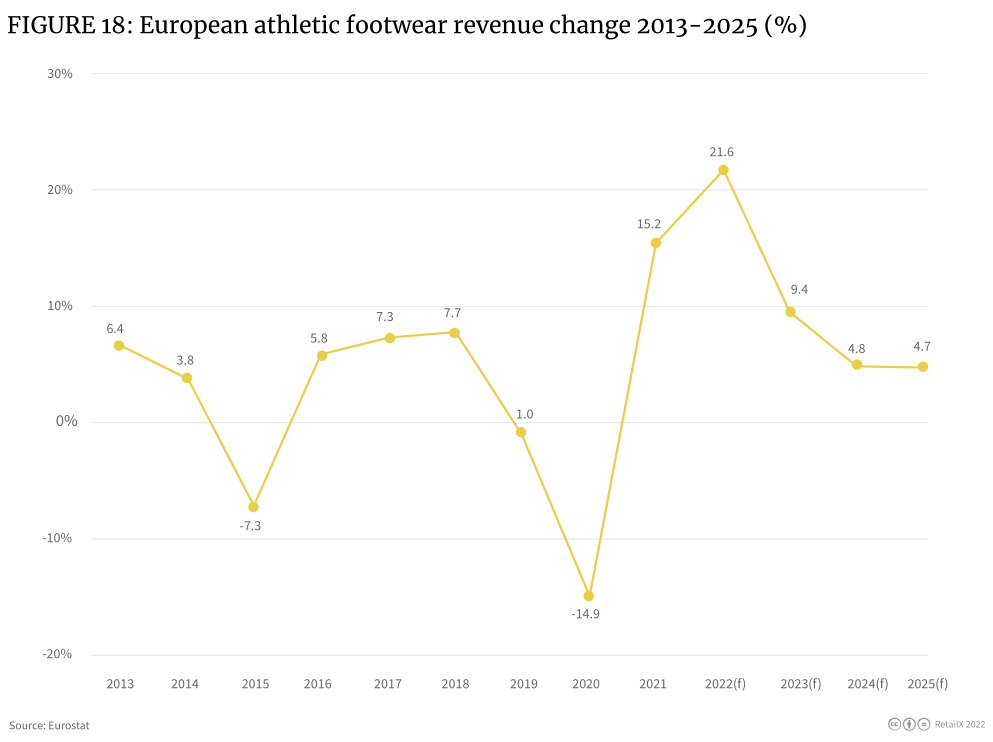

3、運動鞋

因為許多用于專業體育活動的運動場館被迫關閉,2020年歐洲的運動鞋銷量在疫情封鎖期間暴跌。然而,2021年隨之而來的行情反彈令人震驚,該品類市場在整個歐洲大陸的收入將增長15.2%,預計2022年將進一步增長至21.6%。

疫情讓消費者的購物欲獲得了刺激,尤其是市場中的年輕群體,他們渴望更健康的生活方式,因此更多人認真地參與體育運動。人們的可支配收入不斷增加,對每項運動所應穿戴的正確鞋類的濃厚興趣也有所增加。

不斷涌現的健身應用程序也在激發人們對運動的興趣,并在如何正確選擇鞋類以及防止受傷和提高運動表現的信息方面也發揮了作用。這再次推動了高性能運動鞋在市場端的銷售量。

整個歐洲鞋類市場價值約1300億歐元,其中運動風鞋類市場價值約為500億歐元,運動鞋和戶外鞋類則為480億歐元。

4、泳裝

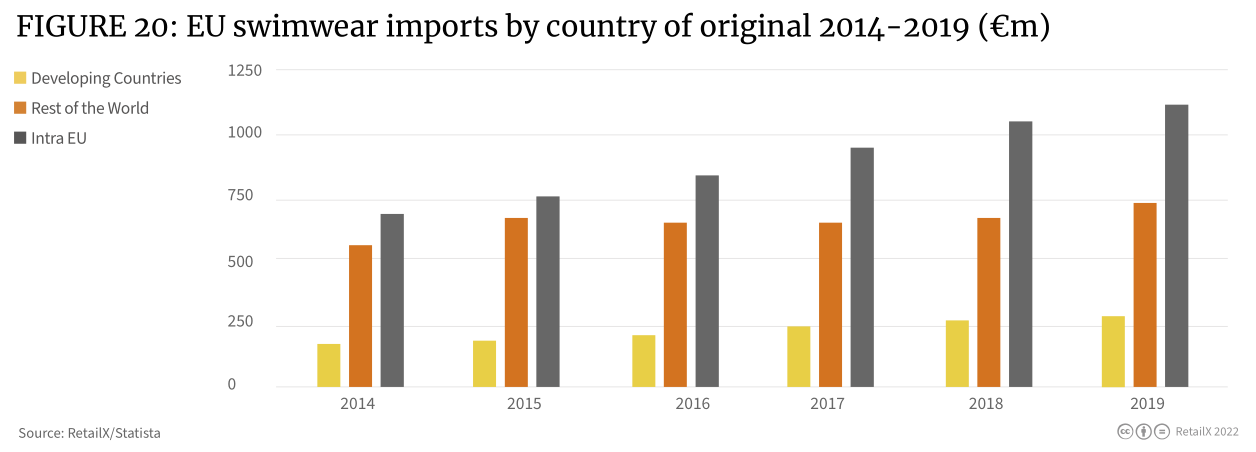

預計2022年泳裝市場規模增長將達到12.1%,部分被壓抑的假期消費與出行需求將得到釋放。該細分市場隨后將穩定在高于2019年水平。

過去五年中,歐盟泳裝進口額每年以8.5%的速度增長,高于所有歐盟服裝進口的5.8%的平均增長率。2019年,歐洲泳裝進口額為21億歐元,高于2014年的14億歐元。

德國(2.95億歐元)、法國(1.76億歐元)、荷蘭(1.71億歐元)、意大利(1.66億歐元)、英國(1.57億歐元)和波蘭(1.09億歐元)是歐洲最大的泳裝出口國。這六個國家的泳裝服裝出口市場規模合計占歐盟整體市場的70%以上。

5、運動休閑裝

運動休閑服在2019年之前已經成為關鍵性流行趨勢,居家辦公的防疫要求讓該市場在2020年和2021年的銷售額保持強勁增長,并且沒有顯示出放緩的跡象。

休閑運動服不僅成為運動服裝的專業細分市場,而且也是時尚品牌的對齊目標。因此,運動服和時尚服裝之間的界限也相當模糊。

許多消費者的購物習慣不斷變化,他們將健康的生活方式置于其他追求之上,將體育鍛煉作為他們日常生活的一部分。例如,在許多商業領域,穿著運動服參加Zoom會議已經變得更加廣泛被接受。

疫情期間健身軟件和相應配套服務的興起,也促使更多的消費者在日常生活中接受運動服,并在工作日也積極進行體育運動。

因此,運動服裝行業迅速將其與服裝的時尚前瞻性相結合,創造出滿足時尚、休閑和運動需求的服裝,使得這個新的產品細分市場獲得增長。

其他因素也將時尚界的發展重點轉向運動休閑服。2020年DTC體育品牌的線上銷售量增加,社交媒體和自媒體從業者合作逐漸成為重要的營銷方式。

目前運動休閑服市場主要參與者為耐克和阿迪達斯。后來的新入場者Under Armour和Lululemon在運動品牌時尚品類的萬神殿中,都占據了卓越的市場地位。

6、運動器材

運動器材市場規模在2020年經歷了縮減,又在2021年經歷了快速膨脹。預計2022年該品類市場的擴張速度將趨于平穩。

網球類器材便是一個很好的參考指標。歐洲擁有全球52%的網球俱樂部,歐洲的網球拍市場2021年的市場規模為1.0355億歐元,預計2028年將達到1.1413億歐元,復合年增長率為1.4%。

同時值得關注的還有足球類器材市場。2019年,全球足球類器材市場規模為19億美元,預計到2027年將達到37億美元。從2021年到2027年,全球市場預計將以18.3%的復合年增長率增長。

歐洲家庭健身器材市場在疫情期間蓬勃發展,雖然未來將繼續增長,但比其他運動器材類型將更快呈現疲態。2021年,家庭健身和健身器材市場的價值為20億歐元,2021年至2031年間將以每年3.1%的速度增長。

四、歐洲主要運動市場區域經濟

歐洲是許多世界知名運動品牌的所在地,包括阿迪達斯、彪馬和斐樂。同時,德國、法國、意大利、西班牙、英國和荷蘭等西歐市場在歐洲大陸占據主導地位。相比之下,中歐和東歐市場規模較小,但增長潛力更大。

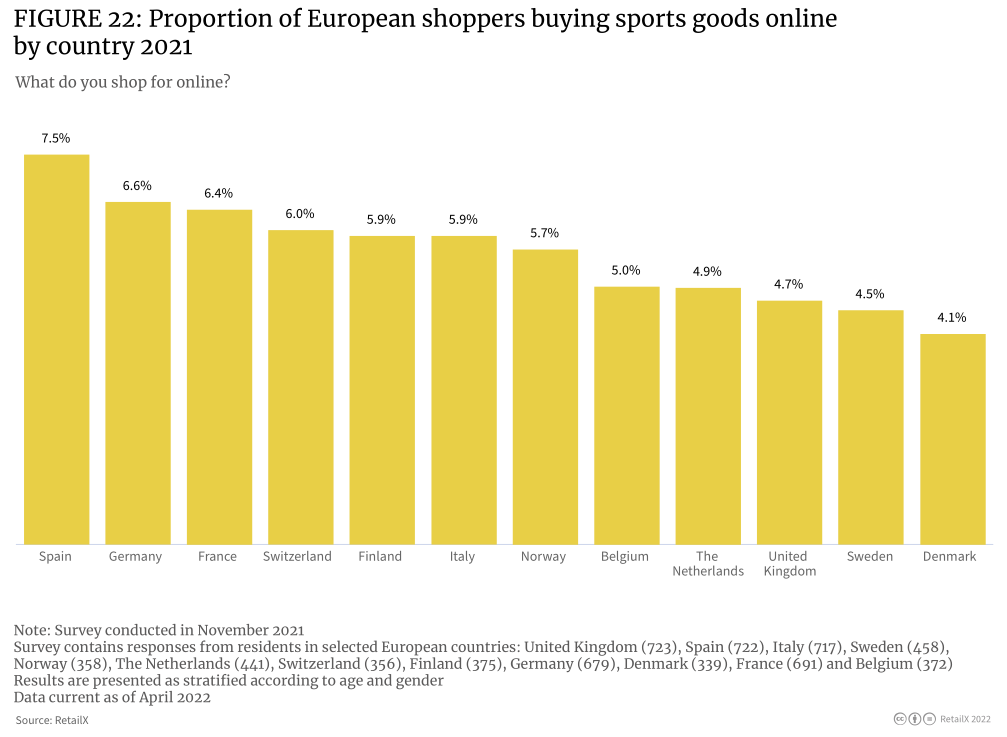

通過對歐洲體育消費者購物方式的分析發現,整個地區只有不到10%的消費者通過線上積極購買體育用品。主要原因在于,消費者購買體育用品時更喜歡實體店的購物體驗。盡管疫情促使各行各業的線上銷售額激增,但線上體育用品零售額增長卻相對緩慢。

有趣的是,線上消費群體中,體育類消費者所占比例最大(7.5%),西班牙是歐洲經濟區所有國家中,將體育作為消遣的國家之一。荷蘭的體育電子商務品類滲透率相對較低(4.9%)。

許多消費者希望親自到實體店購買體育用品和設備。在崇尚運動的國家中,消費者更專注于尋找合適的專業裝備和服裝。在體育發展較落后的國家市場中,情況正好相反,消費者的電子商務參與率更高(如西班牙)。

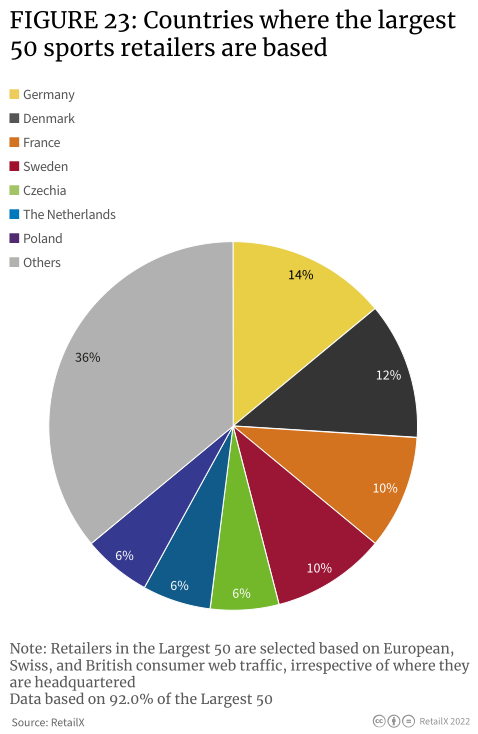

德國和丹麥的線上流量位居TOP 50體育零售商集中度最高,分別占歐洲整體市場流量的14%和12%。德國的線上體育消費者數量排名第二。擁有最多體育品類消費者的荷蘭,其線上體育品類零售商流量占比僅為6%。

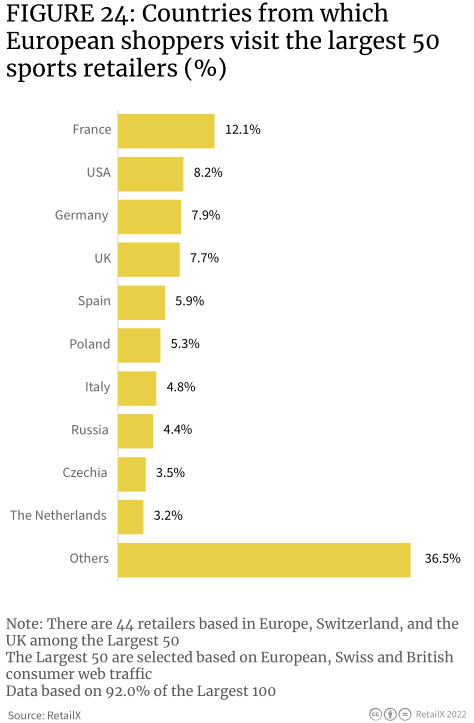

數據顯示,體育品類在跨境市場中的表現較為強勢。例如,TOP 50的體育類零售商收攬了7.9%的德國消費者,而其中14%的零售商總部位于德國。同樣地,TOP 50的體育類零售商收攬了12%的法國消費者,而其中只有10%的零售商總部位于法國。TOP 50的體育類零售商網站流量中超過8%來自美國。

這也在一定程度上表明,歐洲的線上體育用品和設備市場與其他零售品類相比,受國界影響較小。

即使是在脫歐后從歐盟購買商品方面可能存在額外障礙的英國,其本土消費者在TOP 50零售商的訪問量占比也高達7.7%,這表明許多英國消費者仍在歐洲電商網站上購買體育用品,英國體育消費者也向來重視歐盟的專業品牌和零售商。

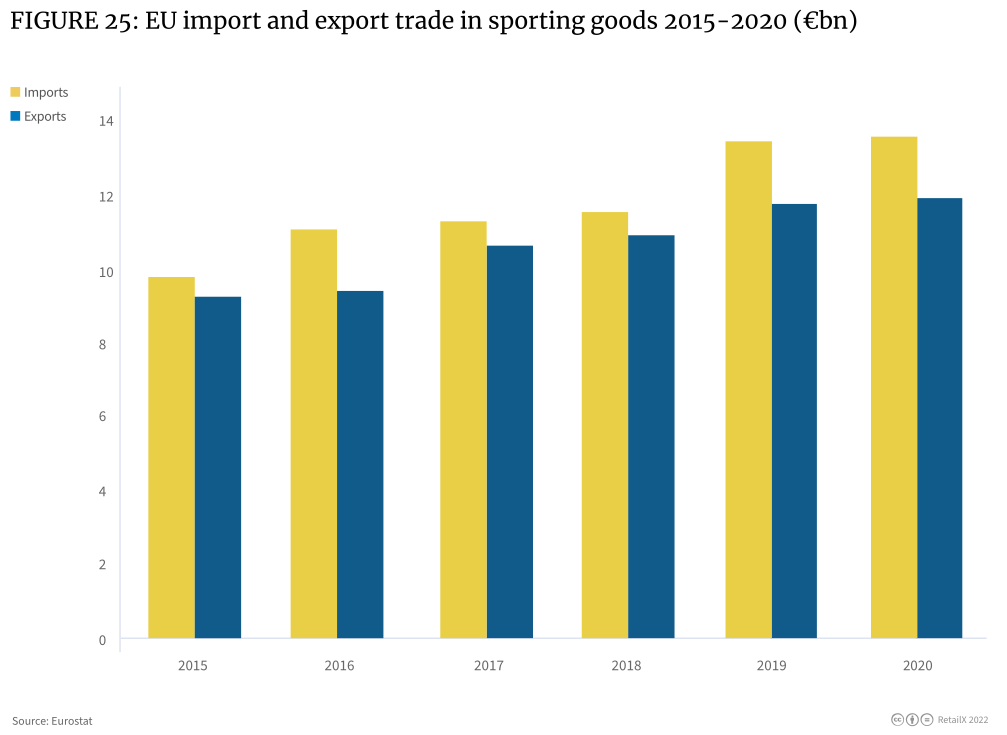

歐洲是體育用品和設備的主要供銷市場,在2015年至2020年期間,進口量有所增加。與2015年相比,2020年的進出口均有所增長,進口增長率(37.8%)高于出口增長率(28.2%),進口增長額約為37億歐元,出口增長額約為26億歐元。截至2020年,歐洲的出口額為118億歐元,進口額為135億歐元。

歐洲運動鞋出口量正在不斷增長,2015年至2020年間增長了74%。其中大部分出口流向了美國、日本、中國、俄羅斯、韓國、土耳其、加拿大、阿聯酋、烏克蘭等國家。其中,出口降幅最大的是滑雪板,同比下降了5%。

歐洲進口的船只和水上運動設備數量不斷增加,在截至2020年的五年內增長了155%。體操、運動和游泳器材的進口量也在激增,同期增長了33%。

2020年,就價值而言,德國和荷蘭是歐盟主要的體育用品出口國,出口額約為53億歐元,其次是意大利(44億歐元)和比利時(36億歐元)。歐洲主要的進口國是德國(63億歐元)、荷蘭(47億歐元)和法國(37億歐元)。意大利擁有較為可觀的貿易順差,為230億歐元,該國出口的體育相關商品和設備幾乎是進口的兩倍。

歐盟內部的體育用品貿易強勁,來自歐盟內部的進口和來自歐盟以外的進口占比為51%:49%。歐盟內部的時尚運動服進口由德國主導,占市場份額的11.7%,相當于18億歐元的市值。緊隨其后的是意大利(5.7%)、荷蘭(5.3%)和比利時(4.9%)。

與此同時,波蘭是一個值得關注的國家市場。它是歐洲大陸任何國家中體育用品進口增長最快的國家之一,并且擁有龐大且日益富裕的消費者基礎,同時也是新興的線上零售市場之一。

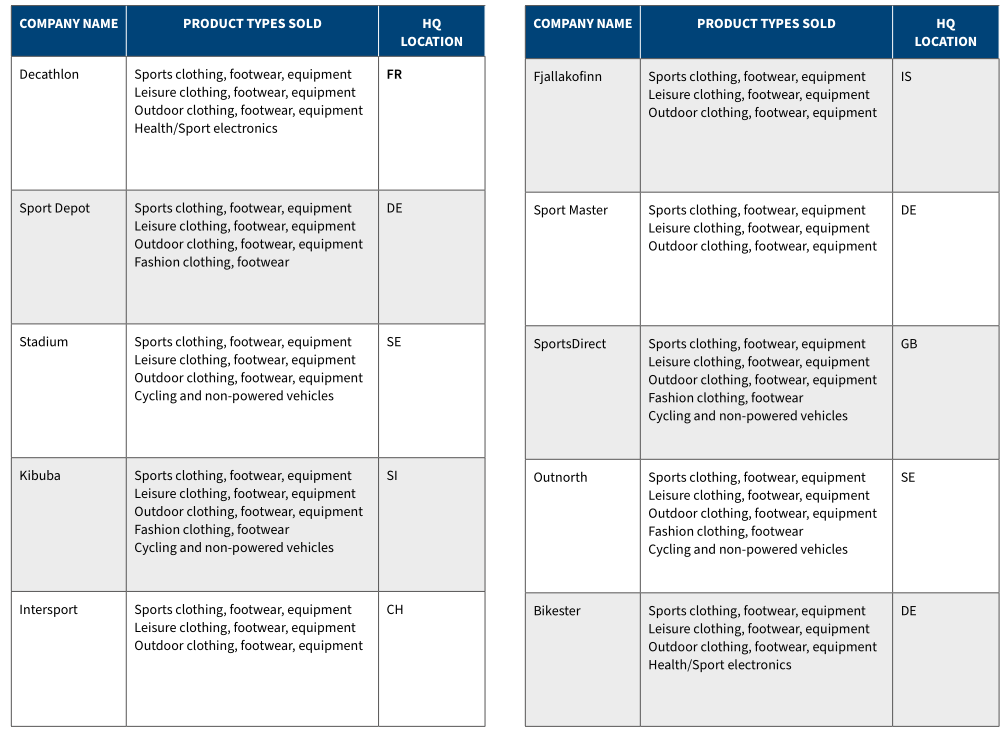

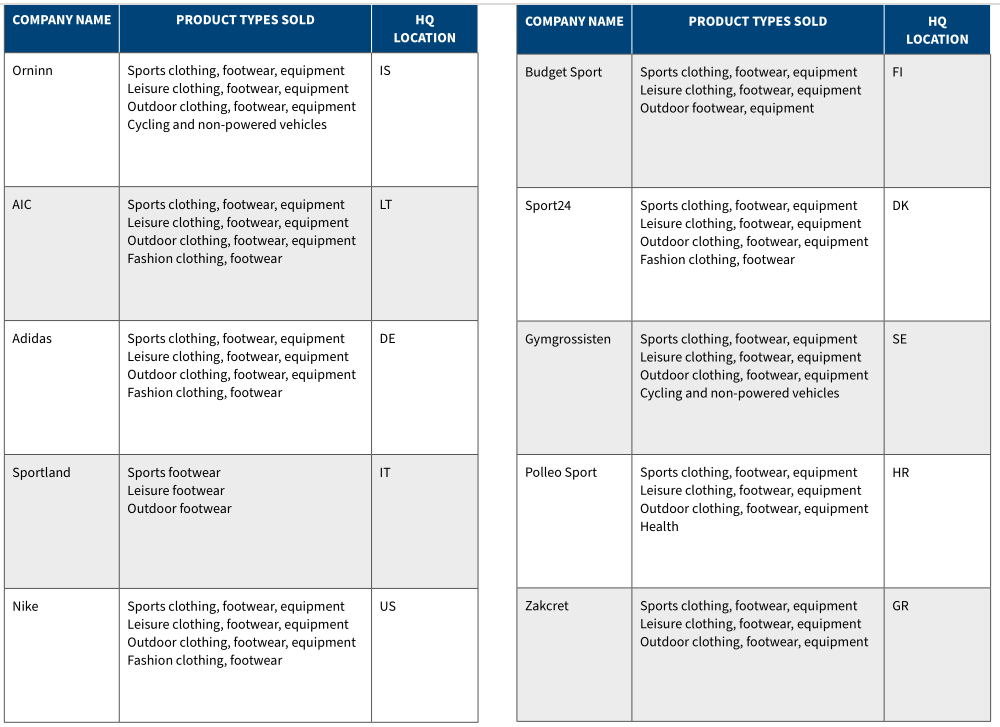

五、歐洲體育用品市場競爭格局

體育用品通過歐洲各地的零售商、商店和分銷商進行銷售,市場在專賣店、綜合運動零售商和品牌之間進行劃分。市場也越來越發揮作用,該行業也看到來自其他行業的間接和數字競爭,例如時尚品牌、百貨公司和其他零售商。

大型綜合運動零售商構成了市場主要的零售格局,由銷售各種運動和娛樂類體育用品的零售商組成,迎合龐大的客戶群。然而,他們仍然專注于戶外運動,因此能夠為注重性能和休閑運動的消費者提供商品。歐洲的主要市場競爭者包括迪卡儂和Sports Direct。這些零售商傳統上以實體店為主,逐漸向電子商務領域開放,現主推全渠道商業模式。

亞馬遜和eBay等主流平臺長期以來一直是主要的體育用品銷售商,阿迪達斯和耐克等知名品牌也在電商平臺上開設了自己的品牌商店,銷售終端產品和其他商品,以避免市場被蠶食。迪卡儂等零售商更進一步開設了自己的市場,以增強其核心專長,并將其業務范圍擴展到更廣泛的體育用品市場。迎合特定運動項目與品類的其他更專業的平臺也開始涌現。

歐洲體育用品市場由一系列線上和全渠道零售商提供服務,每個國家/地區至少有一個主要商家進入前100名。例如,德國有幾個球類零售商在排名中出現,代表了德國在運動和戶外用品和設備市場具備一定規模,這也是其與瑞士、奧地利、波蘭和捷克共和國等國家市場發展跨境電子商務發展的結果。相比之下,英國只有一個零售商(Sports Direct)進入前20名。

歐洲零售商的分布也受到部分知名品牌的影響,通常是耐克和阿迪達斯等品牌巨頭通過其他零售商和世界各地的品牌商店推進跨境銷售。

六、2022年歐洲體育行業增長點

與所有零售垂直行業一樣,歐洲的運動品類消費者在整個疫情期間的購物習慣發生巨變,但可能不那樣顯著。在體育用品領域,消費者向線上購物的行為轉變遠沒有其他領域那么引人注目,同時,人們回歸實體零售的速度則更為迅速。

那么在2022年及以后,歐洲體育用品的增長點和變化趨勢如何?

這場疫情讓歐洲有更多的消費者關注自己的健康,這得益于年輕人對健身的強烈關注以及健身行業日益增長的影響力。矛盾的是,歐洲的肥胖危機也日益嚴重,各國政府開始采取行動加以遏制。

2020年英國的一項研究發現,鍛煉減肥的青少年人數是1986年的8倍之多。去年接受調查時,每10名14歲的青少年中有6人表示他們通過鍛煉來減肥,相比之下1986年僅為7%。

千禧一代和Z世代占健身俱樂部會員整體比例的80%,同時85%的健身房會員也會在家里進行鍛煉。16至34歲人群使用健身APP進行鍛煉的比例為89%。

隨著這些年輕用戶繼續鍛煉,并重新開始團隊運動和其他在防疫期間減少的活動,這將進一步推動體育用品銷售量的增長。

健身產業也受到Z世代和千禧一代群體的推動,因為他們不僅關注健身,還關注整體身心健康。從2017年到2021年,全球健康行業市場規模已增長了6.4%,市場價值約為3.7萬億美元。

健身只是其中的一個關鍵領域。健康行業的增長直接推動了體育用品的購買量增長,特別是鞋類、服裝和運動設備,并推動了相關技術升級。

歐洲南部國家的兒童肥胖癥不斷增加。數據顯示,在塞浦路斯、希臘、意大利、馬耳他、圣馬力諾和西班牙,大約五分之一的男孩(從18%到21%不等)患有肥胖癥。

這就是政府正在采取行動改善兒童健康的問題,并鼓勵民眾參加體育運動和鍛煉。這將導致整個歐洲市場對體育用品的需求上漲,商機可謂其義自現。

與此同時,Z世代與千禧一代推動了體育行業和健身行業的增長。年輕群體占虛擬健身用戶整體比例的65%以上。主力消費群體渴望無縫、互聯的健身體驗,商家們提供的體驗需要適配人們的生活方式,并匹配不同的運動場景。因此,融合了AR等虛擬技術的健身軟件,以及相應的健身運動設備/技術可以比以往更加吸引消費者的目光。

封面圖源/圖蟲創意

文中數據來源/Statista、SimilarWeb、Deloitte、McKinsey等

文中制圖來源/RetailX

(來源:歐洲電商參謀長)