圖片來源:圖蟲創意

圖片來源:圖蟲創意

電商在拉美火出了新高度!品牌為撬動當地的消費者參與線上購買,或將于今年掀起一場“互聯網營銷大戰”。這份eMarketer報告涵蓋拉美地區零售媒體(根據維基百科的釋義,零售媒體,retail media指的是在消費者的購買點或購買點附近或在競爭性品牌或產品之間進行選擇時向消費者進行營銷。常用技術包括店內廣告,在線廣告,抽樣,會員卡和優惠券或代金券)廣告的概述、拉美電商市場增長的趨勢以及市場潛在商機。

零售媒體雖然仍處于起步階段,但在競爭日益激烈的電商環境中,已成為拉美地區重要的營銷途徑。拉美地區的電商市場正在沖擊新的高度,根據Admetricks的數據,Mercado Libre、亞馬遜兩大電商巨頭位于墨西哥的站點在2021年收獲了較其主要目標市場更多的關注,這使得該地區成為投資者眼中的藍海。

2022年的轉向零售媒體網絡的營銷戰略。

本報告將圍繞以下3個問題展開:

1、拉丁美洲的零售媒體機會有多大?

2、誰是該地區領先的零售媒體參與者?

3、對于希望在零售媒體擴大影響力的品牌來說,機會都有哪些?

品牌營銷人員的新機遇

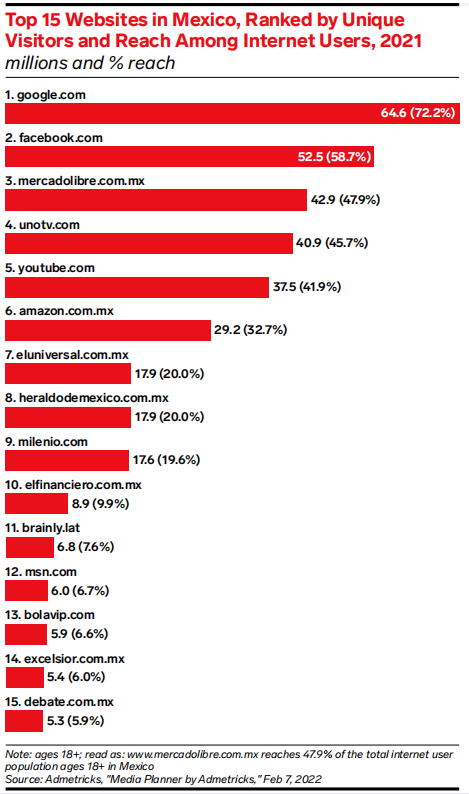

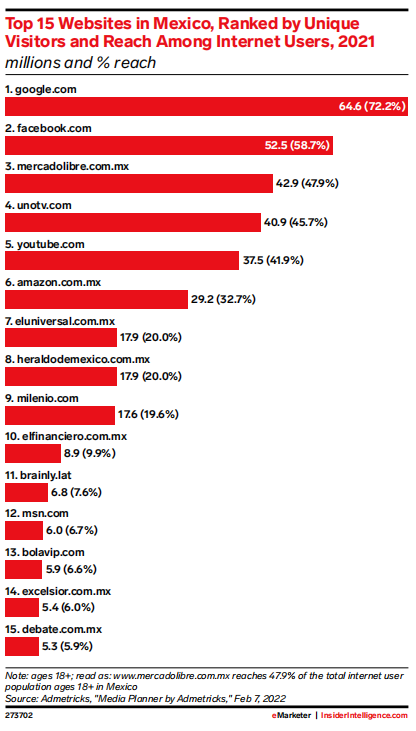

2021年,按訪客數量(統計時間內至少訪問過網站一次的訪客數量;數據單位為百萬)以及用戶觸達率統計出的墨西哥排名前15的網站。

(圖源:Admetricks, "Media Planner by Admetricks," Feb 7, 2022;墨西哥47.9%的網民年齡大于18歲,數據來源于www.mercadolibre.com.mx)

·2020年和2021年是拉美零售媒體網絡發展的元年。八家公司在過去兩年中上線或重置了他們的零售媒體方案。許多電商網站現在有足夠多的用戶流量可用于廣告投放使用。品牌營銷人員更希望在接近購買點的地方轉化消費者這一點有助于當地廣告投放業務的回暖,其中,搜索廣告將占零售媒體廣告來源的絕大多數。

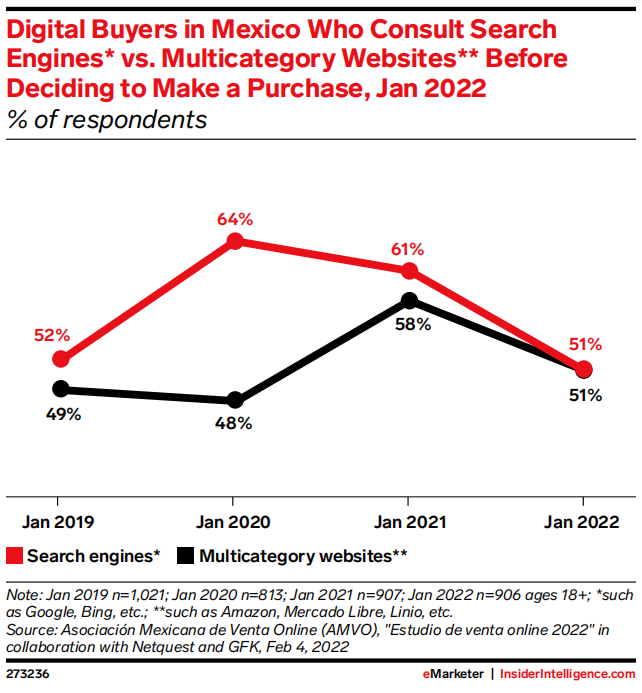

·谷歌、必應等搜索引擎對于電商平臺的重要性已經大不如前,這是平臺努力做用戶留存的結果。消費者購物的一些預備行為由原先的搜索引擎轉置電商平臺,行為的轉變促使營銷人員利用零售媒體網絡來觸達這些有消費意圖的購物者。

·營銷人員應在廣告支出回報率(ROAS)超載時迅速采取行動。電商市場競爭逐漸趨于白熱化,尋找新價值洼地的需迫切感加強,加速整合零售媒體的戰略布局的平臺、品牌將先人一步占領新市場的高地。

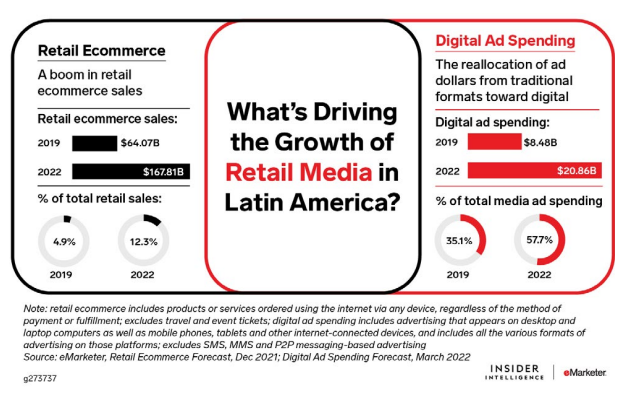

(圖源:eMarketer)

Mercado Libre的Mercado Ads副總裁Fernando Rubio表示,品牌和代理商需要在一個日益分散的電商市場找到受眾,零售媒體的巨大潛力將會是利器。(零售)平臺提供了廣告投放資源位,他們了解消費者的意圖,方便品牌“有的放矢”。

隨著用戶使用時長的爭奪戰日益加劇,廣告無疑是突破的口徑。對于中小型企業來說,在谷歌、Meta投放廣告占到線上渠道營銷戰略的大頭。Levi Strauss & Co拉美地區高級品牌營銷經理Fernanda álvarez Munguía稱,直至最近方才得到較多關注的零售媒體這塊,或許會是今年品牌的風口。

零售媒體廣告的定義

零售媒體廣告指的是數字廣告,這些廣告會出現在零售商的電商平臺或經由需求方平臺(DSP)、零售商的媒體網絡發生的消費購買。其中廣告投放渠道包括臺式機、筆記本電腦、手機、平板電腦和其他互聯網連接設備。零售媒體網絡的實例包括亞馬遜的DSP、Mercado Libre的Audience Deals。

eMarketer預測,2022年美國電商渠道的廣告投放市場將占美國數字廣告市場總額的14.5%,而在中國這個比率達到40%以上;美國電商渠道廣告支出將增長29.0%,達到359.6億美元,幾乎是2020年的兩倍,中國電商渠道廣告支出將達到550億美元以上。

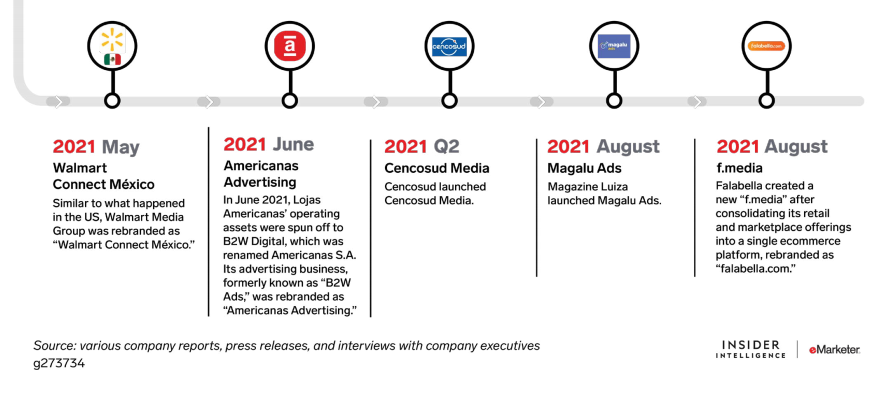

(圖為零售媒體近年來在拉美的一些動作,2009年Q2 Mercado Libre問世;2018年10月

Amazon Advertising登陸墨西哥;2021年5月沃爾瑪將美國的零售媒體模式帶入墨西哥。圖

源:eMarketer)

數字廣告“正當時”

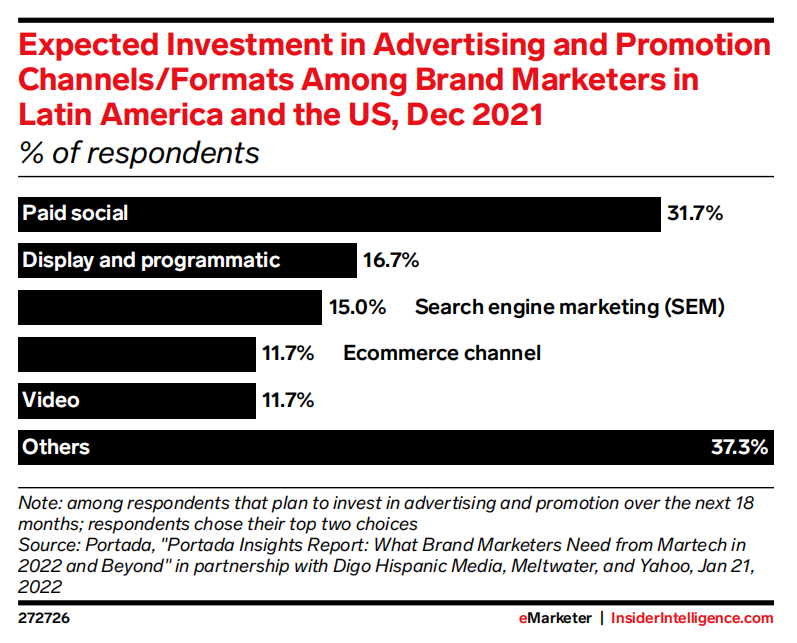

根據2021年12月Portada的調查,拉美地區的廣告開銷呈現出強勁復蘇的趨勢,品牌營銷人員希望在更接近購買點轉化消費者是其背后的助推因子。在位于拉美、美國地區的品牌營銷人員中,其中的11.7%將電商渠道列為未來18個月內優先投資的前兩個渠道。

(圖為2021年12月拉美、美國地區品牌營銷人員預期會投放廣告、推廣渠道及其占比;圖源:eMarketer)

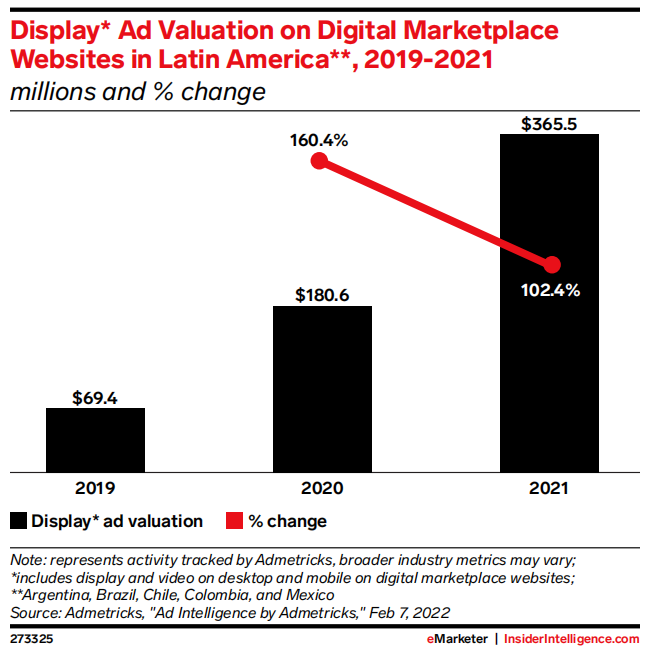

數據顯示,與拉美地區的營銷人員相比,美國地區的營銷人員更傾向于使用電商渠道打廣告,拉美地區只有4.5%的品牌營銷人員將電商作為優先投資的兩大渠道之一,而在美國,懷抱有類似想法的是其3倍以上(占到15.8%)。這樣的意愿差值使得2022年將會是品牌之間競爭加劇,繼而導致廣告成本上升之前,投資零售媒體的最佳時機。根據Admetricks的數據,Mercado Libre、Amazon和Falabella等電商平臺包括應用程序、網站在內的廣告總價值,自疫情發生以來,漲幅已經超出3位數。

(圖為2019-2021年拉美地區電商平臺展示廣告價值的變化趨勢,貨幣單位為百萬美元;圖源:eMarketer)

這份報告預計,拉美的數字和展示廣告市值今年將迎來兩位數的增長,數字市場網站的展示廣告估值將保持三位數的增長。

展示廣告支出只占拉美零售媒體的一小部分,Admetricks的數據不包括所有類型的SEM(搜索引擎營銷),2022年,零售媒體廣告支出真正的增長機會在于贊助搜索廣告、贊助產品廣告這類功能性廣告類型上。盡管拉美地區零售媒體搜索廣告的具體支出金額無從得知,但eMarketer總結了部分公司高管的采訪素材后得出,2021年,因搜索廣告產生的購買占所有零售媒體廣告的80%以上。

(圖源:eMarketer;拉美地區零售媒體領域的“大廠們”)

在過去的兩年里,拉丁美洲的零售媒體總圖呈指數式增長。隨著新參與者的出現,零售商將面臨越來越多的品牌廣告費的競爭。

供應商概述

拉美地區的零售媒體大致分為3個類型:

·數字市場(Digital marketplaces)。像是Mercado Libre這類能使品牌能夠接觸到拉美多個國家的消費者的電商平臺;

·多品類或大眾商品零售商(Multicategory or mass merchandise retailers)。希望在特定國家(如巴西)鎖定部分消費者的營銷者,可以利用該國的幾個主要零售媒體,如Americanas S.A.、Magazine Luiza或Via。這種模式適合圈住規模較小但利潤客觀的消費市場,如墨西哥和智利,在這些國家的公司如Walmex、Falabella和Cencosud占主導地位。

與Mercado Libre僅布局線上的電商平臺相比,傳統零售商具有獨特的優勢,借用累積多年的消費者數據在疫情后期迅速恢復至疫情前的銷售水平,這些數據收集為營銷人員描繪更清晰的消費者全渠道購物習慣。

·整合型電商平臺(Commerce intermediaries)。Rappi、Uber或iFood是拉美地區該領域的先驅,這種商業模式類似國內的美團,覆蓋醫療、食雜、外賣等與本地服務有關的一切。

用戶流量和參與度分析

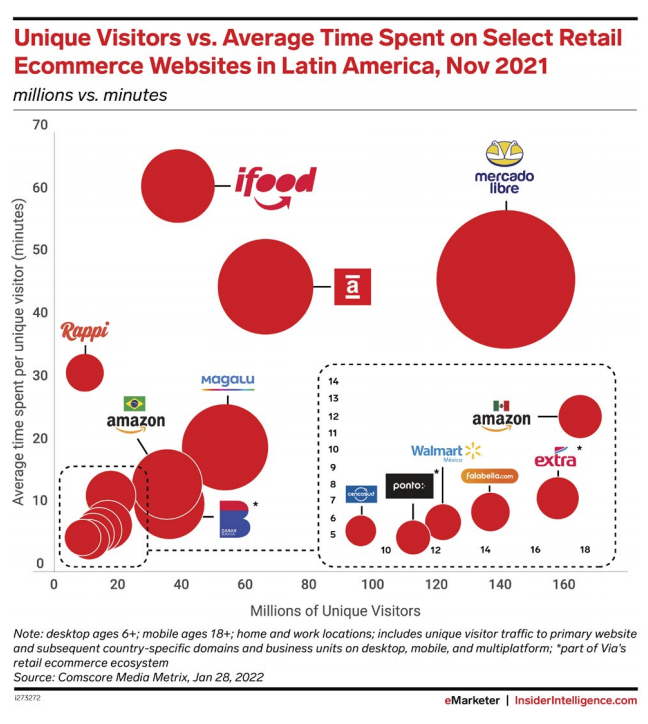

對于拉美的營銷人員來說,零售媒體擁有兩個優勢:高用戶流量和參與度高的消費群體。根據Comscore 2021年11月的數據,Mercado Libre在獨立訪客方面占主導地位,而巴西的iFood在平均花費時間方面領先。

(圖源:eMarketer)

拉美幾個零售電商網站的訪客流量之大足以支棱起廣告業務,根據Comscore的數據,亞馬遜在墨西哥站點的流量從2018年5月的1130萬穩步增長到2021年11月的1780萬。亞馬遜拉美地區總經理表示,2019年上半年剛開始運營墨西哥站點時,用戶流量數據不是太好,賣家的廣告預算不超過3萬至4萬MXN(1500至2000美元)。然而如今,這筆錢放在墨西哥站點的許多產品類別不過是一個星期的廣告預算。

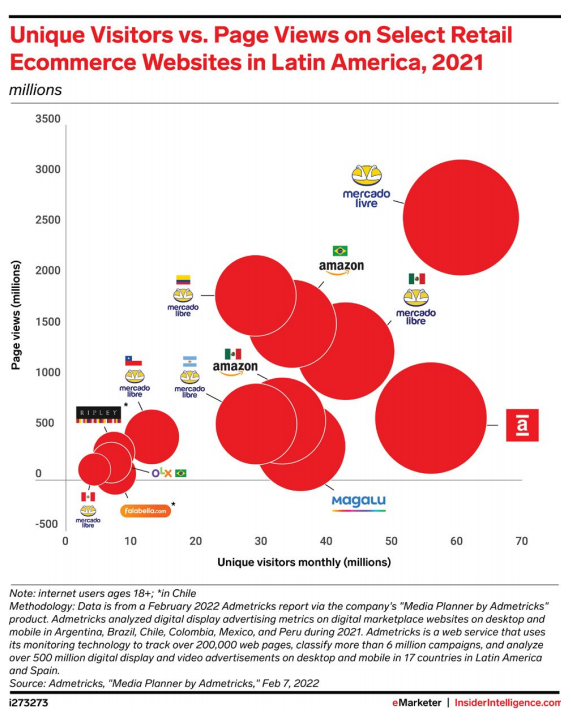

但僅憑訪客流量難以獲得話語權。在巴西,2021年,Americanas S.A.的訪客流量與Mercado Livre相當,但根據Admetricks的數據,Mercado Livre的頁面瀏覽量是其四倍以上。這可能是由于Mercado Libre的賣家基數明顯大于Americanas S.A.,且前者平臺的產品種類也更多。

(圖源:eMarketer)

類似的差異在Americanas S.A.和Magazine Luiza身上也有所體現。盡管在2021年第二季度末,Americanas S.A.的賣家數量僅比Magazine Luiza多2550萬,但在同一時期,該公司可供購買的庫存單位(SKU)的數量幾乎是其三倍。無論是像Mercado Libre這樣的電商平臺,還是像Walmex這樣的大眾商品零售商,或者像Rappi這樣All-in-One 的超級APP,都離不開廣告為消費者與服務牽線搭橋。

聚焦:Mercado Libre

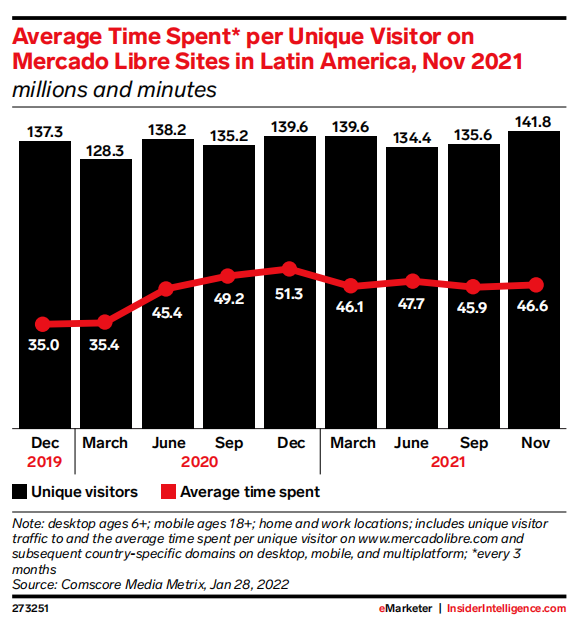

Mercado Libre在拉美擁有巨大的影響力。根據Comscore的數據,在過去兩年,Mercado Libre在拉美每月均有超過1.35億的獨立訪客(2020年3月除外)。2021年,用戶在這些網站上花費的平均時長保持在46.6分鐘左右。

(圖源:eMarketer)

Mercado Libre是墨西哥2021年訪問量第三大的網站,根據Admetricks的數據,該網站覆蓋了該國近一半的互聯網用戶。這使得這家電商巨頭的流量遠遠超過了環球報、墨西哥先驅報和新聞報等知名出版商,在阿根廷、智利和哥倫比亞也有相似的趨勢,然而,在巴西和秘魯,出版商的流量高于Mercado Libre、Americanas S.A.、Magazine Luiza以及其他零售商。

(圖源:eMarketer)

Mercado Libre的廣告業務達到里程碑的高度。廣告收入占GMV的百分比在2021年第四季度首次超過了1%的大關。eMarketer預測,即使僅有1%的占比,這也標志著Mercado Libre當季度的廣告收入達到8000萬至9000萬美元,幾乎是2020年第四季度的兩倍。假設全年平均的占比約為GMV的0.8%,初步估計Mercado Libre的廣告收入約占去年拉美數字廣告總支出的1.5%。

雖然與亞馬遜的11.4%相比還有很大的差距,但在未來幾年內,這個比例將迎來較大的漲幅。

2個因素將推動2022年零售媒體增長

疫情改變了消費者的購物習慣,從新的渠道組合到消費者不斷變化的搜索習慣,以下這些趨勢,值得營銷人員關注。

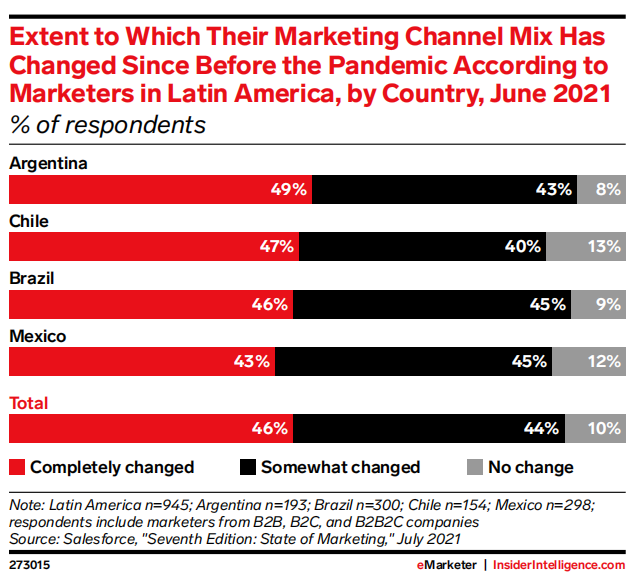

(圖源:eMarketer)

上圖顯示出,經歷過疫情,阿根廷、智利、巴西、墨西哥幾國的營銷人員的營銷渠道徹底發生改變的占到將近50%,表示有大改、有些許改變的占到絕大多數。

(圖源:eMarketer)

績效營銷現在是營銷人員的戰略支柱。不少公司在疫情的沖擊下難以為繼不得不減少廣告預算,因此必須把重點放在能夠產生實際業務成果的營銷活動上,比如提高轉化率和銷售額。

阿根廷Havas傳媒集團數字產品負責人Cristian Figoli表示,使得廣告支出與零售商網站上的實際購買相聯系,也就是績效驅動下加大廣告投放。拆解亞馬遜、Mercado Libre等電商巨頭的動作之后,這一點就變得很清晰。

績效驅動的廣告形式占主導地位

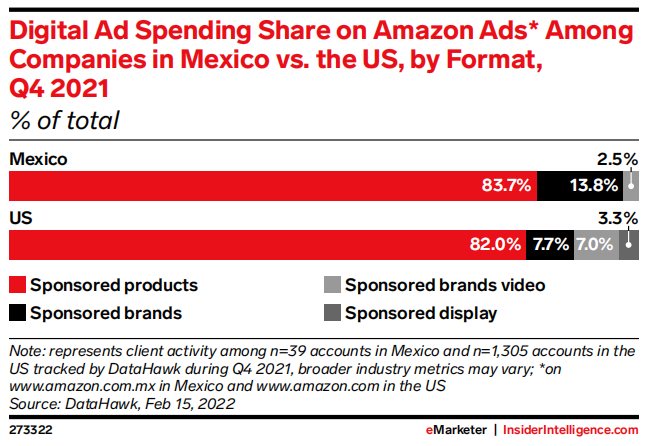

在墨西哥尤其如此,根據DataHawk在2021年第四季度調研,亞馬遜墨西哥站點所有的廣告購買中,有80%以上是贊助廣告形式。相比之下,贊助視頻和其他廣告的存在感就顯得微不足道。

(圖源:eMarketer)

企業對贊助產品廣告的依賴自亞馬遜2018年10月在墨西哥推出該形式之后延續至今。然而,DataHawk的研究,每個公司的亞馬遜廣告月度預算規模不同,廣告類型分配也有所不同。

那些每月花費超過100,000美元的公司采用了更復雜的廣告格式組合來接觸亞馬遜上的消費者。相反,那些花費較少或預算較少的公司,往往堅持使用一兩個廣告解決方案,贊助產品廣告首當其沖。

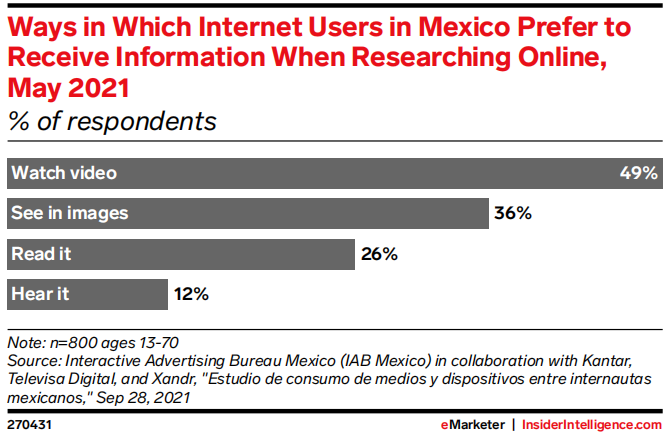

根據Edelman在2021年10月進行的PayPal調查,墨西哥每10個線上消費者中就有9個以上表示,在進行網購之前通常會對產品進行研究。這包括看評論,在產品之間進行各個維度的比較。根據墨西哥互動廣告局(IAB México)的調查,墨西哥的互聯網用戶在購買前平均調查6.4種產品。

(圖源:eMarketer)

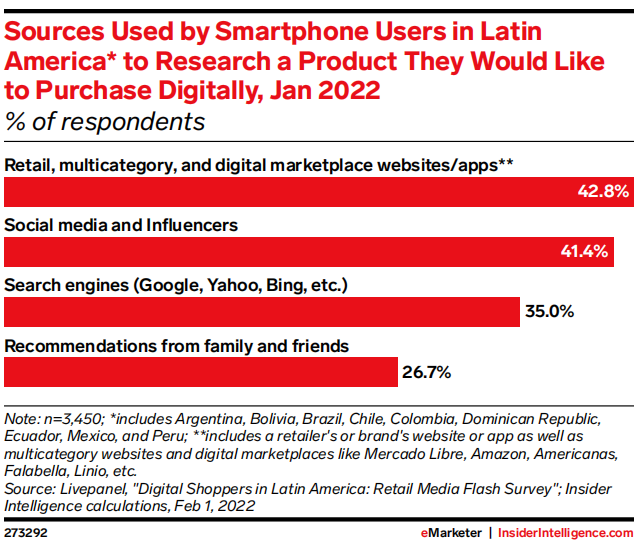

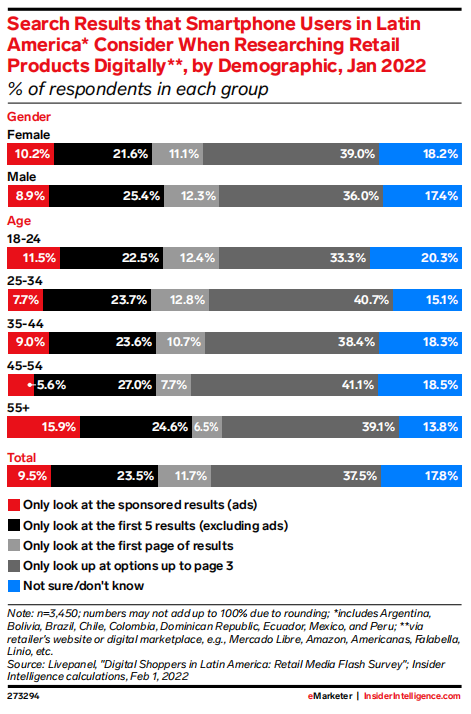

根據2022年1月的Livepanel調查,線上平臺是拉美智能手機用戶在線研究產品的首要渠道。這個觀點在所有年齡、性別組中都適用,不過在女性以及25至34歲的人群中有例外。

(圖源:eMarketer)

絕大多數依賴傳統搜索引擎的品牌營銷人員應該注意到這些行為變化,并相應地修改營銷策略。這樣做將有助于滿足在消費者的購物需求。

深入了解消費者的變化

·搜索習慣

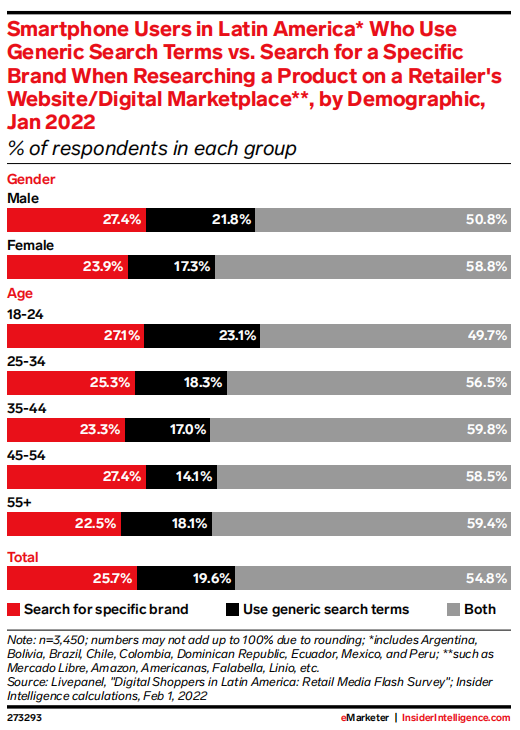

研究發現,消費者在搜索的時候會對品牌貨與非品牌貨做出區分,另外,不同性別和年齡段的消費者也有不同的搜索偏好,比如,男性和18至34歲的消費者大多會輸入一些通用的詞進行搜索。

(圖源:eMarketer)

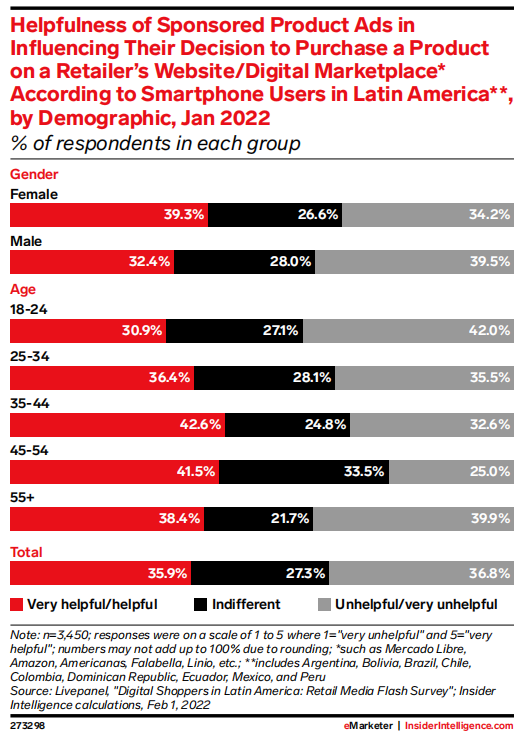

·贊助產品廣告將有助于減少購買阻力

超過三分之一的受訪者認為贊助產品廣告對他們決定是否線上購買起到非常大的助推作用。

(圖源:eMarketer)

·消費者的“就近原則”

近4/10的受訪者表示,線上購物的時候最多翻找到搜索結果的第三頁。如果有消費者愿意點進搜索結果的第三頁,這表明有兩個因素在發揮作用:(1)消費者前面幾頁沒有找到合適的產品;(2)他們正在盲目瀏覽。

(圖源:eMarketer)

路易莎雜志社的廣告經理Leonardo Corrêa表示,廣告個性化是2022年的流行趨勢之一,當品牌借助零售商的算法,對處于不同目的購買層級的消費者進行投放。零售媒體這種商業模式中擁有的智能和簡化程度越高,用戶粘性才能有進一步提升。

零售媒體成為營銷組合中不可或缺的一部分

節日和大促是品牌觸及消費者的絕佳時刻,像是阿根廷的“Hot Sale”、墨西哥的Buen Fin(也就是黑五)在去年都斬獲了不錯的消費數據。Americanas S.A.的廣告負責人Alexandra Bello Mendon?a表示,競爭加劇、流量涌入的大環境下,廣告需要在不同時間點突出產品、品牌以喚起消費者的購物欲。

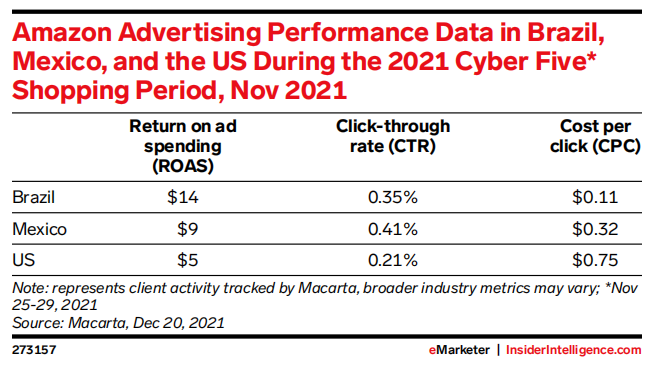

廣告支出的回報率,ROAS,這個指標的計算方法是用一個活動產生的收入除以在該活動上花費的金額。根據Macarta分析的客戶數據,在2021年黑五購物期間,亞馬遜巴西站點以及墨西哥站點的ROAS分別為14美元和9美元,也就是每花1美元打廣告,即產生以上收入數據。這些數字分別是其美國站點的近三倍和兩倍。

(圖源:eMarketer)

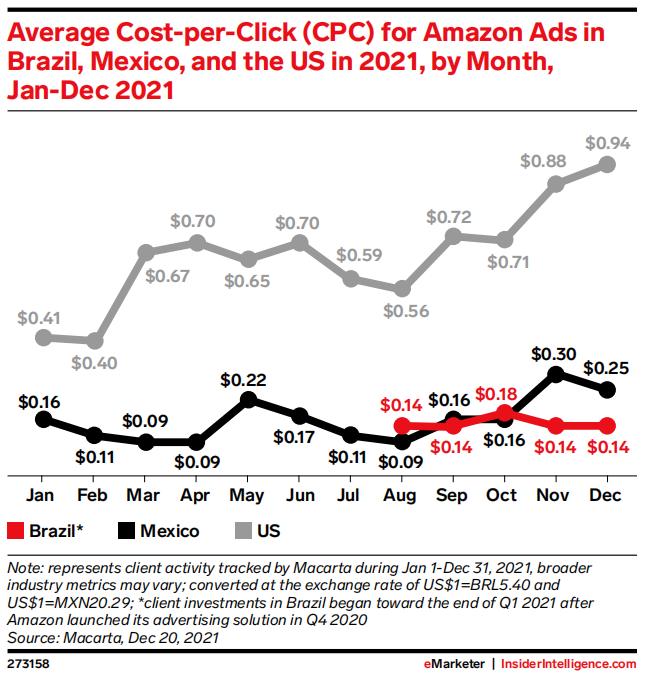

然而,品牌應該對他們的零售媒體戰略進行全面的、全年的思考。雖然鼓勵在假日購物高峰期加大投入,但由于使用成本較低,品牌可能會通過將廣告購買分散到全年來實現更好的投資回報率。Macarta發現,2021年5月期間,亞馬遜墨西哥站的廣告的平均每次點擊成本(CPC)是前一個月的三倍以上,類似的趨勢也發生在11月,由于Buen Fin、黑五大促,墨西哥的CPC幾乎是10月的兩倍。

(圖源:eMarketer)

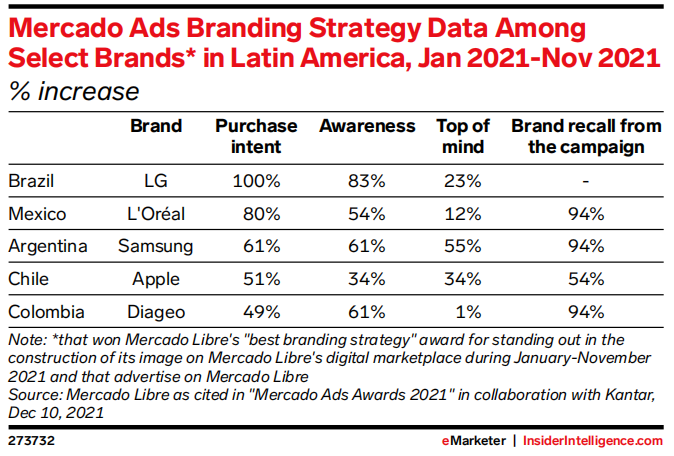

不少賣家都想在大促期間孤注一擲,開張半年吃一年,但是一個成功的零售媒體戰略將需要利用整體的性思維。在這點上,歐萊雅奉獻出了教科書般的操作,其全年品牌戰略,使其在Mercado Libre平臺分別斬獲在購買意向、認知度和品牌粘性這三個維度兩位數的增長。

(圖源:eMarketer)

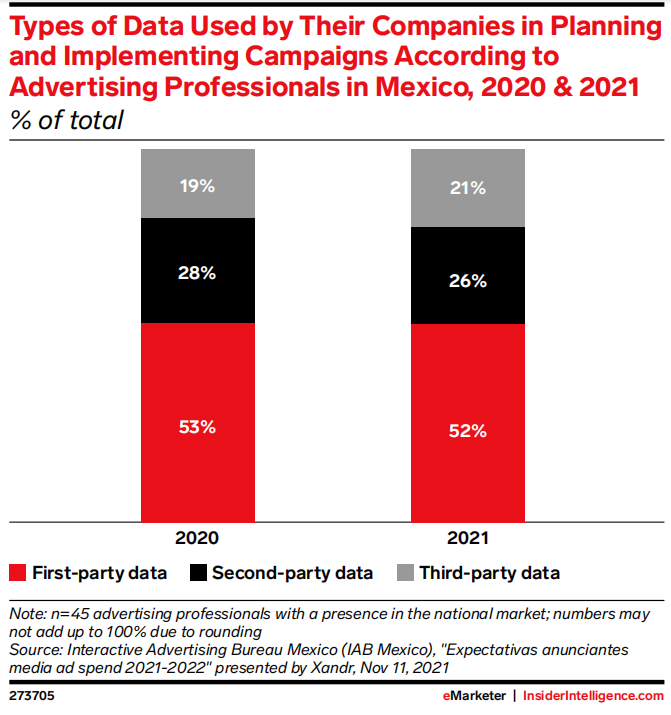

利用零售商的第一方數據來提供更多的個性化廣告

第一方數據對于鎖定受眾、個性化廣告和推動零售媒體的銷量至關重要,第三方cookie長期以來一直是拉丁美洲數字廣告的基礎。由于拉美的消費者每天都面臨著大量的產品優惠和促銷活動,品牌想在2022年吸引、轉換和留存消費者將面臨越來越大的壓力。

(圖源:eMarketer)

過度依賴贊助產品廣告不可取

根據IAB México的調查結果,視頻廣告是視頻游戲、技術和烹飪等類別的最佳選擇,而靜態圖圖片廣告則是服裝和時尚品類的首選。同時,基于績效的活動將幫助他們提高知名度,帶動銷量。

(圖源:eMarketer)

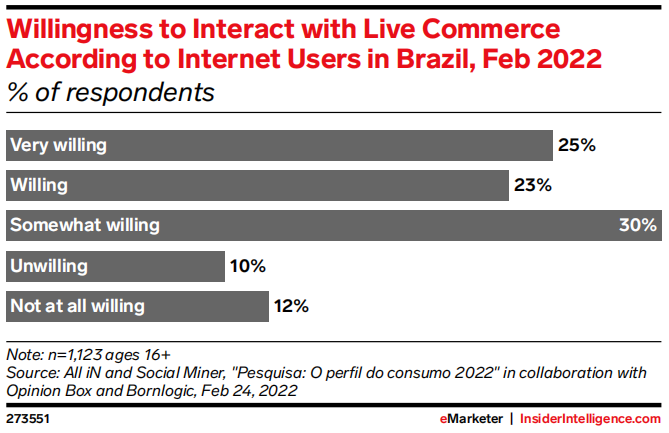

投資新廣告模式

根據All iN和Social Miner在2022年2月發表的研究報告,在巴西,售電商市場今年將占拉美零售電商總銷售額的三分之一以上,近一半的互聯網用戶表示他們愿意或非常愿意進直播消費。

(圖源:eMarketer)

Via的高級營銷分析師Helory Fontes表示,這種形式將幫助消費者打破線上購物的神秘感,也使得他們在線上購物這個環境中獲得更多的安全感和信心。Luiza雜志的Corrêa 表示,直播購物在中國已經相當成熟,但在拉美地區仍屬于萌芽狀態。eMarketer預計,中國零售業直播電商的銷售額將占全年零售業電商總銷售額的17.2%。未來在拉美地區,這個占比也將持續走高。

(來源:叫我趨勢菌)