浙江子不語電子商務有限公司(以下簡稱:子不語)作為中國知名跨境電商龍頭企業,主要通過第三方電商平臺進行服飾及鞋履產品銷售,同時提供包括營銷服務、IT服務、客戶服務和物流服務等在內的專業服務。

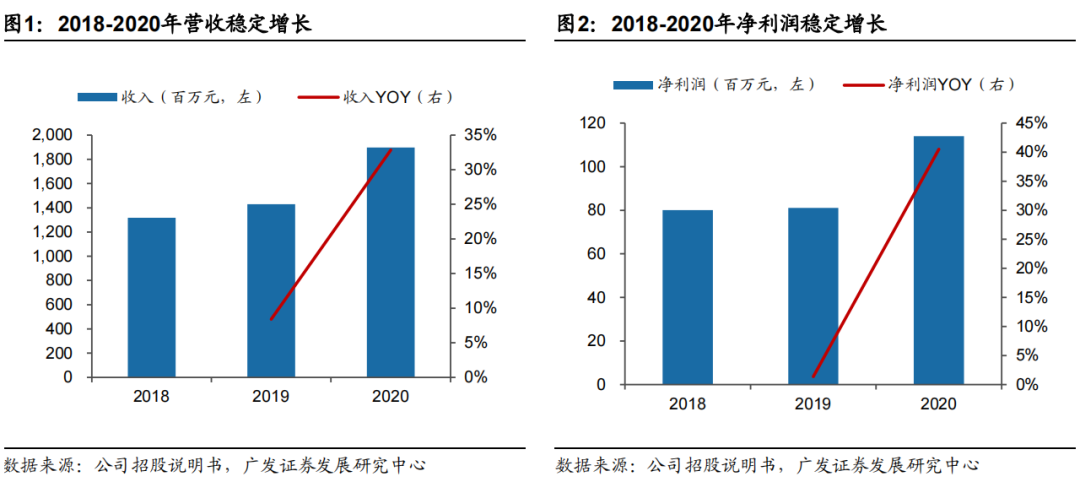

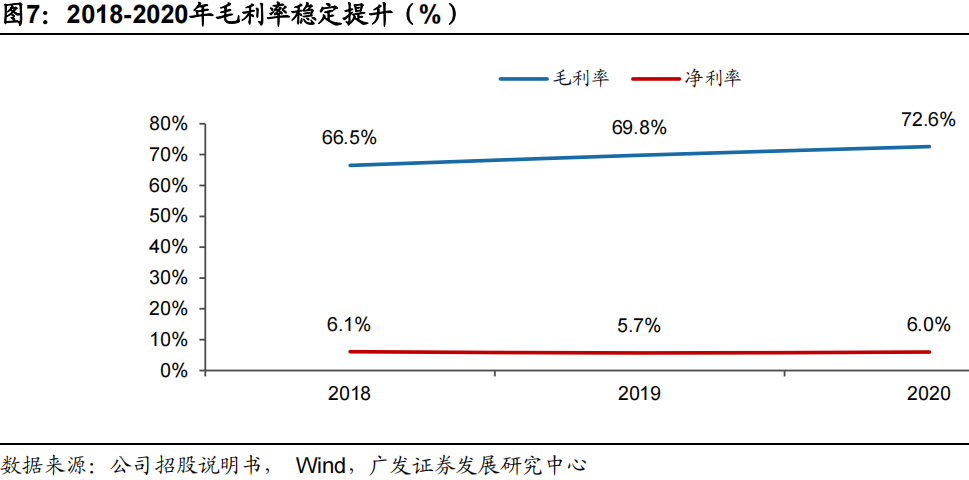

2018年—2021年,子不語的營業收入分別為13.18億元、14.29億元、18.98億元、23.47億元,凈利潤分別為8001萬元、8111萬元、1.1億元、2.01億元。在2019年—2021年,子不語收入增速分別為8.42%、32.83%、23.66%,這也意味著這三年間子不語的收入增長經歷了從快速到放緩的過程。

2014年起,子不語投身跨境電商藍海,在服飾鞋履賽道上,于接下來的7年間實現業績穩定增長,并處于領先地位。據悉,2020年,在中國跨境出口B2C電商服飾及鞋履市場的所有平臺賣家中,子不語在Wish平臺上 GMV 排名第一,在亞馬遜平臺上GMV排名第三,在北美產生的GMV排名第一。

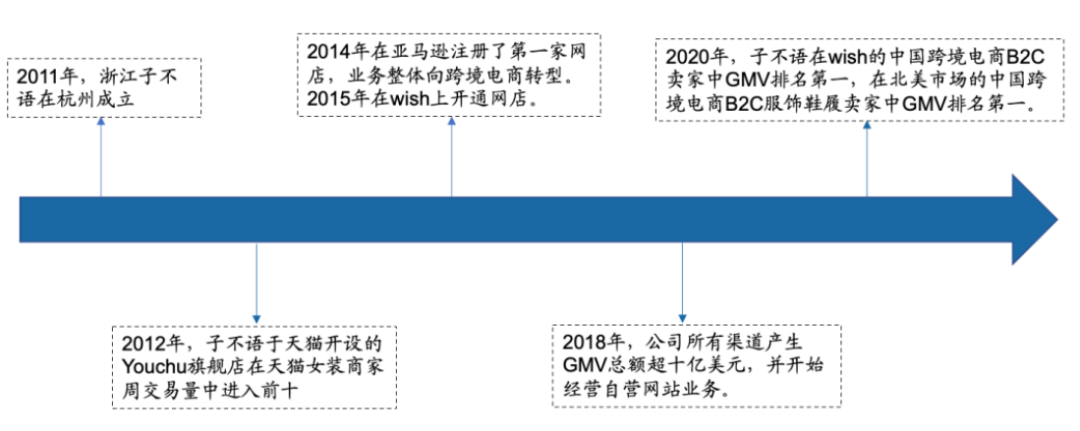

布局跨境電商七年,業績持續穩定成長

起步期(2011年—2013年):小有成績的淘寶女裝賣家。

子不語創始人華丙如從學生階段即開始在淘寶上做女裝店鋪,學生時代的成功“創業經歷”讓華丙如看到了商機,畢業后華丙如來到杭州創立了浙江子不語。已有的運營經驗疊加淘寶女裝初期發展紅利,子不語的店鋪在天貓上脫穎而出。

轉型期(2014年—2018年):投身跨境電商藍海,實現業務轉型。

隨著服飾電商競爭加劇,引流成本攀升,子不語將目光投向電商滲透率遠不及國內的海外市場,開始在亞馬遜和Wish上經營店鋪。2016年首次獲浙江省商務廳及浙江日報頒發最佳跨境電商營銷獎,并于2017年—2020年連續獲得該獎項。

高速增長期(2018年—至今):找準定位厚積薄發,開啟高速增長模式。

2018年,子不語GMV超過10億美元,經營呈現良好態勢,隨后將戰略重點轉移至亞馬遜渠道及自營網站的經營,實現報告期內毛利率提升、營收增幅擴大,業務進入增長通道。

七個維度分析子不語業務發展

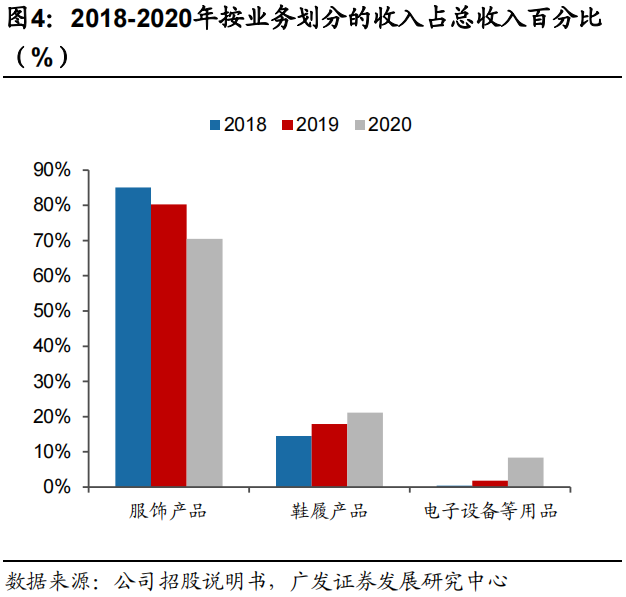

1、產品以服飾、鞋履為主

2018年—2020年,子不語服飾銷售占比分別為85.1%、80.3%、70.5%,鞋履銷售占比分別為14.5%、17.9%、21.1% ,2019年—2020年,子不語增加少量電子設備等產品的銷售。

2018-2020年按業務劃分的收入占總收入百分比(%)

2、自主設計+OEM模式,供應鏈管理“小單快反”

子不語的業務流程包括商品企劃、設計、供應鏈管理、銷售及營銷、交付以及售后服務,所有產品均由第三方OEM供應商生產。一款新產品從打樣到推出最快只需要7天,第一批產品生產時下單件數從數十件到一千件不等。

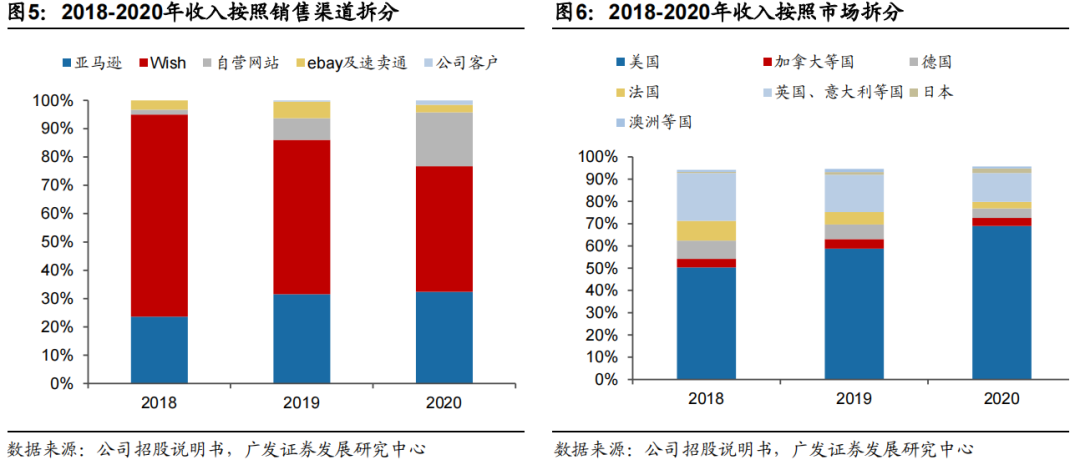

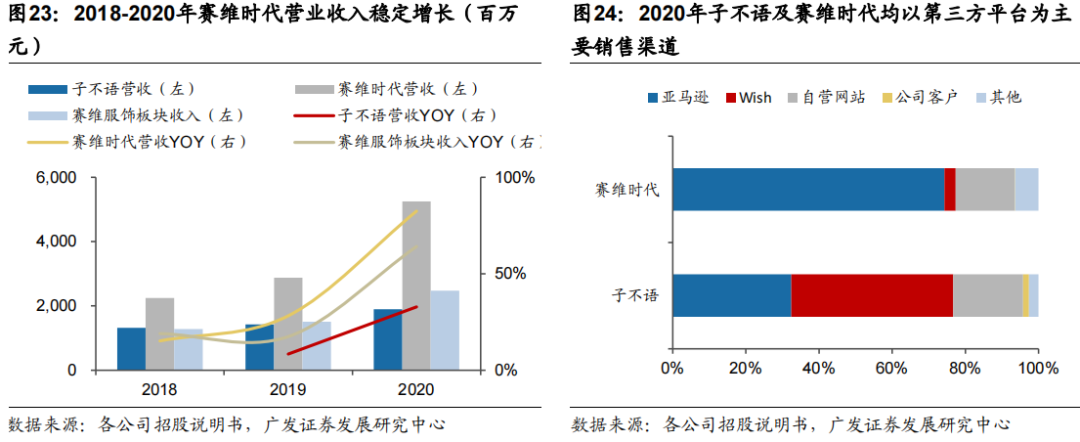

3、銷售渠道:第三方平臺+獨立站

子不語在深耕第三方電商平臺的同時,致力于發展自營網站。近年來,子不語通過Wish平臺所得銷售額占比最高但逐漸下降,2018年—2020年占比分別為71.4%、51.5%、44.3%。而亞馬遜所占比例則逐漸上升,2018-2020年占比分別為23.6%、31.5%、32.4%。

2018年,子不語公司成立了自營網站以專注于鞋履產品的銷售,并于2019年推出了鞋履品牌JOLIMALL,2018-2020年自營網站占總銷售額比例分別為1.7%、7.7%、19.1%。

2018-2020年收入按照銷售渠道拆分

4、美國為主要市場

子不語產品主要售往美國、德國、法國、日本等地,其中美國是主要市場。2018年—2020年,子不語銷往美國地區的產品銷售額占比總收入的50.3%、58.8%及69.0%。

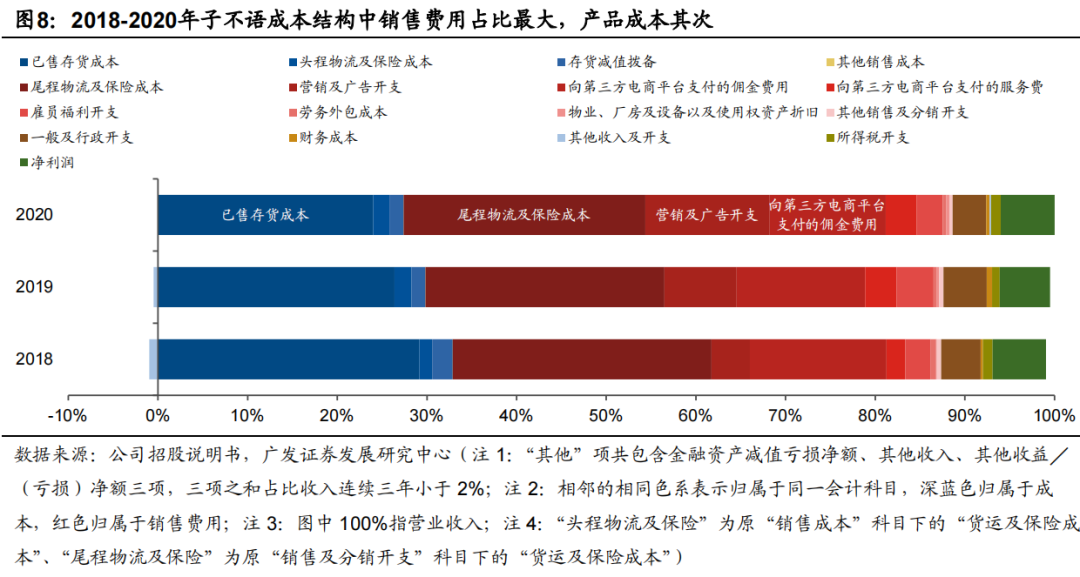

5、營銷及廣告開支逐漸上升,貨運及保險成本下降

2018年—2020年,子不語在主要社交媒體平臺(包括臉書、Instagram及谷歌)上投放廣告,營銷及廣告開支占比逐漸上升,占比分別為4.4%、8.1%、13.9%,在此期間,其自營網站的收入得以大幅提升,占總銷售額比例分別為1.7%、7.7%、19.1%,貨運及保險成本占比分別為30.9%、28.9%、28.8%,略有下降。

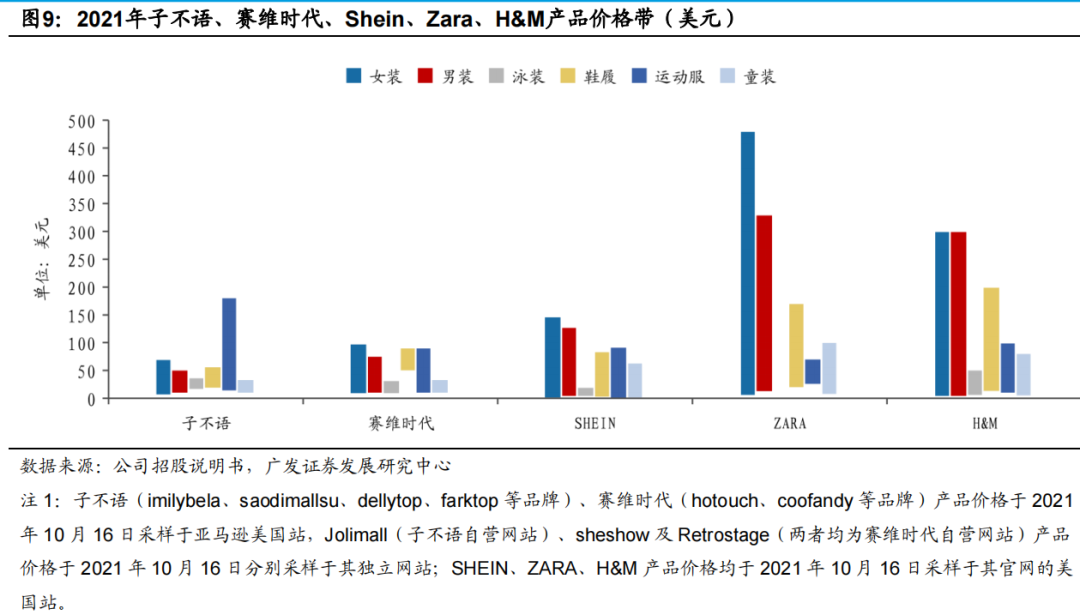

6、品牌定價偏向于性價比

與賽維時代旗下品牌在美亞和各自獨立站以及SHEIN、ZARA、H&M美國站的銷售價格相比,在女裝、男裝、鞋履等主流品類上,子不語旗下品牌定價相對更低(7美元—70美元較為集中),而SHEIN、ZARA等綜合性品牌覆蓋人群更廣、適用場景更多,各品類中價格分布往往更寬。

2021年子不語、賽維時代、 SHEIN、Zara、H&M產品價格帶(美元)

可以看出,子不語主要品牌在美亞的定位更偏向于性價比,且相較于其他競爭對手及傳統服裝連鎖品牌價格帶更窄。

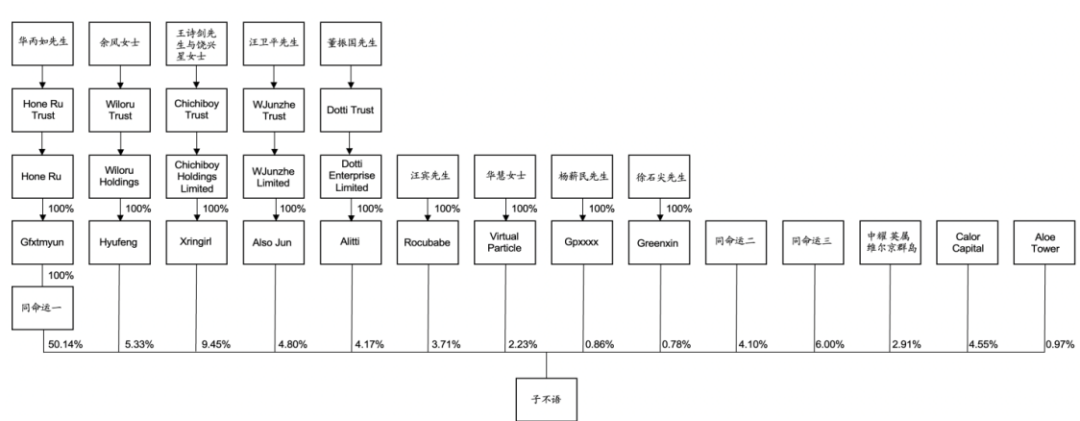

7、股權結構集中,核心管理團隊穩定

子不語核心高管團隊共持有公司75.5%股份,股權結構集中,此外,其核心高管團隊均已在公司任職超過六年以上,有益于公司穩健經營。

子不語股權結構集中,核心高管團隊多年來保持穩定

子不語未來發展的三種可能方向

從子不語當前的發展來看,其定位主要側重于“領先的亞馬遜中國賣家”,但是旗下“品牌”的心智、溢價能力仍需要加強。在未來,子不語可能會向“平臺賣家方向”“溢價品牌方向”“渠道品牌方向”三個方向重點發展。

平臺賣家方向

子不語作為中國賣家龍頭,享有中國制造業供應鏈的成本和效率優勢、營銷運營的經驗優勢,已在亞馬遜部分品類形成頭部鏈接卡位,有望在行業快速發展階段保持并放大既有優勢。

目前,子不語大部分營業收入來源于亞馬遜、 Wish等第三方平臺,是服飾類平臺賣家。可以將服飾類賣家的供應鏈能力拆解為四層:設計能力、物流能力、庫存管理能力、生產能力;平臺運營能力則主要體現為團隊管理、運營打法的復制效率,在已占優勢的細分品類中享受頭部坑位的馬太效應。

注重產品原創設計。2018年—2020年,子不語90%以上的產品都來源于自主設計,每年可推出超過1萬件不同款式的服裝,產品設計數據庫中累計約有4.2萬款鞋服、5.2萬款面輔料樣本。

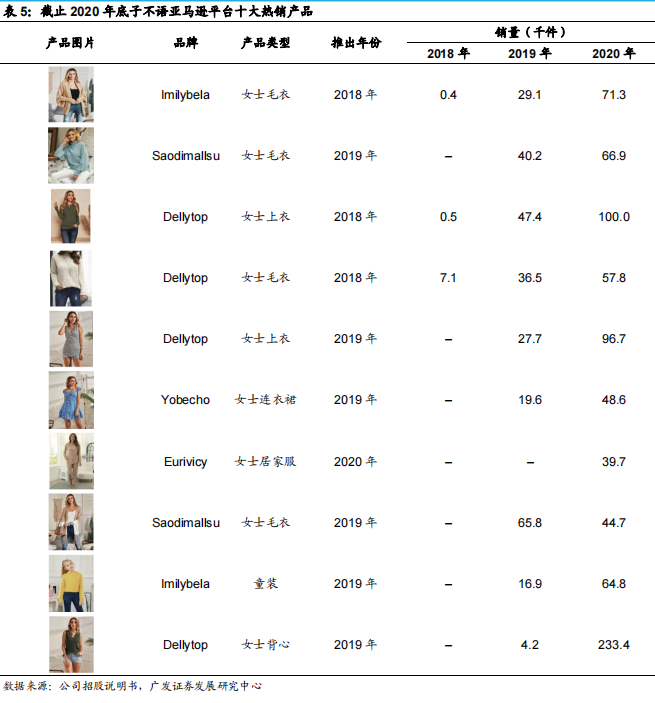

與此同時,子不語爆款占據了細分品類頭部位置,品牌效應產生有效復購。招股書顯示,截止2020年底,子不語已經設計和銷售超過2500個SKU的熱銷產品,旗下共453款服飾及鞋履產品,位列亞馬遜熱銷產品榜單前100。子不語旗下頭部品牌Imilybela自2018年始,每一年均可孵化出數件爆款產品,截止2021年6月15日,Imilybela單品牌月度復購率高達8.6%。

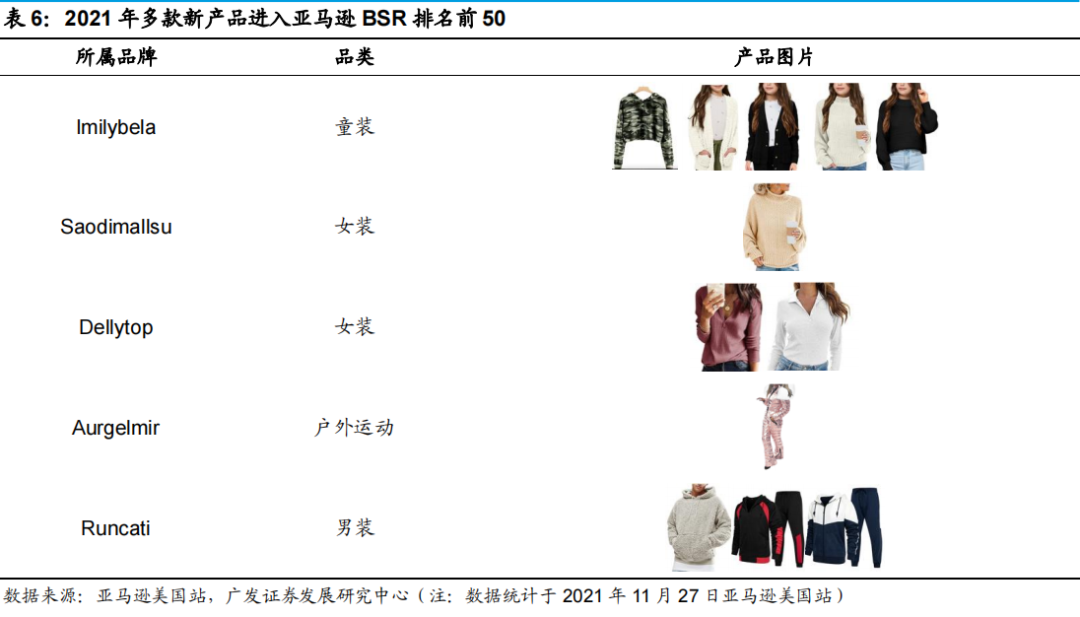

2021 年多款新產品進入亞馬遜 BSR 排名前 50

在物流能力方面,子不語針對不同客戶需求有兩類交付安排。在第三方平臺上,以亞馬遜為例,子不語主要使用FBA服務,將存貨提前運至亞馬遜的倉庫由亞馬遜代表公司進行訂單履行,少數情況下,子不語會聘請第三方物流服務商將貨物從國內倉直郵到客戶手中。

在庫存管理方面,庫存周轉效率、存貨減值準備等數據可以驗證子不語庫存管理能力的強弱。

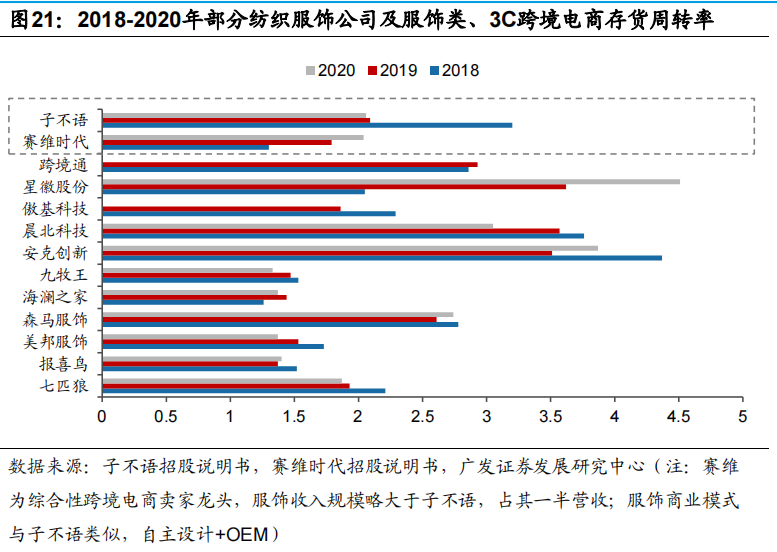

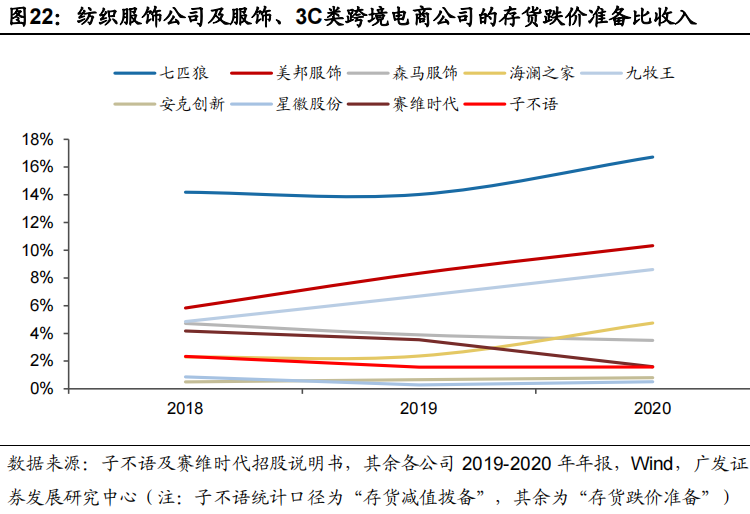

2020年,跨境電商行業內可比的3C電子及百貨家居類賣家平均存貨周轉率為3.8次/年,紡織服飾行業內可比公司平均存貨周轉率為1.6次/年,而子不語連續三年存貨周轉率大于2次/年,顯示出較強的存貨管理能力。2018年—2020年,子不語存貨減值撥備占營收比例為2.3%、1.6%、1.6%,低于競爭對手賽維時代,在所比公司中僅略高于安克創新及星徽股份等標品賣家。

2018-2020年部分紡織服飾公司及服飾類、 3C跨境電商存貨周轉率

紡織服飾公司及服飾、 3C類跨境電商公司的存貨跌價準備比收入

子不語具有穩定的供應商體系及柔性生產能力。截止2020年12月31日,子不語共有639名服裝產品OEM供應商及134名鞋履產品OEM供應商,且其中有31家供應商為公司獨家供應商。而子不語對新品進行初次下單時數量從數十件到上千件不等,且新品從初樣生產到首批產品推出時間最快可壓縮至7天,可以有效降低新品滯銷風險并提升效率。

目前,子不語仍享受著中國制造帶來的成本紅利,先發優勢或許可以作為階段性紅利,從低售價切入也可能打開新渠道。但是從中國電商過往發展來看,頭部平臺賣家亦存在掉隊風險,運營效率、生產成本均屬于“階段性”紅利,拉長時間維度還是需要自身的產品素質過硬,而低成本商品可能引發同質化競爭,拉低全行業利潤率。

溢價品牌方向

產品、營銷、渠道是搭建品牌力的三個核心要素。當前,子不語旗下品牌數量多、單一品牌銷售金額較小,與鞋服長尾屬性強、品牌集中度低的品類特征相關,調性需時間+營銷積累,且具有溢價的品牌需要走出亞馬遜,形成包含自有網站在內的全渠道布局。

2019年—2020年,子不語通過亞馬遜所得收入同比上升45% 、37%。為加強亞馬遜運營能力及產品設計能力,子不語擴充產品研發團隊、開發戶外服裝、男士瑜伽服、嬰幼兒童裝等新品類,目前已有20個品牌營收過千萬人民幣,自營網站推出的鞋履品牌Jolimall年GMV超過2.7億元。總體來看,具有良好的品牌建設態勢。

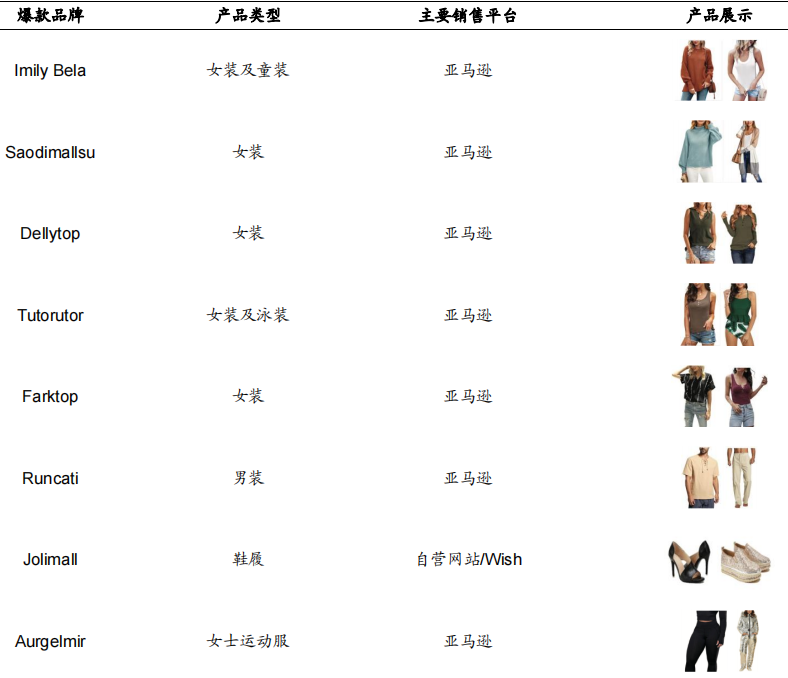

截止2020年子不語旗下爆款品牌一覽

營銷加碼,投入更多推廣費用以獲取流量。針對自營網站,子不語主要在社交媒體平臺上進行廣告投放;針對第三方電商平臺的店鋪,通常在電商平臺上投放廣告以獲取流量。2018年—2020年,子不語的營銷及廣告開支分別占同年收入的 4.4% 、8.1% 、13.9%,在社交網站上持續的推廣投入使自營網站收入自2018年的2210萬元大幅增至2020年的3.63億元, 2019年及2020年分別同比增長396%、231%。

品牌建設也是長線布局的戰略,子不語主要從兩方面著手品牌建設。一方面,推動品牌升級,建立品牌矩陣,針對不同年齡和消費能力的客戶進行精細化運作,滿足不同的購物需求。另一方面,在實現現有品牌差異化及本地化的同時,正在努力與海外市場的本地化品牌達成合作,并尋求機會收購當地品牌以加強本地化運營。

渠道品牌方向

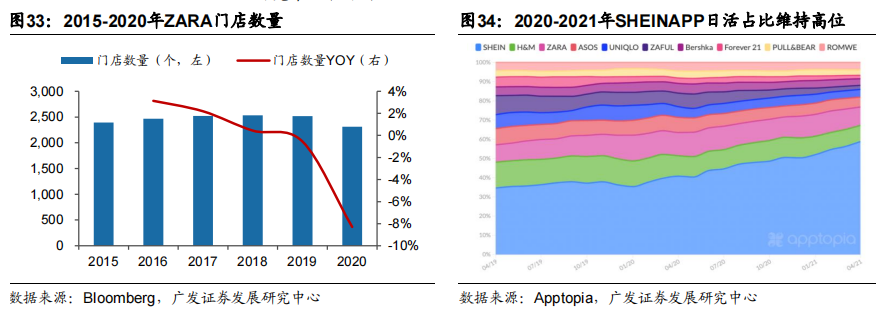

走渠道品牌方向的核心要素在于消費者心智、業務規模及供應鏈效率,是自營網站等自有渠道起量后的進階形式,但是在渠道品牌規模做大的過程中需要面對新的管理運營挑戰。可以將子不語對標SHEIN和ZARA,探討子不語未來走向渠道品牌是否具備競爭力和可行性。

ZARA和SHEIN成功的主要原因有幾點:

上新快,出貨量大。SHEIN日上新量可達3000件以上,2019年月均出貨量達1000萬件以上,單量穩定且返單頻率高。而ZARA官方旗艦店每周上新兩次,每年可推出超過12000款新品。

款式新穎,把握快時尚潮流。ZARA發跡于歐洲,更貼近歐美消費者的審美,其服裝設計靈感來源于各大時裝周秀場和社交媒體上的流行趨勢,產品設計推出之后也會及時根據消費者的反饋進行改良。對時尚趨勢的精確把控讓ZARA得以收割消費者審美,占領消費者心智。

極高的供應鏈效率。SHEIN對供應商嚴格把控,小單快返供應鏈模式對貨期 和單次下單件數要求嚴格。針對旗下常規品牌, SHEIN對供應商的貨期要求從7-15 天不等;針對旗下高端品牌MOTF ,SHEIN對供應商要求貨期為15-20天。此外, SHEIN還要求供應商能適應小單快返模式,單次下單件數100-500件。

再來看子不語,在產品設計方面,其產品設計效率與ZARA接近,低于SHEIN,每年推出1萬件以上的新款,設計效率與ZARA接近。SHEIN采取自主設計+買手推款+供應商推款的形式進行產品設計生產,每年可推出15萬件新款。和SHEIN類似,子不語對貨期和單次下單件數也有要求嚴格。截止2020年底,子不語已與超過200名供應商建立緊密的合作關系。

但是從規模上看,子不語與標桿品牌的差距較大。SHEIN的跨境電商業務起始于2008年,其銷售額近8年連續增長100%以上。Zara作為快時尚行業的龍頭,2015財年—2019財年營業收入持續穩定增長,2020財年營業收入達218億美元。2021財年在新冠疫情的影響下,ZARA營收仍達163億美元。

對標ZARA和SHEIN,不難發現,子不語稟賦優秀,產品設計及供應鏈效率與快時尚龍頭靠齊,短期內可預見產品實現質、量雙升,有望成為拉動公司業績發展的雙核動力。但子不語的業務規模還是較小,產品品類及價格覆蓋面也比較局限,與龍頭公司相比上升空間較大。

當前,跨境電商出口服飾及鞋履行業競爭激烈,子不語在品牌和渠道方面布局的優勢已經顯現。然而面對來自國際及國內品牌及線上線下零售商的競爭對手以及不斷變化的市場需求,子不語在確定未來發展方向的同時,或許還需要找到新的增長引擎。

(來源:雨果跨境編輯部)