由于美國稅務的復雜性,很多賣家都是一知半解。但是隨著全球稅務合規的推進,美國也逐漸加大了對于跨境賣家稅務規范的力度。

經營美國市場的中國跨境賣家,要如何才能稅務合規?作為稅務專家的沙之星跨境,我們的稅務師根據跨境賣家的特殊情況,獨家整理出了最詳細的跨境電商賣家美國稅務合規手冊!

因為內容較多,我們將分為上下兩篇更新,一定要記得關注觀察員“Amy聊跨境”??????

1.聯邦及地方公司所得稅

2.銷售稅或使用稅

3.個人所得稅

4.關稅

5.城市稅

6.運輸收入稅

美國聯邦稅法所規定的美國稅收居民企業,指根據美國50個州的其中一個或哥倫比亞特區的法律而成立,并向各州(特區)政府注冊設立的企業。根據上述定義,企業(包括合伙制企業)只要依據美國法律在美國注冊設立,則為美國稅收居民企業,不論其是否在美國開展經營活動或擁有財產,也不論其股權是否為美國企業或個人所持有。

反之,根據外國法律而成立,并向外國政府注冊的企業,不論其是否在美國開展經營活動或擁有財產,即使股權的全部或部分為美國企業或個人所持有,都屬于美國聯邦稅法規定的非稅收居民企業。

美國聯邦稅法規定,美國稅收居民企業需就其全球收入在美國繳納公司所得稅。全球收入包括由該企業設立于美國境外的分公司所取得的收入(無論該分公司是否向其美國總公司分配利潤)。

全球收入通常不包括由該企業設立于美國境外的子公司所取得的未向其分配的利潤,除非該海外子公司構成美國稅法規定的受控外國公司或被動外國投資公司并取得特定類型的收入。

就非美國稅收居民企業取得的來源于美國但與其在美國的經營活動無實際聯系的收入,需按30%的稅率繳納公司所得稅,通常采用由美國付款方進行代扣代繳的預提稅形式。預提稅主要針對非居民企業取得的來源于美國的具有收益金額、期限固定的特點的一些被動收益(如股息、利息、特許權使用費等收益)以及資本利得。

就非美國稅收居民企業取得的與其在美國的貿易及經營活動有實際聯系的收入,需按一般聯邦公司所得稅的規定繳納聯邦公司所得稅。

美國聯邦公司所得稅(Regular federal corporate income tax)稅率在2017稅改前采用超額累進稅率制度。作為2017年稅改的最重要部分,美國聯邦公司所得稅( Regular Federal Corporate Income Tax)現為21%的統一比例稅率(Flat Rate),適用2017年12月31日后所產生的應稅收入。

美國各州(不征州公司所得稅的州除外)規定了從1%至12%不等的州公司所得稅稅率。州公司所得稅的計稅依據通常為企業的聯邦應納稅所得額經過該州法律規定的納稅調整之后乘以一定的分攤比例之后得出。分攤比例的計算一般基于三個因素,即:有形動產和租賃費用,銷售收入和其他收入,以及薪資。企業繳納的地方稅可以在計算聯邦公司所得稅時用于稅前扣除。

公司所得稅申報納稅公司所得稅的納稅人可以任意選擇各自的納稅年度,即納稅的起訖日期,但一經確定,就不得隨意改變。納稅人可以選擇權責發生制、現金收付制或其他會計核算方法作為計稅方法。納稅人應在每年4月15日前提交預計申報表和上年實際納稅表,并按預計申報表在該納稅年度的4月15日、6月15日、9月15日、12月15日前,按一定的比例納稅公司所得稅。

公司所得稅按年一次征收。納稅人可在其選定的納稅年度終了后兩個半月內申報納稅。年度之間的虧損可以抵補和結轉,本年度虧損,可向上轉抵3年,向下結轉15年。

在美國有經營場所或辦公地點的外國稅收居民企業需在其納稅年度終了后第三個月的15號之前提交1120-F號納稅申報表。在美國沒有經營場所或辦公地點的外國稅收居民企業需在其納稅年度終了后第六個月的15號之前提交1120-F號納稅申報表。納稅人可以進行電子申報。

若納稅人自行計算的年應納所得稅達到或超過500美元,則其必須進行季度預繳,年度匯算清繳。按季預繳稅款的截止期限分別為本納稅年度第四、第六、第九和第十二月的15號之前。若截止日當天為周六、周日或法定節假日的,則順延至下一個工作日。

美國稅收居民企業和在美國有經營場所或辦公地點的外國稅收居民企業必須在本納稅年度終了后第三個月的15號之前清繳稅款。在美國沒有經營場所或辦公地點的外國稅收居民企業必須在本納稅年度終了后第六個月的15號之前清繳稅款。

目前,全美國共有45個州和哥倫比亞特區設置了銷售稅,銷售稅已成為州政府的主要財政收入來源。各州對銷售稅和使用稅規定的稅率從2%到8%不等。一般而言,銷售稅是對零售有形動產和提供某些服務所征收的一種稅。使用稅是對銷售稅的一種補充,其通常針對納稅人在所在州以外購買應稅項目并帶入所在州使用、貯存或消費的行為征收。通常一項應稅交易或者被征收銷售稅,或者被征收使用稅。一些州允許本州稅收居民就相關應稅項目在其他州已繳納的銷售稅用于抵免其應在本州繳納的使用稅。

如果您在某個州有銷售稅關系,那么該州會認為您有責任向該州的買家收取銷售稅。

在公司注冊地,一定有銷售稅關系,但以下情況,某些商業活動也會在其他州產生聯系。

1)辦公實體:辦公室、倉庫(包括第三方FBA倉庫)、商店或其他業務實體。

2)人員:為您的企業工作的員工、承包商、銷售人員、安裝人員或其他人員。

3)附屬公司:為您的產品做廣告以換取利潤分成的人在許多州建立了聯系。

4)直接發貨關系:如果您有第三方發貨給您的買家,您可能會建立聯系。

5)在貿易展或其他活動中銷售產品:即使您只是暫時在那里銷售,一些州也認為您有聯系。

6)庫存:即使您沒有其他營業場所或人員,大多數州都考慮在該州存儲待售庫存以引起聯系。

7)經濟關系:您在某個州的銷售額超過了州規定的美元金額,或者您在某個州進行了一定數量的州規定的交易(一般情況是10萬美元或交易次數超過200次,有些州是兩個指標都超過,則需征收銷售稅)。

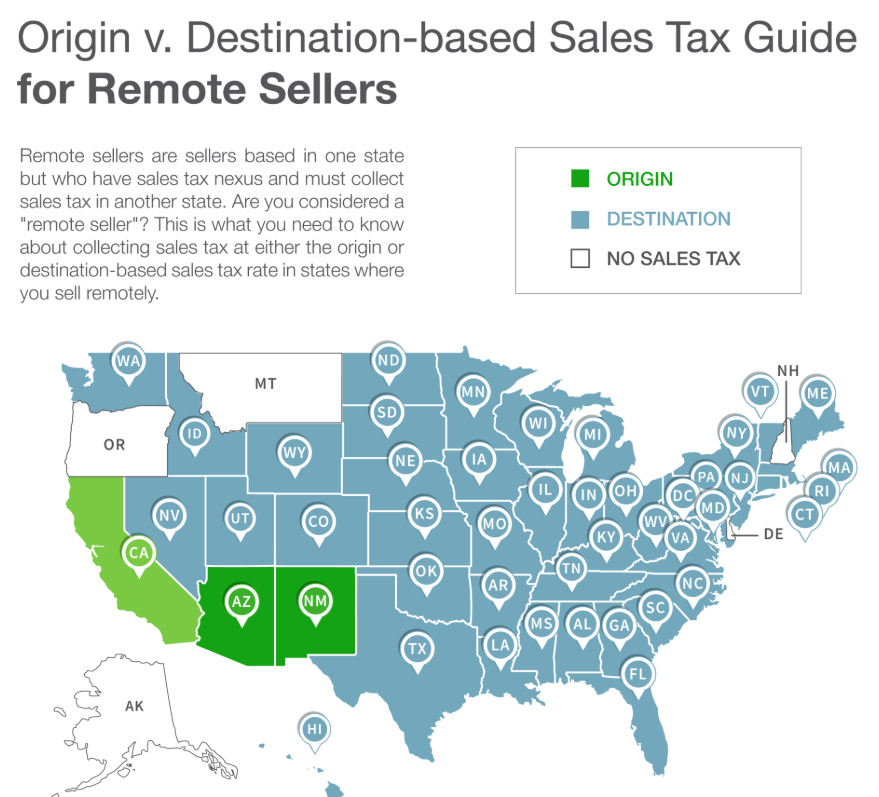

美國銷售稅基本上是州稅,由州政府和其管轄下的地方政府縣、市和區聯合征收,各州稅率有很大不同。美國各州所根據的“稅率應用原則”有兩種:一種是根據消費者收貨地稅率收取,另一種是按賣家發貨地稅率收取。但是對于遠程賣家而言,大部分州都適用收貨地原則。

以下是各種收稅原則詳圖:

(圖片來源:沙之星跨境)

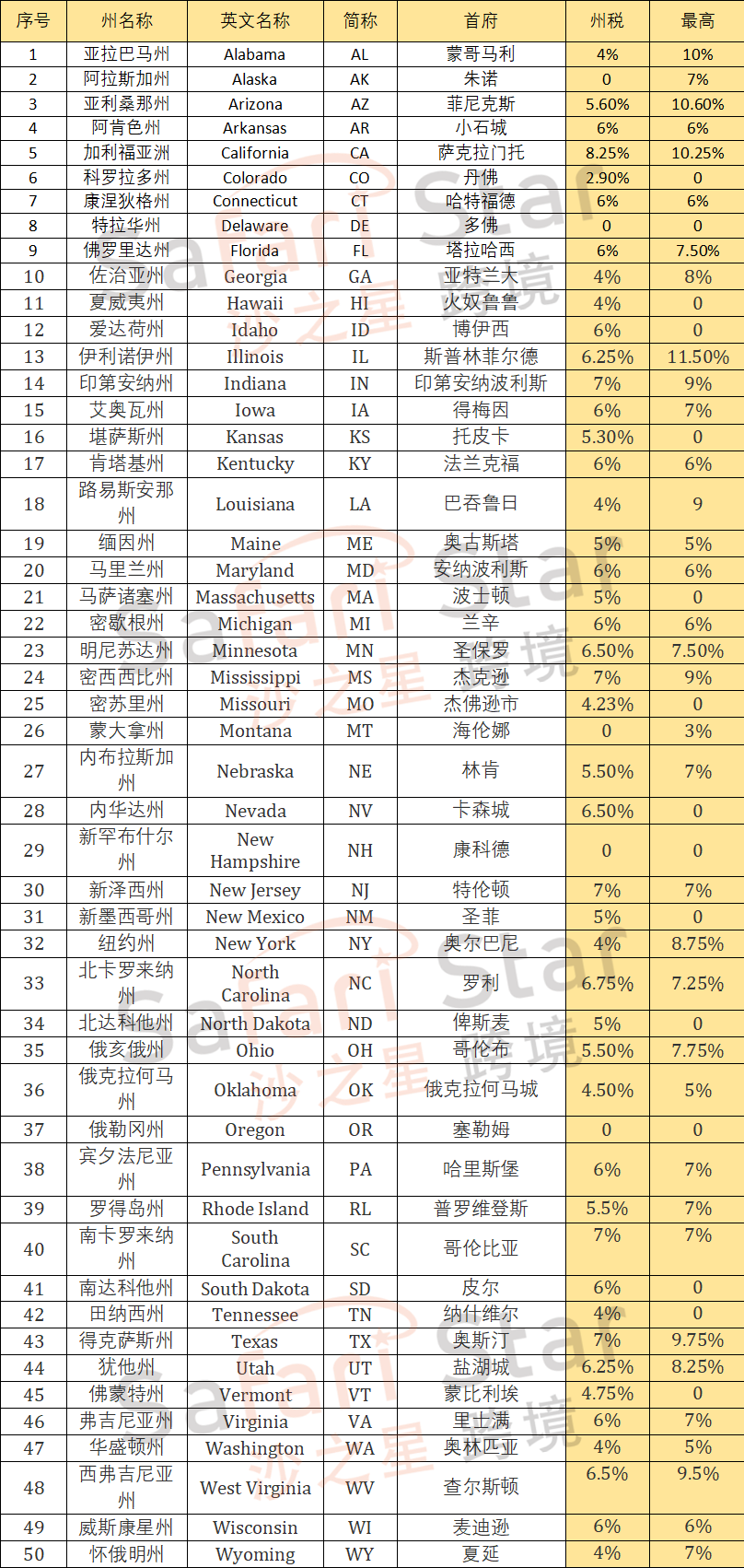

以下是美國各州與銷售稅收取情況:

目前美國有五個州是免征消費稅:

(1)阿拉斯加州AK

(2)特拉華州DE

(3)蒙大拿州MT

(4)新罕布什爾州NH

(5)俄勒岡州OR

(圖片來源:沙之星跨境)

一旦您確定您在某個州有銷售稅聯系并在該州銷售應稅物品,您的下一步就是在該州注冊以收取銷售稅。

1)在開始征收銷售稅之前進行注冊很重要。無論您是出于何種原因,各州都認為未經許可征收銷售稅是違法的。

2)收到許可證后,您還將獲得銷售稅申報頻率和銷售稅截止日期。

3)您的申報頻率通常是每月、每季度或每年,具體取決于您的銷售量。

4)您在一個州銷售得越多,該州希望您提交銷售稅申報表的頻率就越高。

5)如果您的銷售額隨著時間的推移急劇增加或減少,您所在的州可能會為您分配一個新的申請頻率。

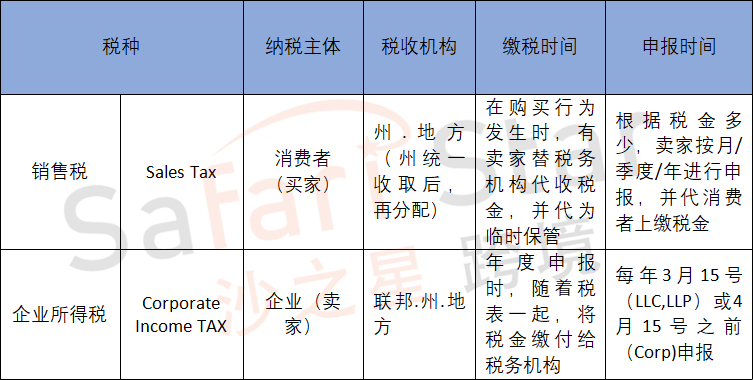

6)大多數州的銷售稅由賣方代收代繳。使用稅則由買方自行評估。如果賣方在某一地區被要求代收銷售稅,則其需要在該地區提交銷售稅納稅申報表。

7)稅款繳納所有征收銷售稅的州均要求賣方至少每季度繳納一次代收的銷售稅。大多數州要求超過某些規定限額的納稅人按照短于一個季度的納稅期限繳納稅款。部分州對繳納銷售稅的賣方提供減稅優惠。

(圖片來源:沙之星跨境)

(來源:Amy聊跨境)

以上內容屬作者個人觀點,不代表雨果跨境立場!本文經原作者授權轉載,轉載需經原作者授權同意。?